現在からおよそ半世紀前

1974年

第一次石油ショックにより世界中の人々は、

突然、物価の上昇と不況に同時に襲われた。

この問題を解決するため、

アメリカ大統領ジミー・カーターを中心に、日米独の3カ国が協調。

大規模な財政刺激政策を行い、世界経済を回復させようとした。

しかしわずか5年後の1979年、

第二次石油ショックにより再び不況に突入。

日本は単独で大規模な財政拡張計画を採用。

その結果、日本はいち早く第二次石油ショックから抜け出したが、

その3年後・・・

国債残高はGDPの35.3%まで膨れ上がることになった。

しかし日本以外の先進国、

特にアメリカは、70年代から続くスタグフレーション、

激しい不況とインフレに苦しんでいた。

「日本の平成バブル景気」編

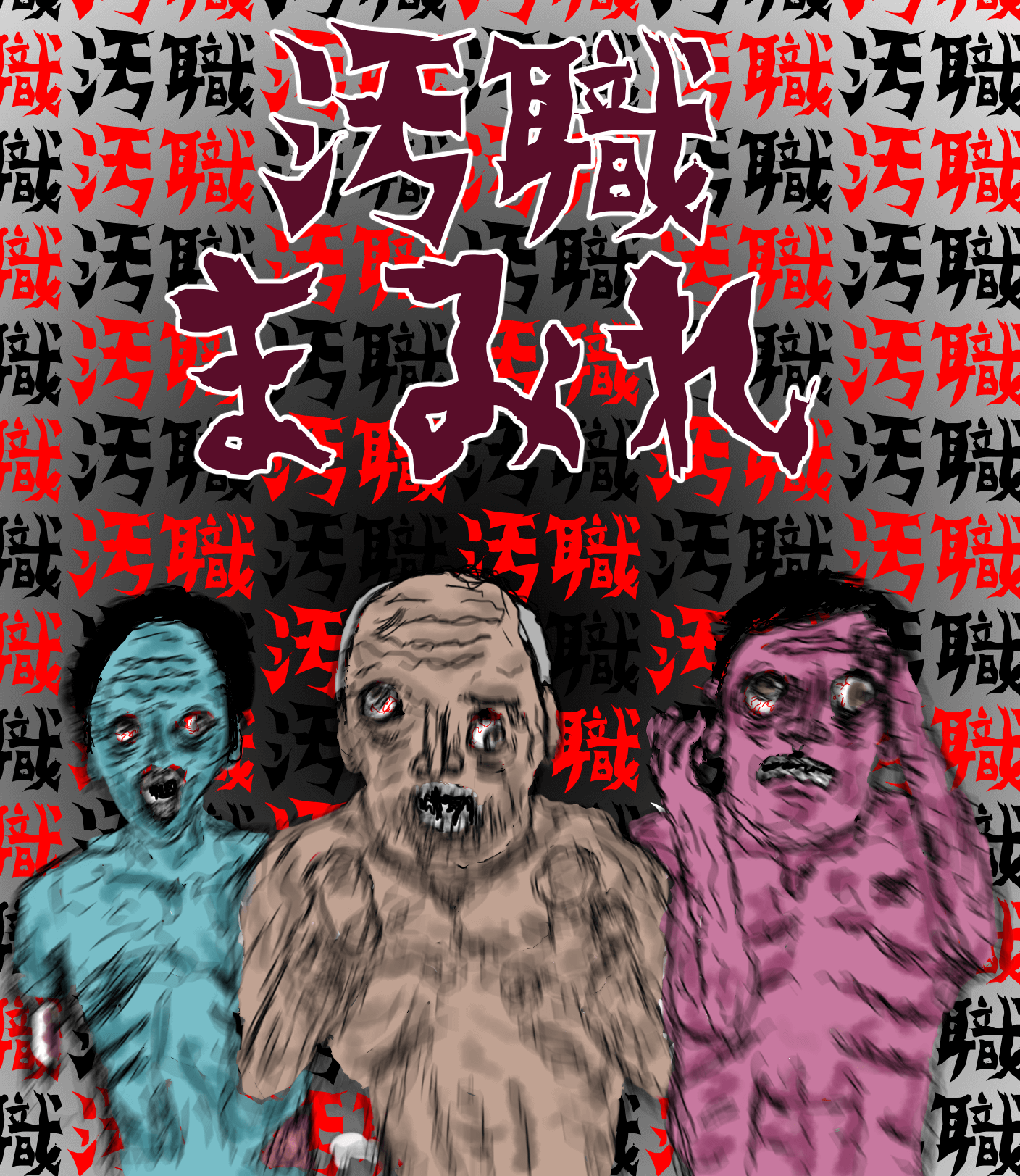

登場人物の紹介

本編が始まる前に、最初に日本のバブルに関わった人たちを簡単に紹介していきますぺぺ。

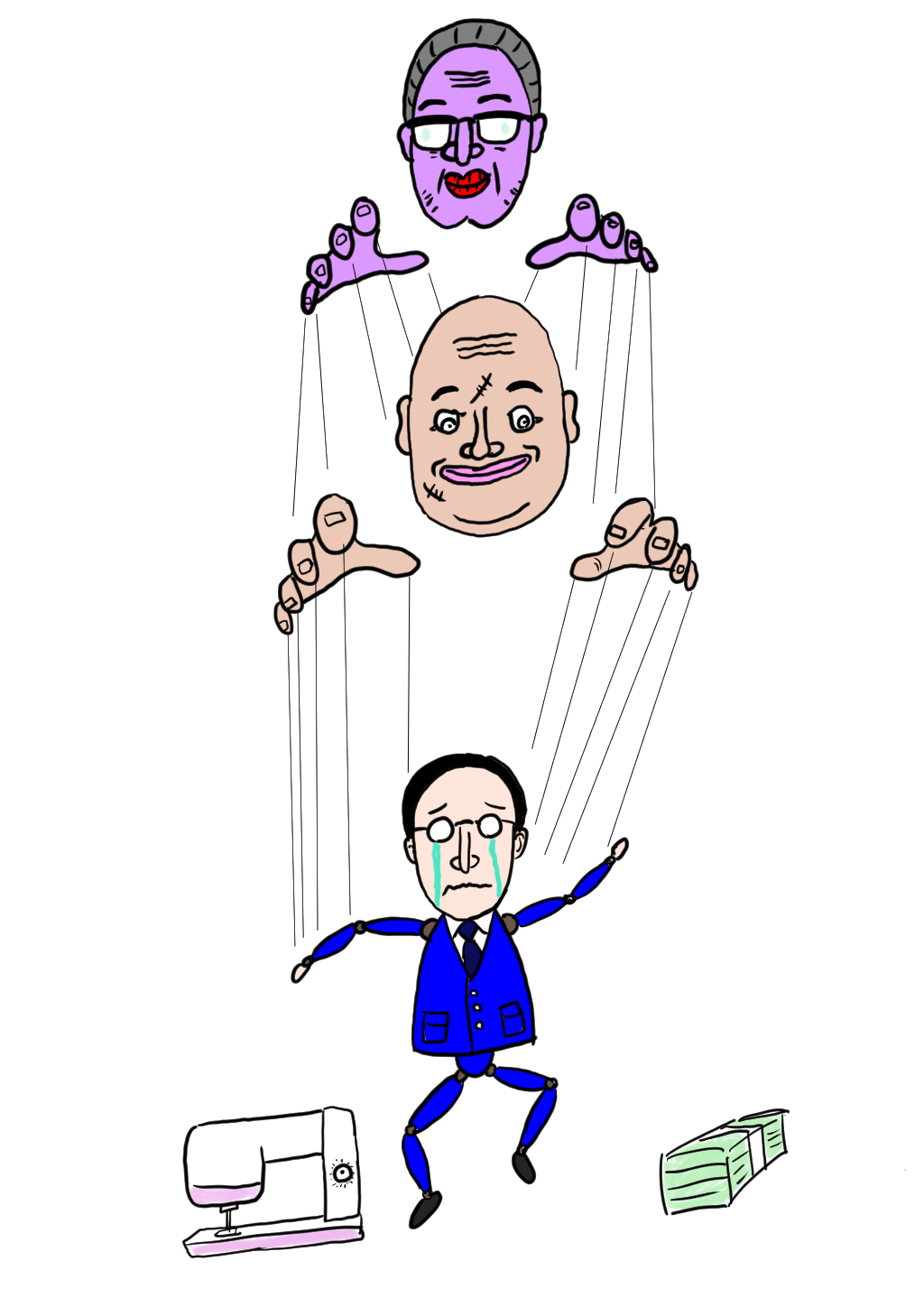

その1:汚職発覚でツライ目にあった日本の首相達

左)中曽根 康弘(なかそね やすひろ)第71-73代内閣総理大臣(ないかくそうりだいじん)

当時、国が運営していた国鉄(現JR)・電電公社(現NTT)・日本専売公社(現JT)の3社を民営化したすごい内閣総理大臣。

当時のアメリカ大統領レーガンとは「ロン・ヤス関係」と呼ばれるほど仲良しで、アメリカと親密な関係を築いた。

バブル景気のきっかけを作り、日本の歴史市場最大級の汚職(おしょく)が発覚し、総理大臣職を辞職(じしょく)。

中)竹下登(たけした のぼる)第74代内閣総理大臣

昭和最後の内閣総理大臣。中曽根内閣時代に税金を一手に管理していた大蔵省のトップ、大蔵大臣(おおくらだいじん)を務める。芸能人DAIGOさんのおじいちゃん。

中曽根前首相の汚職発覚後、前首相の後押しもあり後任で内閣総理大臣になる。

中曽根前首相の指示で消費税を導入。国民からブーイングを浴びる中、実は中曽根前首相と同じく汚職に関わっていたことが発覚したこともあって辞職。

右)宮澤 喜一(みやざわ きいち)第75代内閣総理大臣

2016年現在、官僚出身の最後の総理大臣。酒豪で有名で、バブル崩壊時に首相だった。

バブル崩壊時に税金を使って潰れそうな銀行を救うことを主張していたが、その政策自体が国民から反発を買うことが確実なこと、さらに中曽根首相と一緒に政治汚職に関わっていたこともあり、同じ自民党の仲間や国民から猛反発に・・・

総理の座を譲り渡すことになった。

しかしその後、小渕(おぶち)内閣発足時、再び大蔵大臣になり、バブルの後処理を頑張ることに。

その2:アメリカ大統領達

左)ジミー・カーター第39代アメリカ合衆国大統領

アメリカとロシアの冷戦中に大統領となる。影の薄い大統領として有名。

レーガン大統領は在任中、「それまでの歴代アメリカ大統領たちが、200年以上掛けて作った借金と同額の借金を作る」という偉業(いぎょう)を成し遂げる。

右)ロナルド・レーガン 第40代アメリカ合衆国大統領

元映画俳優で、めずらしい離婚歴のある大統領。大統領就任から69日後、暗殺未遂事件に合う。

モノの値段は上がってるのに景気は悪いというWパンチの通称「スタグフレーション」からアメリカを救うため、「レーガノミクス」という経済政策を実施。

その過程で、間接的に日本のバブル経済行きをアシストした。

その3:バブルを育て、バブルを潰した日本銀行総裁達

左)澄田智(すみた さとし)第25代日本銀行総裁

当時、裏の国の支配者であった大蔵省出身。「霞ヶ関の天下り支配者は、日銀総裁(にちぎんそうさい)の澄田智だ」「バブル経済の戦犯」などと一部では呼ばれている、ちょっと気の毒な人。

元職場の大蔵省(おおくらしょう)と仲が良く、彼らの意向に従い、日本のバブルを大きくふくらます決断を次々と下していった。

右)三重野康(みえの やすし)第26代日本銀行総裁

日本中がバブルに踊る中、「俺は株には手を出したことがない」と公言していた男の中の男。

バブルがふくらみ日本中が踊る中、バブルの危険性を一貫(いっかん)して主張。

日銀総裁に着任すると、大蔵省を無視し、バブルをつぶす大胆な経済政策を取り、バブル崩壊の引き金を自ら引き、「平成の鬼平」と呼ばれることになる。

(三重野以前は、伝統的に大蔵省から日銀総裁を選んでいた。三重野は大蔵省出身ではなく、日本銀行から叩き上げで日銀総裁になった、当時では珍しい人物だった)

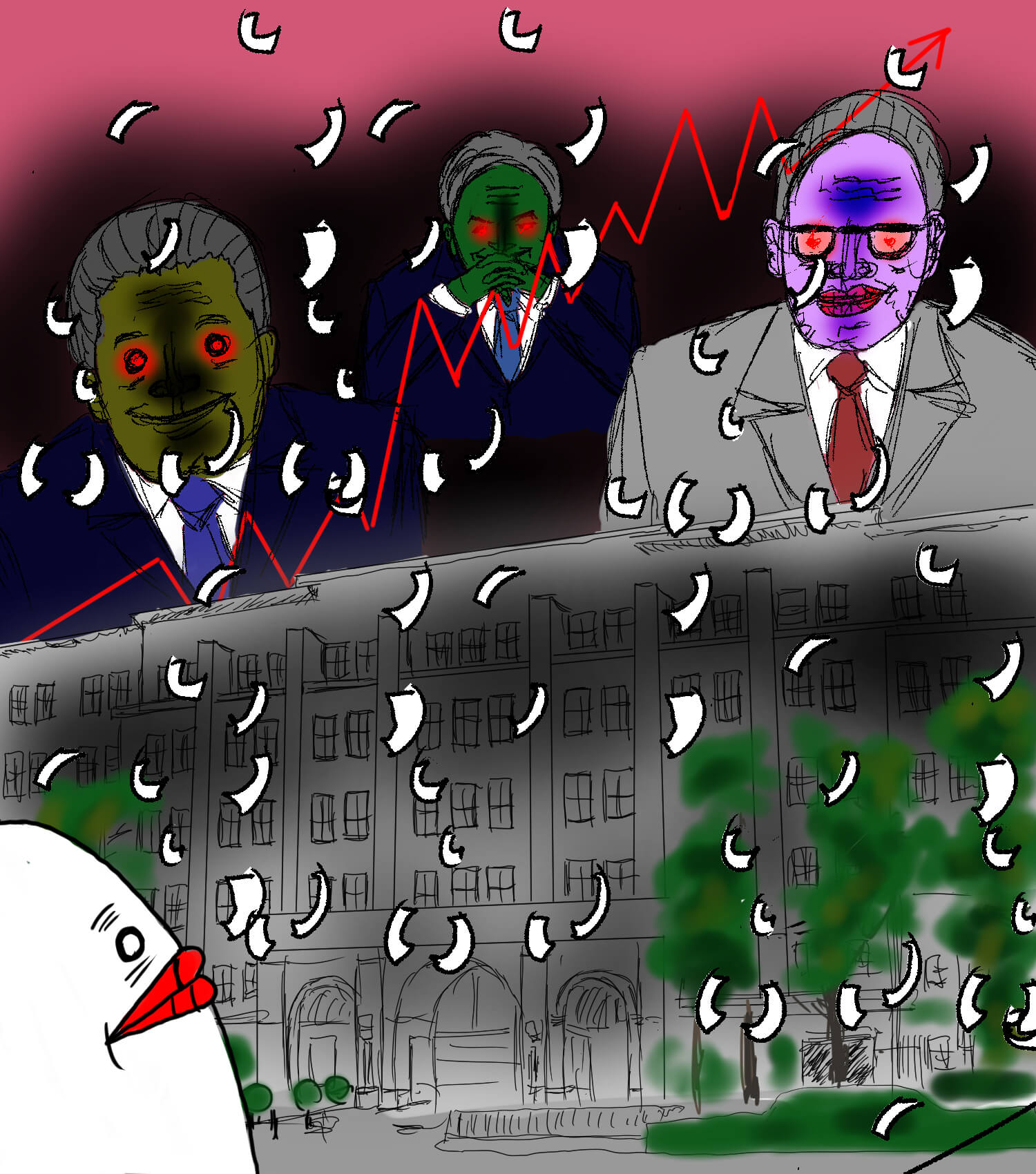

その4:裏の支配者「大蔵省の幹部」&金融機関の社長達

当時絶大なる権力を持っていた大蔵省。そして彼らに強い影響力を行使されていた金融業界。

バブル時は大蔵省の指示で株価維持工作(かぶかいじこうさく)に協力していた。

金融業界と大蔵省のその強い癒着(ゆちゃく)ぶりは、過剰な接待、賄賂(わいろ)などとともに、バブルが崩壊するにつれ明らかになる。

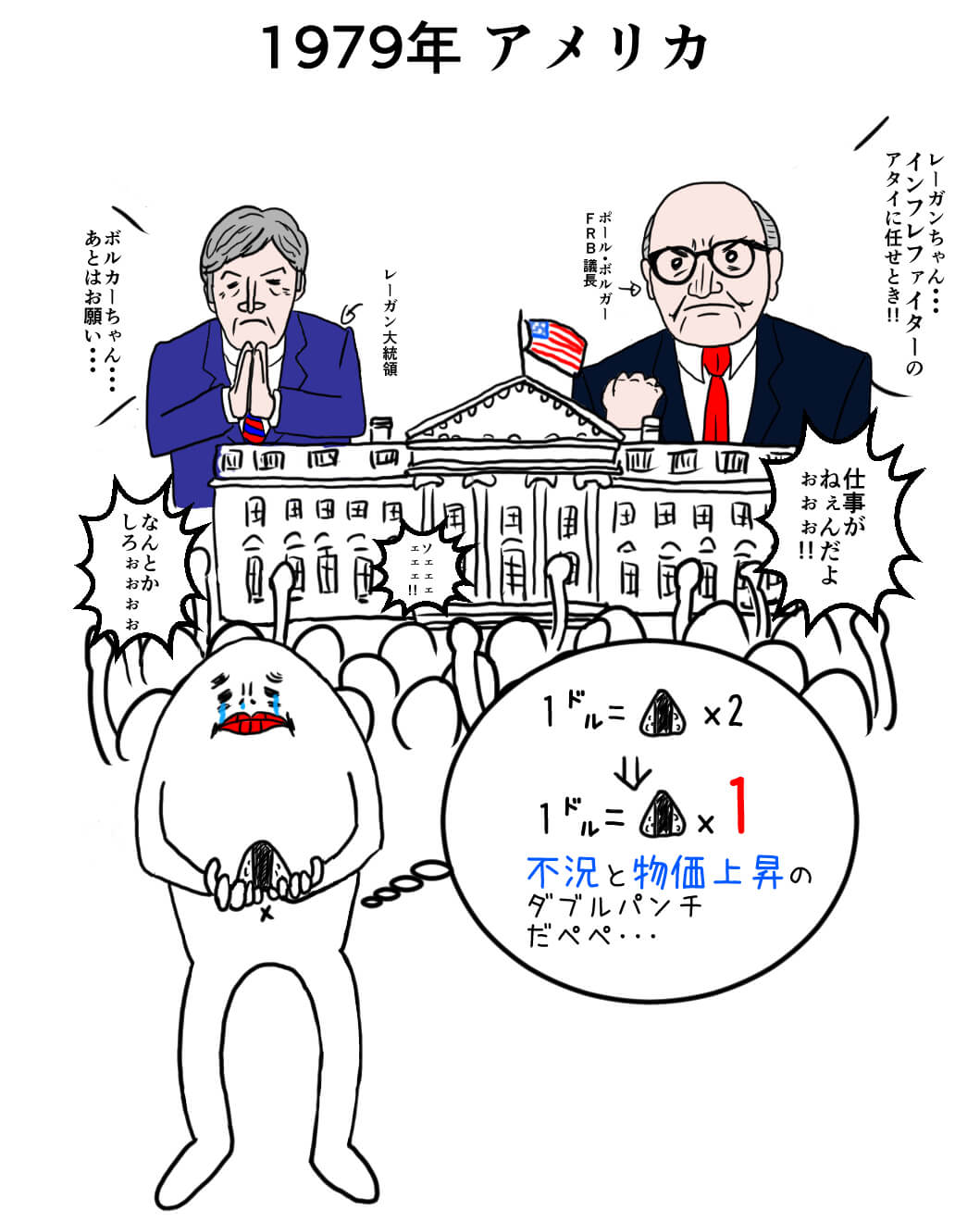

アメリカの不況との戦いとそのあおりを受ける日本

不景気になると、モノが売れなくなるので値段は下がる

これが常識だった1970年代・・・

アメリカは「モノの値段が上がると同時に、すごい不景気になる」というスタグフレーションで、大変なことになってたんだぺぺ。

というのも、1973年に世界中のために石油をたくさん掘っていた中東で「第4次中東戦争」が起きたのをきっかけに、石油価格がすごい上がっちゃったんだぺぺ。

石油の価格が上がると、石油が原料のガソリン代も値上がりするし、トイレットペーパーなんかの値段も上がっちゃうんだぺぺ。

そのタイミングで不況になってしまって、仕事もないのに日用品の価格は上がり続けて、アメリカの人たちはみんなすごい困ってたんだぺぺ。

「なんとかしないと大統領を続けられなくなっちゃう・・・」

と、こまった当時の大統領ジミー・カーターさんが、後に「インフレファイター」と名を残すことになるポール・ボルカーっておじいちゃんを中央銀行総裁に任命(にんめい)したんだぺぺ。

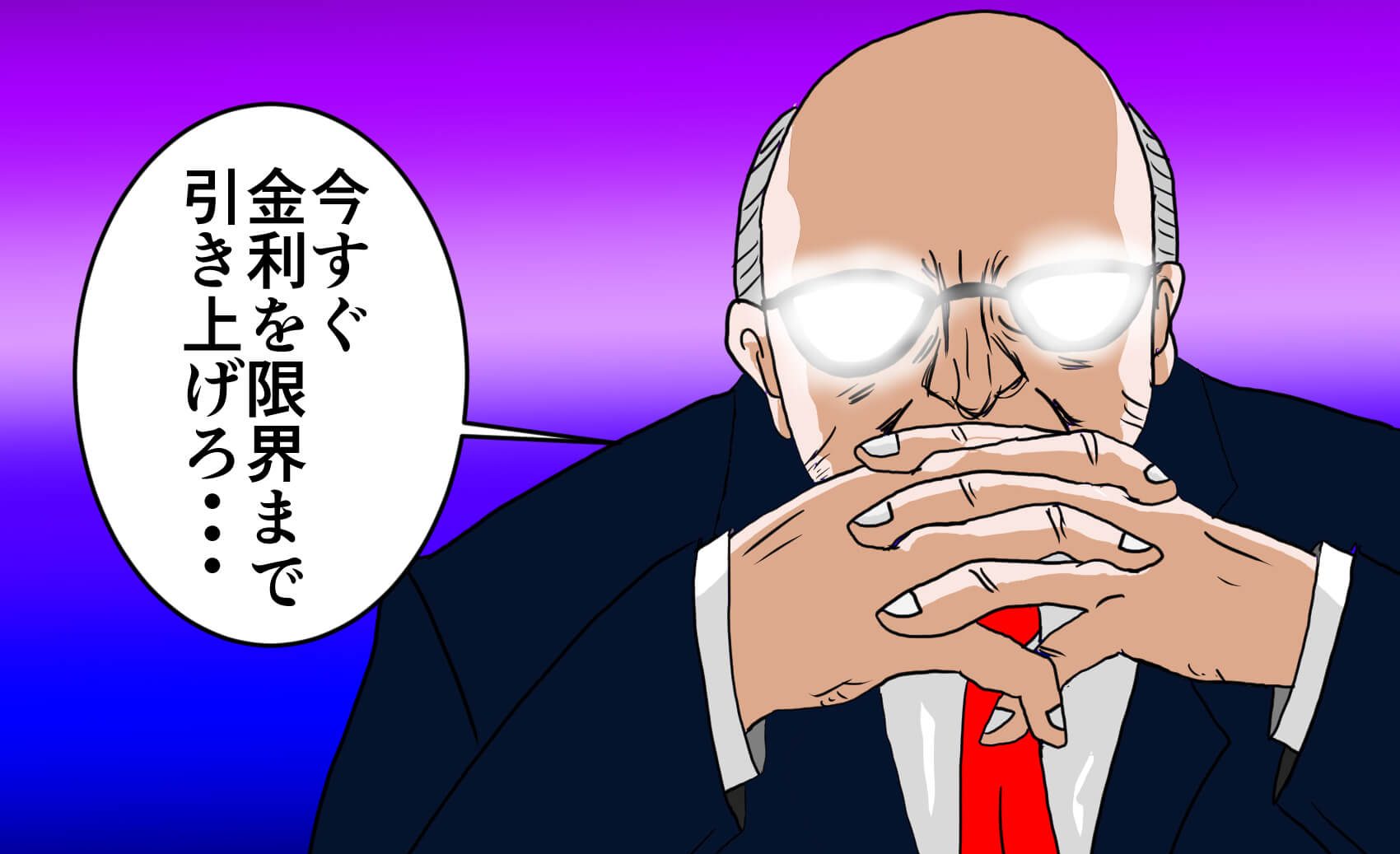

ポール・ボルカーさんはとにかく物価が上がるのを止めようと、アメリカ史上、類を見ないほど金利を思い切って引き上げることで、この苦しい状況から脱出しようとしたんだぺぺ。

1979年に平均11.2%だった金利は、2年後の1981年にはなんと20%を超えるくらいになってたんだぺぺ。

その結果、ドルが人気になってドル高に。円の人気がなくなって円安になっちゃったんだぺぺ。

それでアメリカで日本の自動車が急に安くなって、アメリカの車が全然売れなくなっちゃったぺぺ。

それで、アメリカの日本への輸出量は減り、日本のアメリカに対する貿易量(ぼうえきりょう)は増えたぺぺ。

日本が民間政府収支の黒字をたくさん記録して儲ける一方、アメリカは民間、政府収支ともに膨大な赤字を記録。

「日本はアメリカ相手に物を売って儲けすぎ、アメリカは日本からものを買いすぎ」という大きな貿易不均衡(ぼうえきふきんこう)を起こすことになっちゃんだぺぺ。

日本とアメリカの貿易のバランスの崩れ方がどれくらい凄かったかというと、

1981年の70億ドルの黒字だったアメリカの貿易収支は、4年後の85年には2120億ドルの赤字に。アメリカ政府の財政赤字は740億ドルから2120億ドルに増えるくらい凄かったんだぺぺ。

さらに、アメリカの車があまりに売れないものだから、アメリカの自動車会社の人たちが怒って、デトロイトでは自動車産業の労働者が日本車を叩き壊して輸入急増(ゆにゅうきゅうぞう)に抗議(こうぎ)したんだぺぺ。

この日米の貿易不均衡をなんとかしようと思ったアメリカは、日本に対して

- 輸入増加(もっとアメリカからモノを買ってね)

- 内需拡大(日本人は外国にモノを売るだけじゃなくて、もっと日本国内でもお金を使うようにしなさい)

- 規制緩和(でアメリカの会社も日本で商売できるようにしなさい)

・・・etc

などなど、強い要求を突きつけて当時の日本の総理大臣、中曽根(なかそね)さんはそれに従ったんだぺぺ。

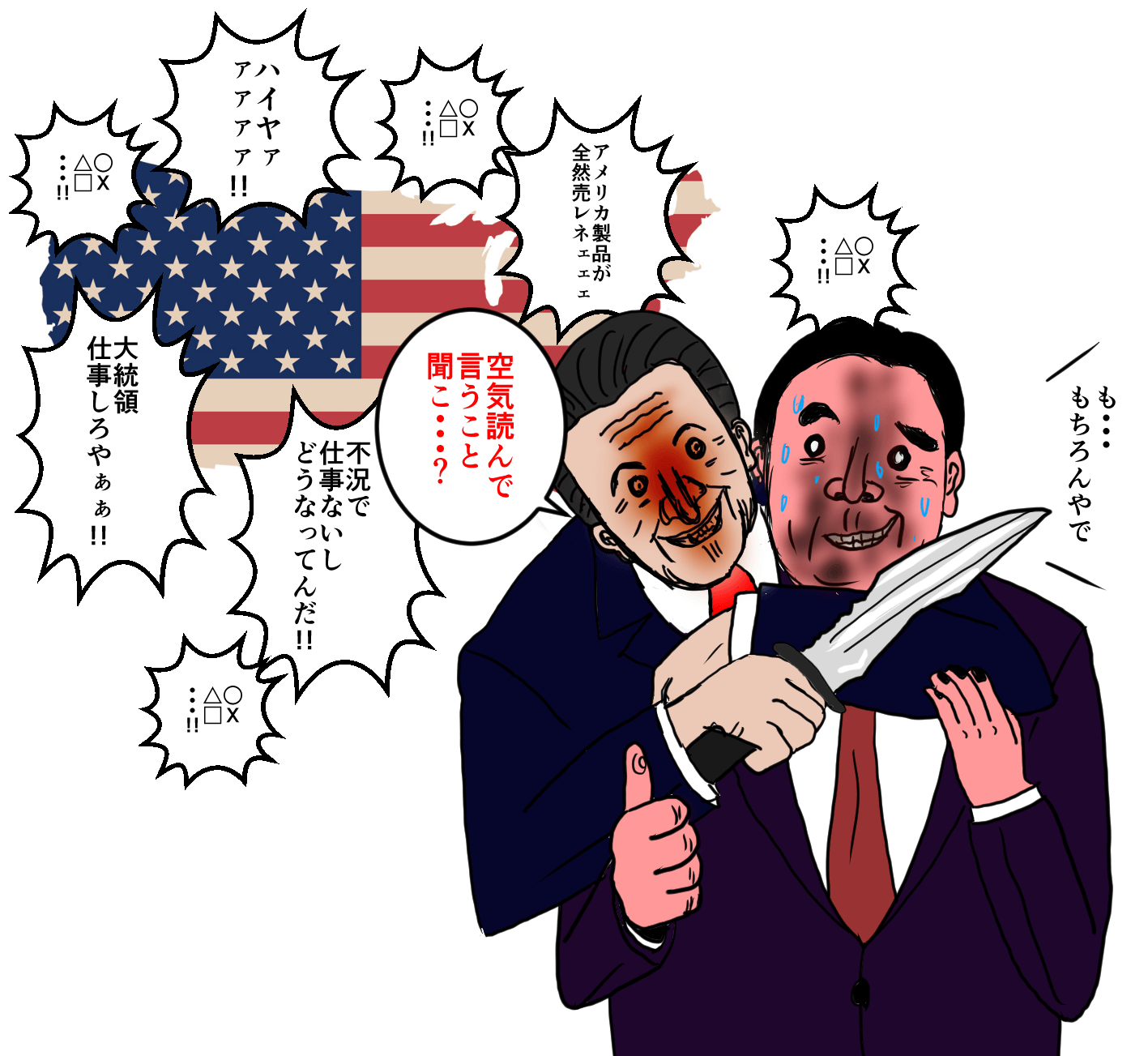

1985年、プラザ合意にて大打撃を受ける日本経済

1985年、アメリカのジェームズ・ベイカー財務長官が、アメリカの製品が売れない現状をなんとかしようと、主要5カ国の偉い人を集めて、マンハッタンホテルのプラザホテルで会議を行ったぺぺ。

ここでドルの価格を下げる(特に貿易不均衡の大きかった日本円に対して、ドルの価格を下落させる)ために、それぞれの国で協力することに合意したんだぺぺ。

ドルの価格が下がれば、アメリカの製品が海外で安くなってもっと売れるんじゃないかってねらいだぺぺ!

これを「プラザ合意(ごうい)」とよび、ついにドル高の修正(しゅうせい)が各国の間で行われたぺぺ。

その結果、1ドル259円で高値をつけていたドル円相場は、たったの数ヶ月後には150円を割り込むレベルまで円高になっちゃったぺぺ。

短期間で円の購買力(こうばいりょく)が40%以上上がったことで、海外のものが安く買えるようになり、日本人のバカ買いブームのきっかけとなったぺぺ。

でも、日本製品の価格が、海外の人からすると2倍近くに跳ね上がることになって、日本経済の悪影響もかなり大きかったんだぺぺ。

「モノを作って海外に売って儲けていた日本企業が、儲からなくなっちゃった」という通称「円高不況」をなんとかしろ!!

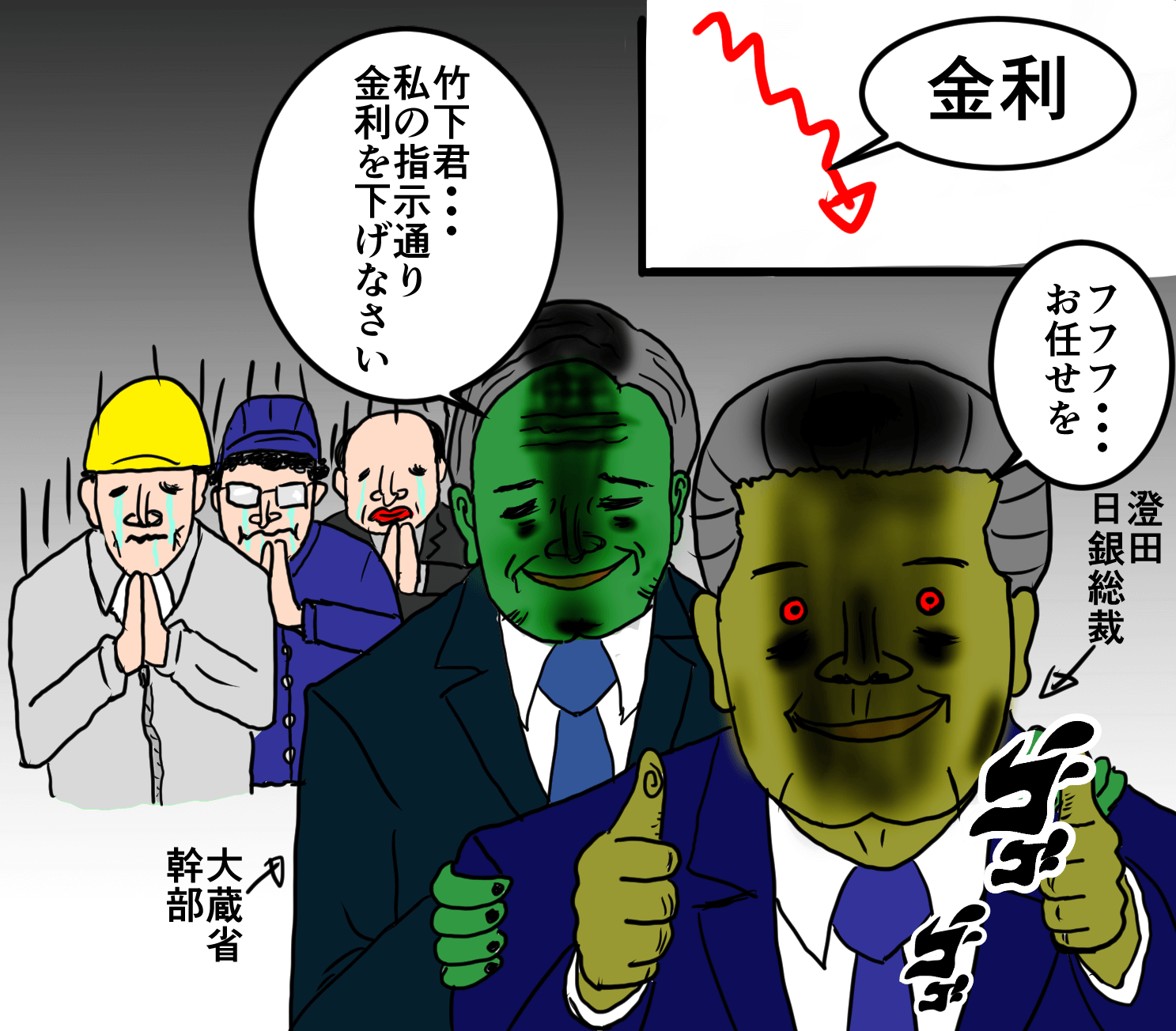

という製造業のさけびに、日本の影の支配者だった大蔵省は、日本銀行に金利を引き下げてお金を借りやすくすることで日本企業を助けるよう圧力をかけたぺぺ。

大蔵省出身で彼らと仲の良かった澄田日銀総裁は、85年に約5%だった公定歩合(こうていぶあい:銀行が企業に貸し出す金利の基準となる金利)を、合計4回引き下げて、翌年の86年には3%まで下げたぺぺ。

「金利を下げると企業がお金を借りてそれを使い出す。やがて景気が良くなって物価は上がって企業は儲かる」と考えられてるからなんだぺぺ。

だけどその時はぐうぜん原油価格が下がっていて、さらに円高で輸入価格が下がっていたので、金利を引き下げても日本国内の物価はそんなに上昇しなかったんだぺぺ。

その代わりに不動産や株価など資産価格が上昇し始めたぺぺ!

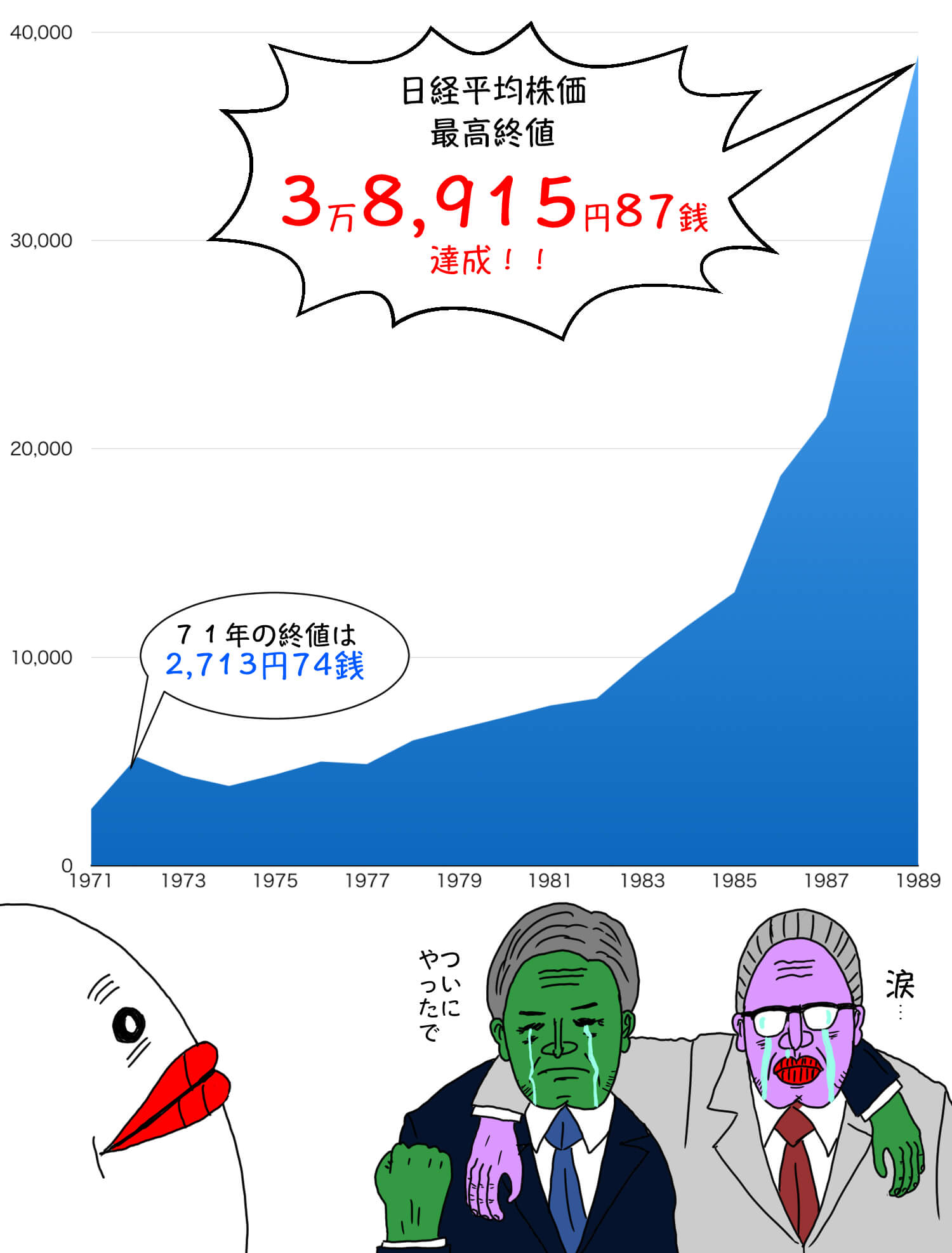

85年に約1万3000円だった日経平均株価は、翌年の1986年8月にはなんと日経平均株価は18000円に!

たった一年で日本全体の株価が40%近く上昇したんだぺぺ!

翌年の1987年2月、逆にドルが安くなりすぎてしまったので、それを修正しようと各国が集まって「当時の為替レートが適正である」とした「ルーブル合意」が結ばれたけど、効果はほとんどなく円高は継続したぺぺ。

そしてその年・・・ブラックマンデーと呼ばれる株価暴落が世界中で起きたぺぺ。

株価が暴落して、これ以上景気が悪くなると日本の企業が潰れてしまうので、日本銀行は金利を下げ続けて企業を応援するという通称「金融緩和(きんゆうかんわ)」を続けたぺぺ。

ただ、これがバブルの始まりになるとは、この時誰も予想していなかったぺぺ・・・

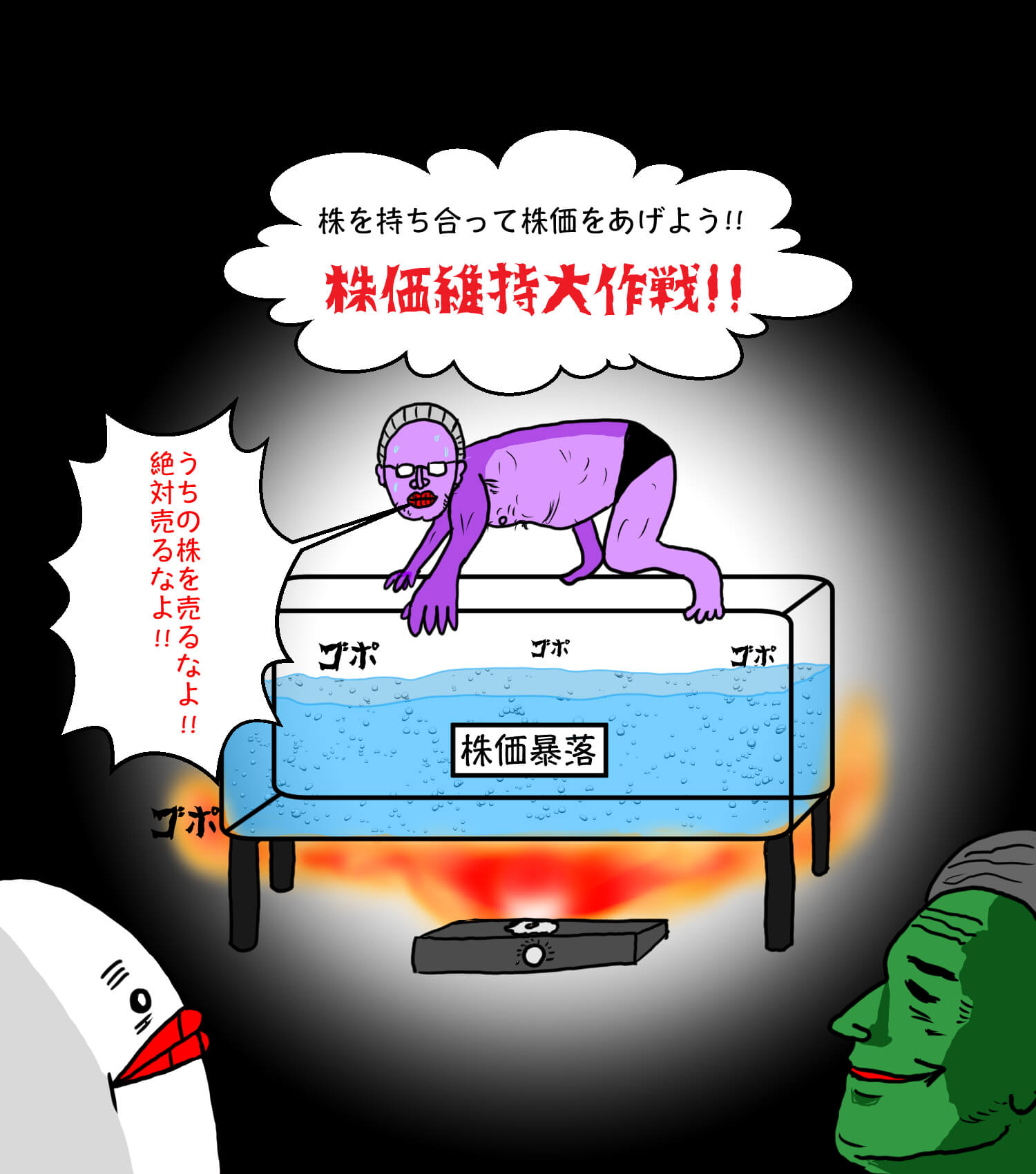

株価を維持するよう積極的に動いた大蔵省

ブラックマンデーと呼ばれる世界株価暴落の翌日、大蔵省は当時4大証券会社だった野村証券、大和証券、山一証券、日興証券の4つの証券会社の代表を呼び出して、日経平均株価を支え、2万1000円以上に維持するように要請したぺぺ。*

*日経BP社「バブルの歴史」より

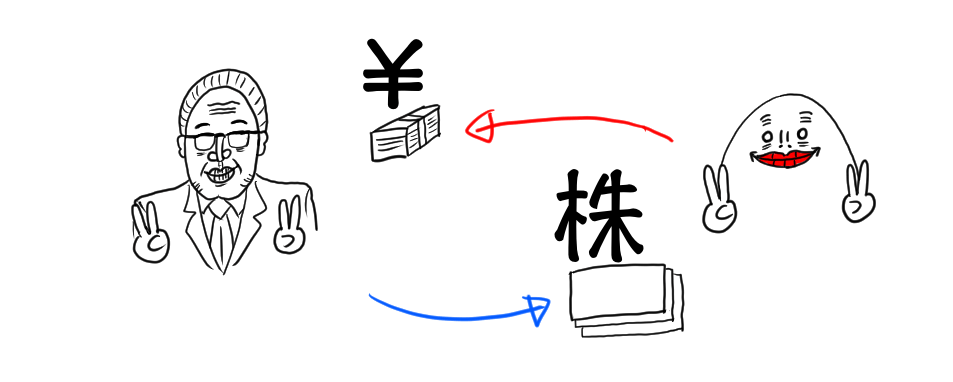

その方法が、特金(とっきん)と呼ばれる、銀行や証券会社を使って企業に株や不動産に投資をさせる制度だったぺぺ。

大蔵省は、株価を維持するために特金(特定金外信託の略)と呼ばれる「株や不動産を売って利益が出た時の税金を低く抑える制度」を企業のために整備、その利用を認めたんだぺぺ。

これを機に証券会社は特金のパワーアップ版の「営業特金」とよばれる、利回り保証のついた商品を企業に販売。

これは企業のために資金を運用して、銀行に預けた時にもらえる金利を超える水準で、最低利回りを保証するという素敵なサービスだったんだぺぺ。

この営業特金、絶対儲かるということを証券会社が約束してるようなものなので、企業から大人気だったぺぺ。

85年に特金に投資された総額は9兆円弱、4年後の89年にはなんと40兆円まで膨れ上がってたぺぺ。

この営業特金は、法律違反すれすれ(というか違法)のサービスで公式には認められていなかったんだけど、大蔵省は株価を維持するために黙って見逃していたんだぺぺ。

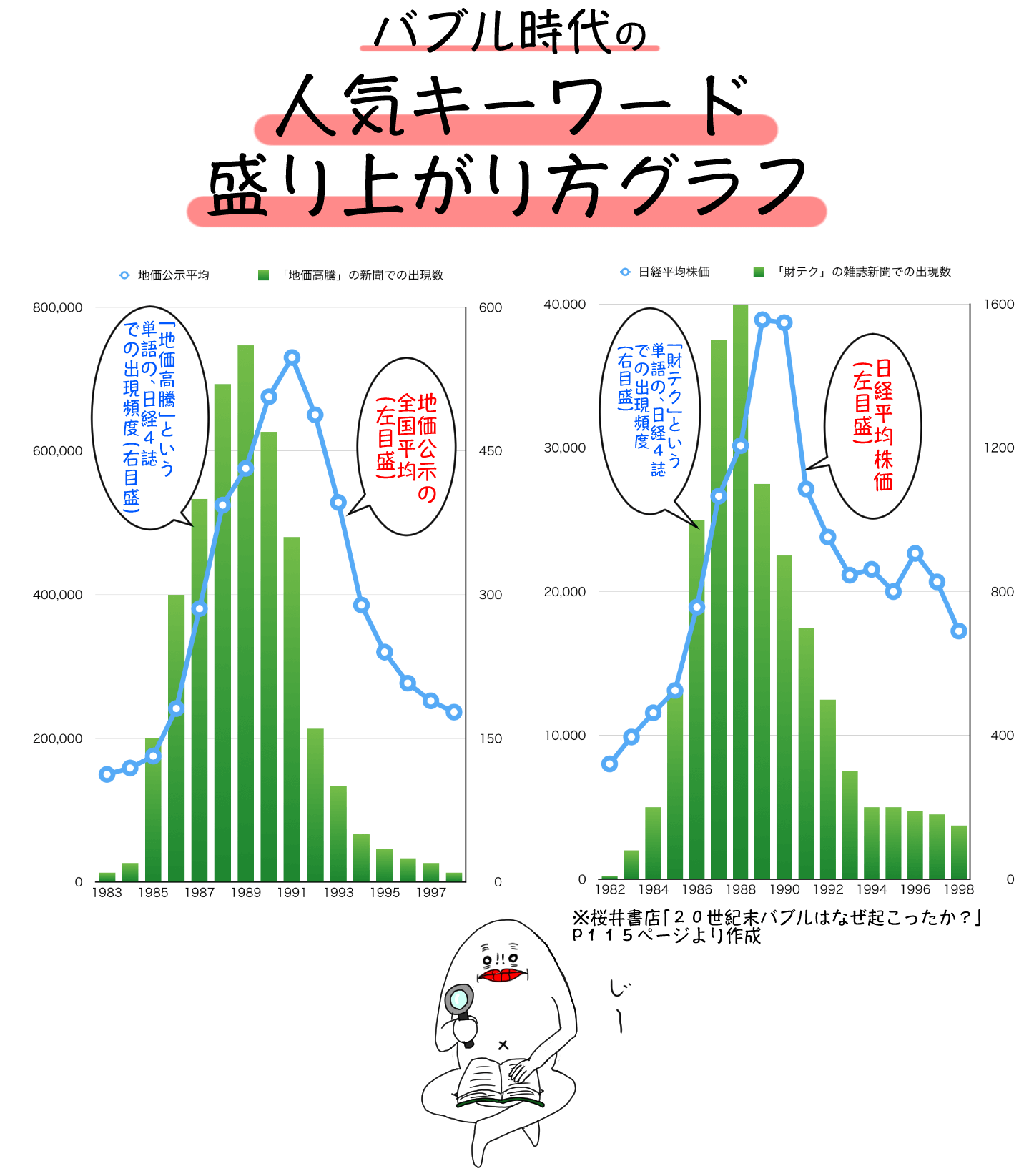

営業特金が流行りだしたので、企業は本業以外での、「株や不動産投資での収益」が急に伸び始めて、財テク(ざいてく)なんて言葉が流行りだしたんだぺぺ。

財テクの利益は凄まじく、財テクで儲かったお金で仕事用の機械を買ったりと、本業の設備投資(せつびとうし)にも使ったので、日本の景気は良くなっていったんだぺぺ!

絶対儲かる!日本中の企業が沸いた「財テクブーム」

実は証券会社による利回り保証のついた「営業特金」が始まる前の1980年代初めから、日本企業は財テクと呼ばれる財務のハイテク化によって得た利益で、すごい儲けるようになっていたんだぺぺ。

というのも実はこの時期、アメリカから「円相場を意図的に低い水準で押さえている」との非難されてたことに加えて、日本の規制だらけの状態をもっと自由にするように圧力をかけられていたんだぺぺ。

アメリカの圧力をかけられて規制をなくすことで、外資系金融機関が日本で商売を始めたり、日本の金融機関が外国為替(がいこくかわせ)を自由に買ったり売ったりすることができるようになったり、お得意さんの預金金利を銀行が自分たちで自由に設定できるようになったぺぺ。

さらに、日本国債や株価指数の先物市場もこの時期に開設されて、企業が海外から資金調達をすることもできるようになったぺぺ。

大蔵省はこの規制緩和で、世界の金融セクターになってニューヨークやロンドンと並ぶことを目指してたんだぺぺ。

財テクで儲けるお金を世界中から集めていた日本企業

企業は、特金でもっと儲けようと考えたペぺ。

それでこの「絶対儲かると証券会社から保証された利回り保証付きの特金」に投資するためのお金を、複雑な金融商品を使って海外の投資家から集めていたんだぺぺ。

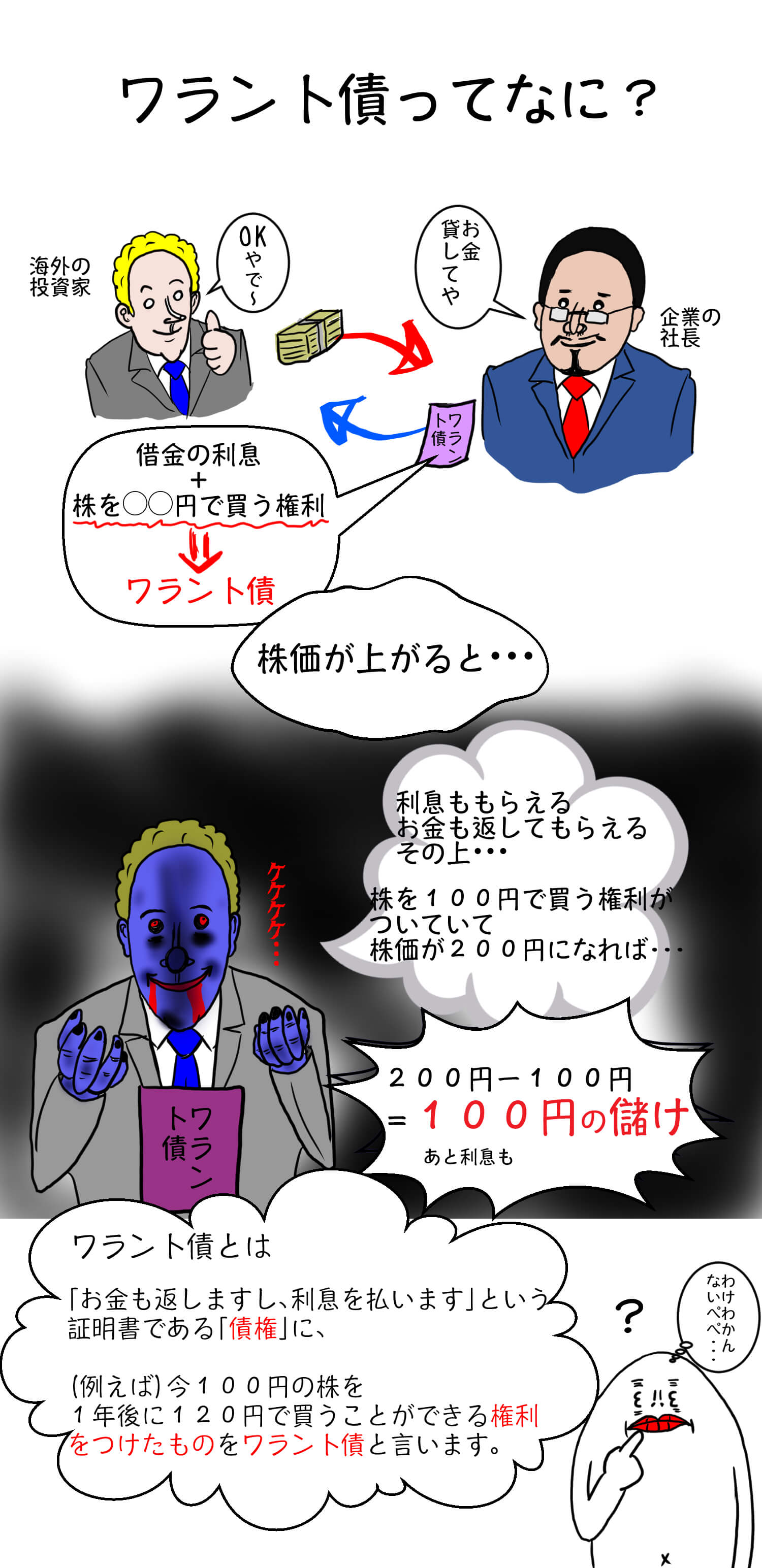

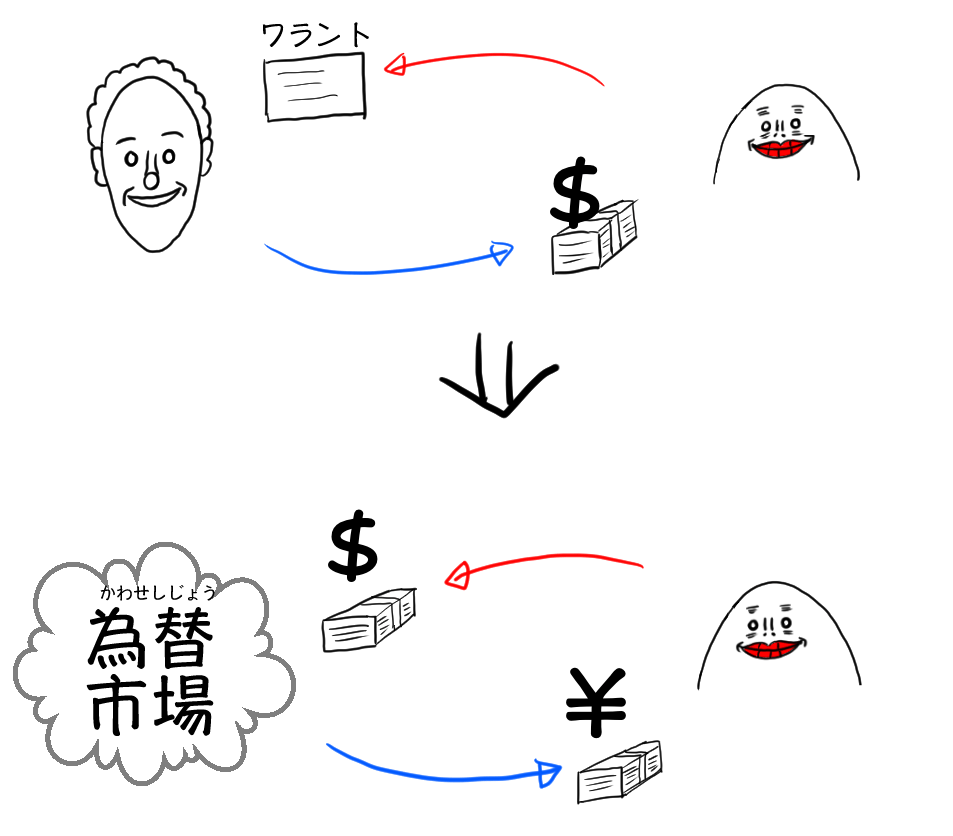

それが「ワラント債(わらんとさい)」と呼ばれる金融商品なんだぺぺ!

1981年、日本政府は日本企業にワラント債(わらんとさい)と呼ばれる、「社債に株式ワラントをつけたもの」を海外市場で発行することを許可したぺぺ。

それ以来、企業は密かにこの仕組みを使った財テクで利益を上げ続けていたぺぺ。

ワラント債って何?

と、ここから「ワラント債」という意味不明でマニアックな用語について解説するぺぺ。

ワラント債というのは、「企業がお金を借りたという借用証書(債権)」に、ある一定期間の間、債券を発行した企業の新しい株を「あらかじめ約束した価格で買う権利」のついた証券のことをワラント債って呼ぶんだぺぺ。

意味不明なので図解だぺぺ!

・・・

・・・

ペペラ、自分で言ってても、なに言ってるのかわからないぺぺ!!

すごく雑に言ってしまうと、ワラント債でお金を借りると、普通にお金を借りるよりも金利が低くてお得&株価が上がれば上がるほど、少ない金利でお金を借りることのできるって理解しておけばいい気がするぺぺ!

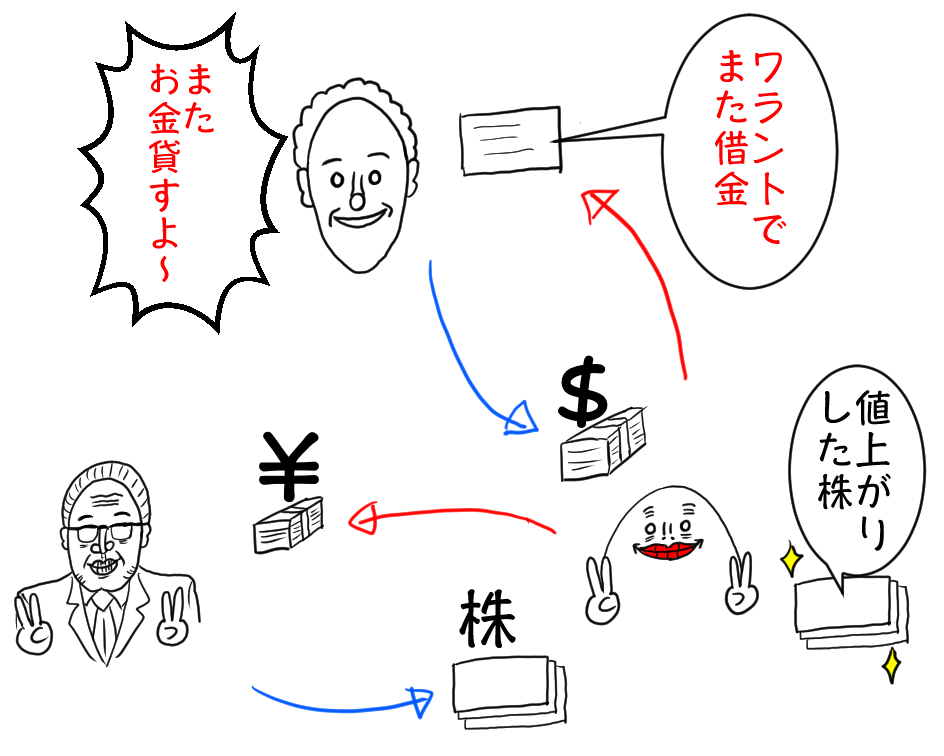

日本株はそのころ急激(きゅうげき)に値上がりしていて、企業はワラント債を超低金利で発行してお金を借りることができるようになっていたんだぺぺ。

実はあと一つ、日本企業がワラント債発行に夢中になっていた理由がもう一つあるぺぺ。

日本企業は、外国からお金を借りる時に「円をそのまま借りるのではなく、ドルなどの外国のお金で借りた後に円に両替して特金に投資」してたぺぺ!

その頃円は大人気で、しばらくは上昇すると思われていたので、ワラント債を発行して海外からお金を借りた企業は、為替市場でドルなどの外貨→円に両替する時に得をすることで、実質お金を借りたのに儲かってるという不思議な状態*だったんだぺぺ。

※専門的な話をすると、ワラント債権の多くはドル建てて発行され、スワップ市場で円に換える方法がとられていた。

なので、そのころ日本企業は海外からお金を借りる時に、金利を支払うどころか受け取っていたことになるんだぺぺ。

こんな異常な状況の中、日本の企業はこぞってワラント債を発行し、海外の投資家から借りた資金を直接株式市場に投資をしたり、当時8%の利回り保証のついた証券会社が提供する「営業特金」で運用していたんだぺぺ。

日本株があがるとワラント債の価格が上がる

→企業の利益が上増しされる

→さらに借りることのできる資金が増える&利息も低金利に

→さらに借りたお金を株式市場に投資することでさらに株価が上昇

→日本企業の利益が増える&ワラント債が値上がりして、財テク利益がさらに増加

・・・・以下エンドレスループ

という循環で、「企業はいくらでもお金を借りて株を買えるし、株価はいくらでも上がる」というスパイラル状態に・・・

財テクは、日本企業にとって絶対負けないマネーゲームになったんだぺぺ。

こんな状態になったので、日本企業のワラント債は海外投資家からも大人気に。

トヨタ自動車は1986年、財テクのために総額2000億円の転換社債(てんかんしゃさい)*を発行、お金を借りる利息は2%以下。さらに翌年には総額1兆7000億円の資金を運用して、1500億円の利益を財テクで儲けていたんだぺぺ。

*【読み飛ばしOKのちょっとマニアックな話】転換社債って何?

転換社債とは「債権をあらかじめ決めた比率で途中で株に交換できる」という特殊な債権。

例えば、100万円分の転換社債を買って、株への交換価格が1万円と決められていた場合、好きな時に転換債権を100株と交換できる。

株価が2万円に上がっていれば、すぐに債権を100株と交換してそのまま売れば、200万円で売って100万円儲かるぺぺ。

逆に株価が5000円に値下がりしていれば、そのまま株とは交換せずに債権として持ち続けて企業から利息をもらうこともできるというちょっと特殊なお金の借り方なんだぺぺ。

バブルが弾ける少し前の1990年、阪和興業(はんわこうぎょう)という上場企業は株式投資で200億円の損失を出して話題になったけど、この時点で阪和興業はこういった財テクを利用して、自分たちの持つお金の12倍もの借金をしていたんだぺぺ。

日本企業が財テクによって調達した資金は、株や不動産投資以外にも設備投資にも使われて、「世界史上最大の設備投資ブーム」と呼ばれるほどになって、景気もすごく良かったんだぺぺ。

海外からお金を借りて株を買って、さらに株価が上がって儲かる・・・

みんなが儲かって幸せいっぱいだったので、みんなお金を使うようになっていたぺぺ。

なので、プラザ合意から始まった円高で、海外で物が売れなくなっても、日本企業はそんなに気にすることなく乗り切ることができていたんだぺぺ。

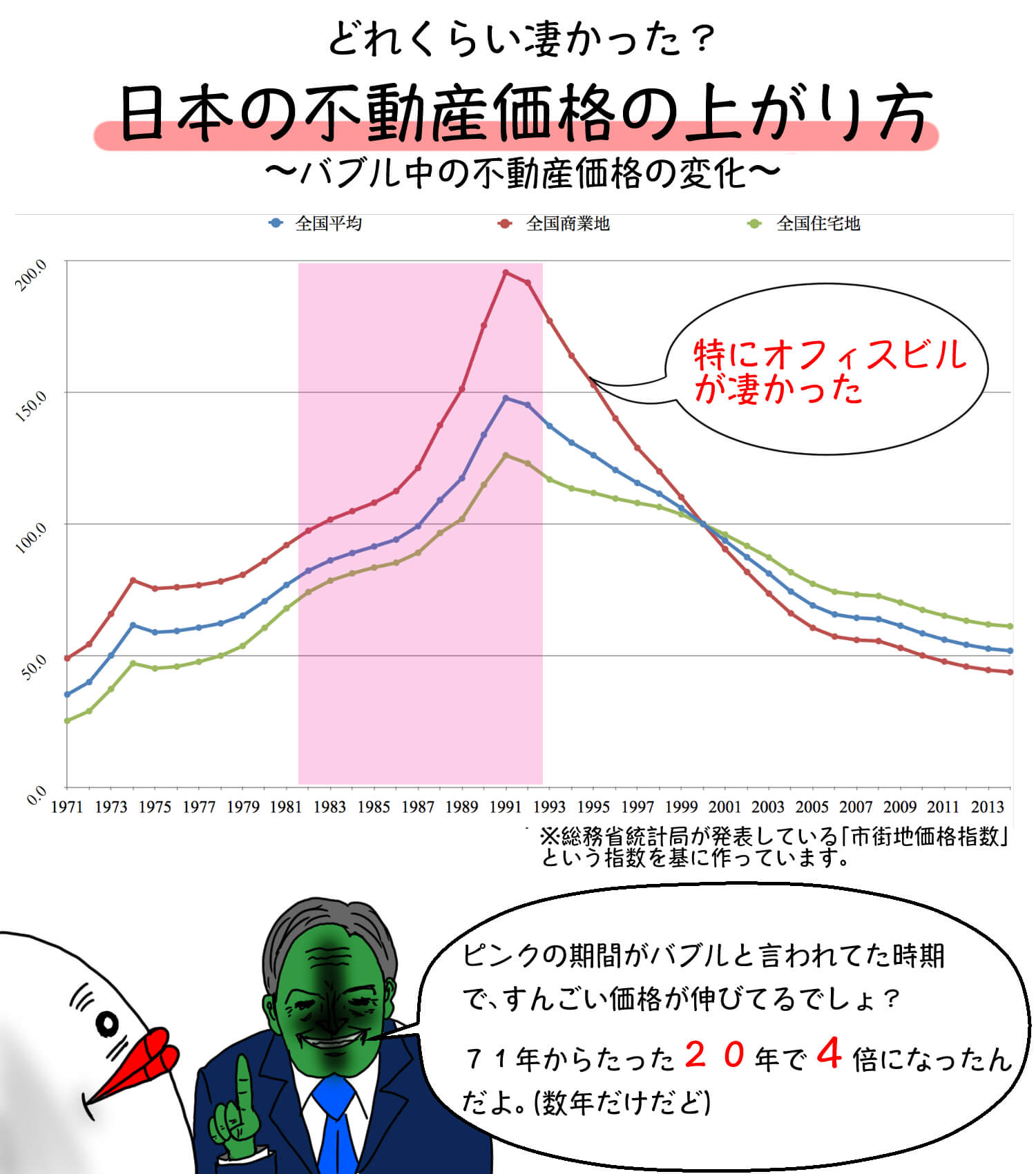

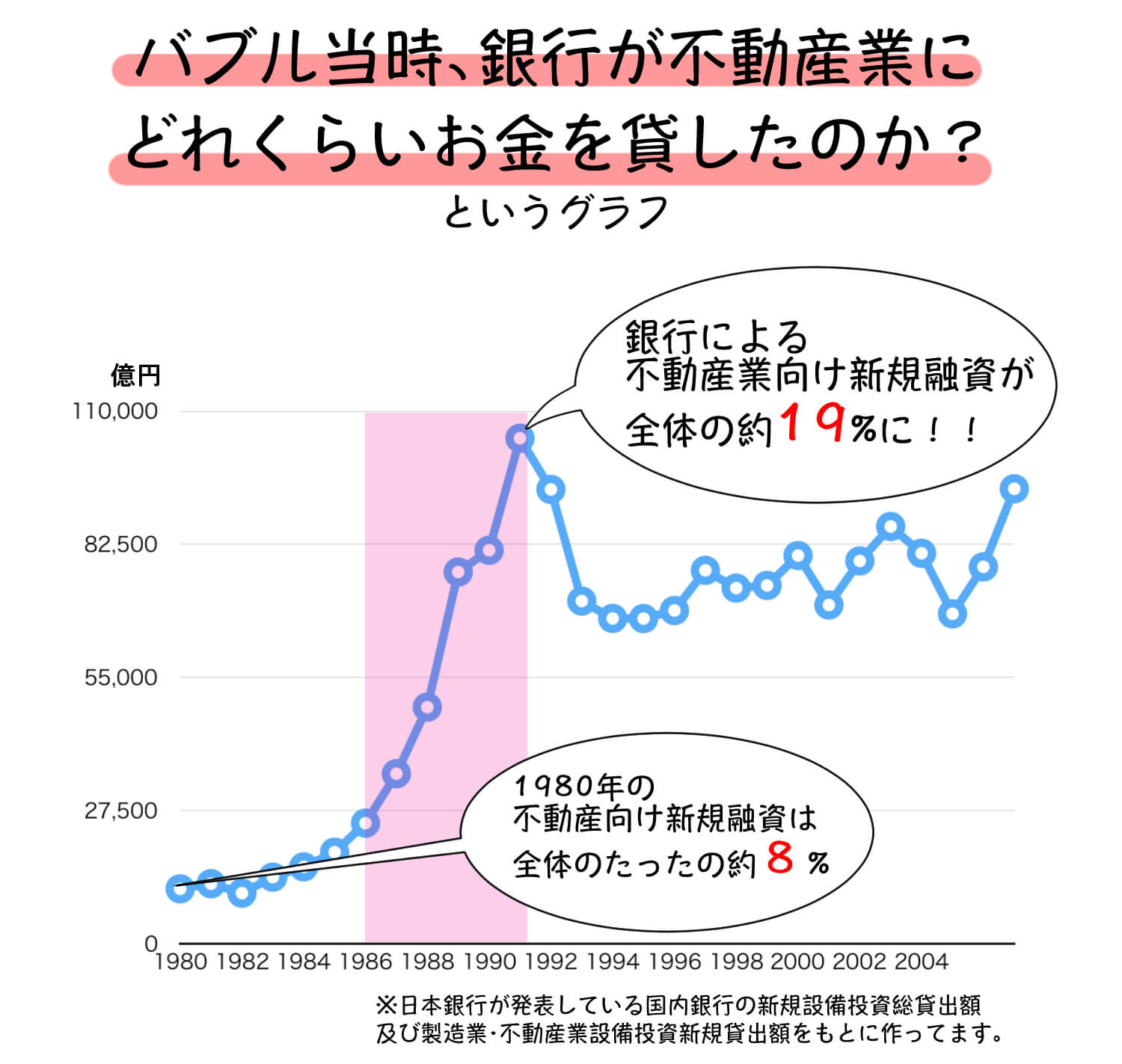

株に負けずにすごかった!不動産ブーム

バブル時代にすごかったのは株だけじゃないんだペペ!

とにかく不動産ブームも負けじとすごかったんだペペ。

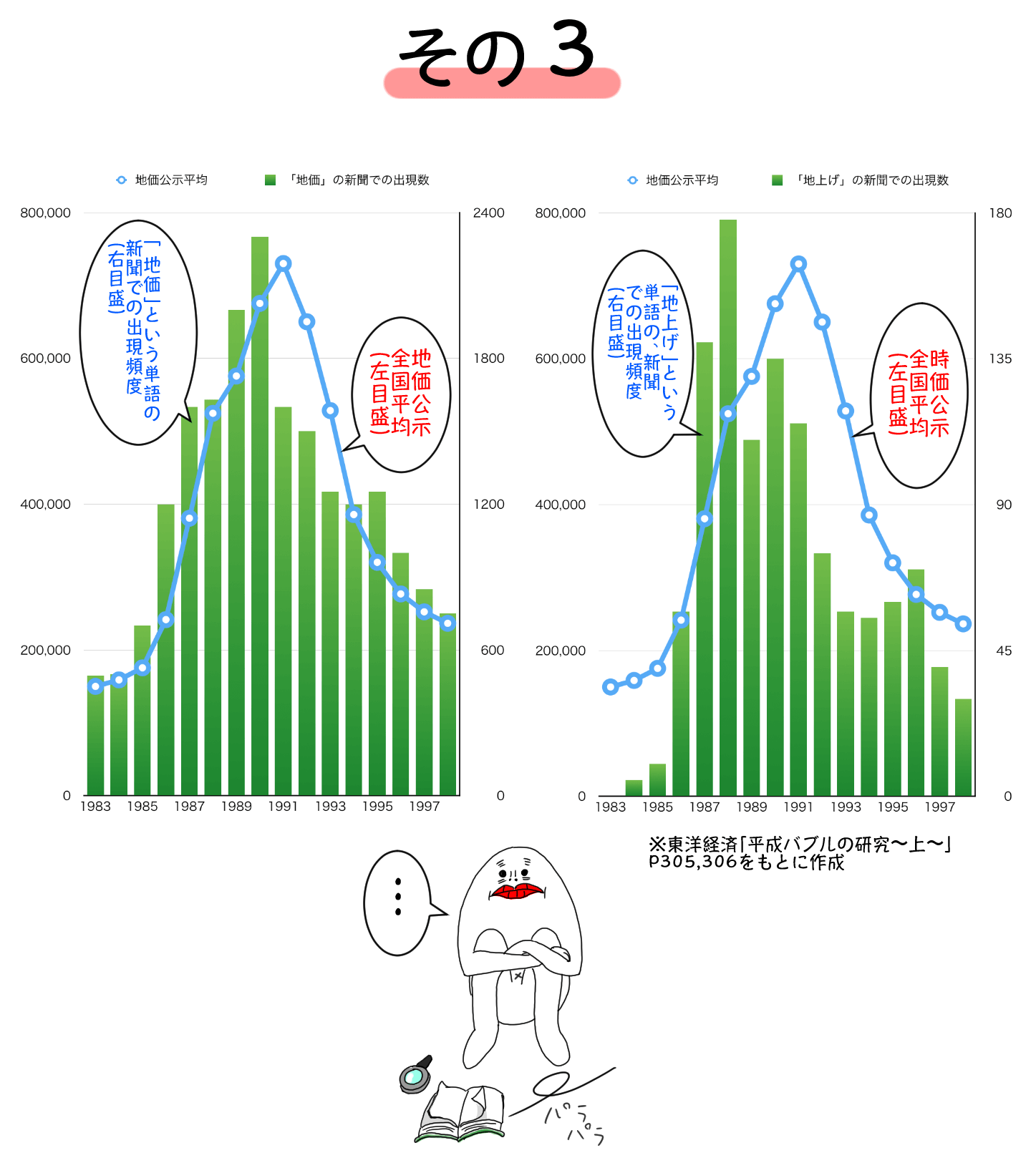

1956年~1986年の間、物価は400%弱しか上昇していないのに、地価は74年を除いて右肩上がりで、30年の間で50倍になった計算になるんだペペ!

不動産価格があまりに右肩上がりなので、いつの間にか日本の銀行は、企業にお金を貸すときに「お仕事の内容やどれだけ儲かっているか?」ではなく、「企業がいくらの不動産を持っているのか?」だけを見るのが普通になっちゃったんだペペ。

80年代、不動産価格が上がり出すと、大手企業だけではなく、中小企業もみんな不動産投資をするのが当たり前になっていて、銀行も不動産を担保とした融資を特に増やしていったペペ。

それに連れて地価も上昇。お金をもっと借りれるようになって、さらに不動産を持っているだけで儲かる状態だったので、皆お金を使うようになり、景気がさらに良くなっていったんだペペ。

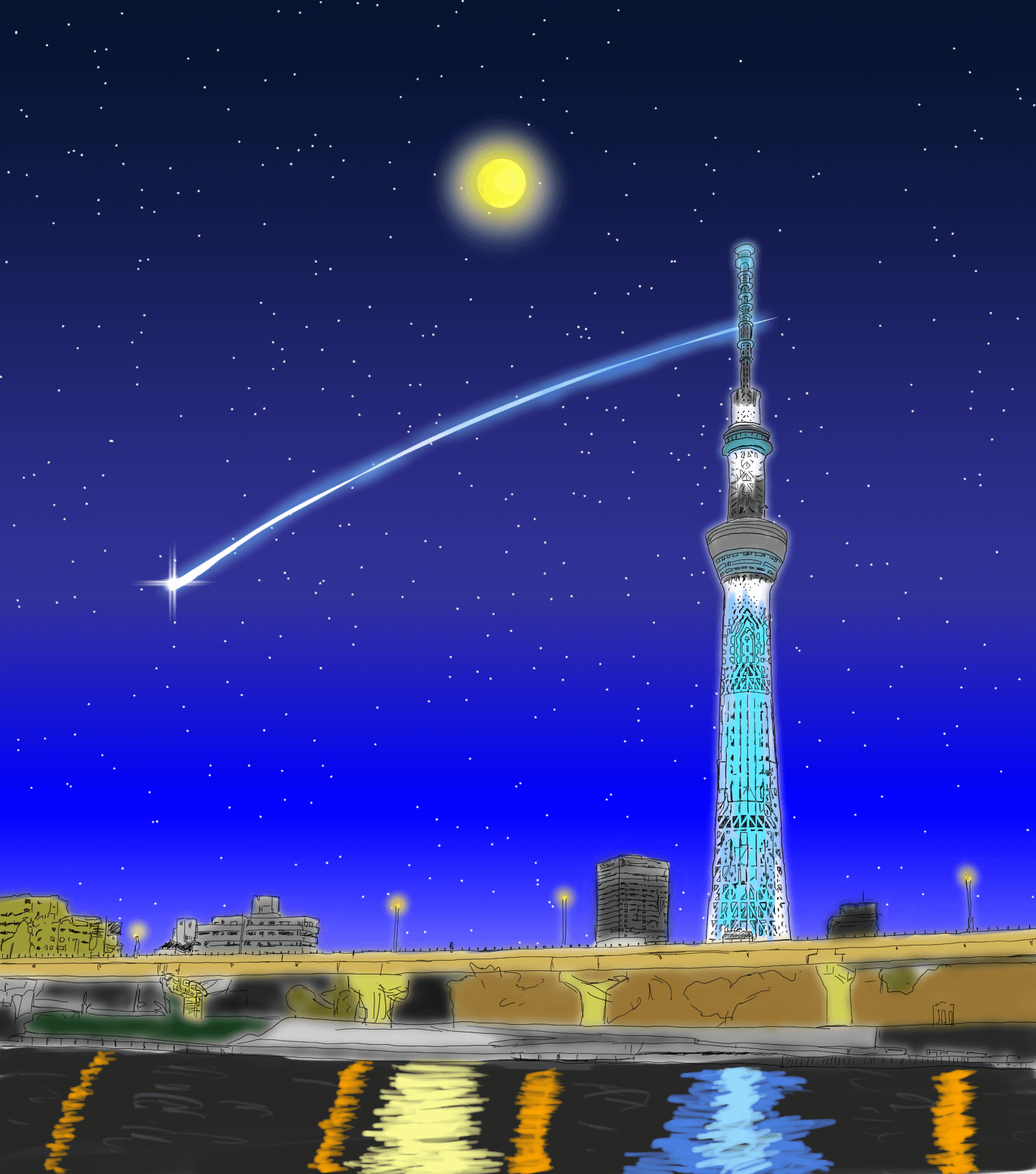

バブルの象徴!億ションブーム

画像:world-scape.com 撮影者:Takahiro Arai

バブル時代は豪華な1億円以上する分譲マンション通称「億ション」が流行ったんだペペ。

三井、三菱と言った大手不動産会社もこぞって高級マンションを企画し販売するようになり、これが億ションブームとよばれるようになったペペ。

すごく有名なのが、チバリーヒルズという超豪華な分譲住宅(ぶんじょうじゅうたく)なんだペペ!

千葉県千葉市で「ビバリーヒルズ並の高級住宅街を日本にも」というコンセプトで、「ワンハンドレッドヒルズ」が開発&分譲販売されたペペ。

東京駅から電車で1時間半というちょっと不便な立地にもかかわらず、600坪の敷地にベッドルーム5つ、テニスコート、プールが付きが7億~10億円で販売。すぐに9戸が即完売したみたいだペペ。

当時あまりの豪華さから、チバリーヒルズと呼ばれ、連日マスコミによる取材も多く「家の見学お断り」という看板が立つほど話題になっていたみたいだぺぺ。

ただ、バブルが弾けると一軒一軒売りに出されるようになって、最終的に誰も住む人がいなくなって、ゴーストタウンと呼ばれる状態に・・・

さらに暴走族が出入りして暴れるという事態になっちゃったので、住民以外の車両が立入禁止になったペペ。

※ウィキペディアによると現在の分譲価格は8000万円程度とのこと

東京都港区にある「ドムス高輪(たかなわ)」というマンションは、17億9500万円という値段で分譲されて当時話題になったぺぺ。

バブル時代は、東京近郊に限らず、地方都市の地価も高騰したので、億を超える高級分譲マンションの開発、販売も活発化したペペ。

姿を消した公園

1988年くらいから、公園に使うために地域に自分の土地を提供していた地主さん達から、土地を返してくれと返還要求(へんかんようきゅう)がいっぱい起きたペペ。

というのも地価があまりに上がったので、一儲けしようとみんなそれを売ったり、建物を建てたりしようとしたんだペペ。

特に値上がりの激しかった東京都の多摩地区で多かったみたいだペペ。

あと、もっている土地の評価額が上がりすぎて相続税が巨額になることを恐れて、地主は公園を返してもらって「農地」に登記変更、評価額を下げて相続税を下げようと努力をしたんだペペ。

そんなこんなで、バブル時代に96の公共の公園や広場がなくなっちゃったペペ。

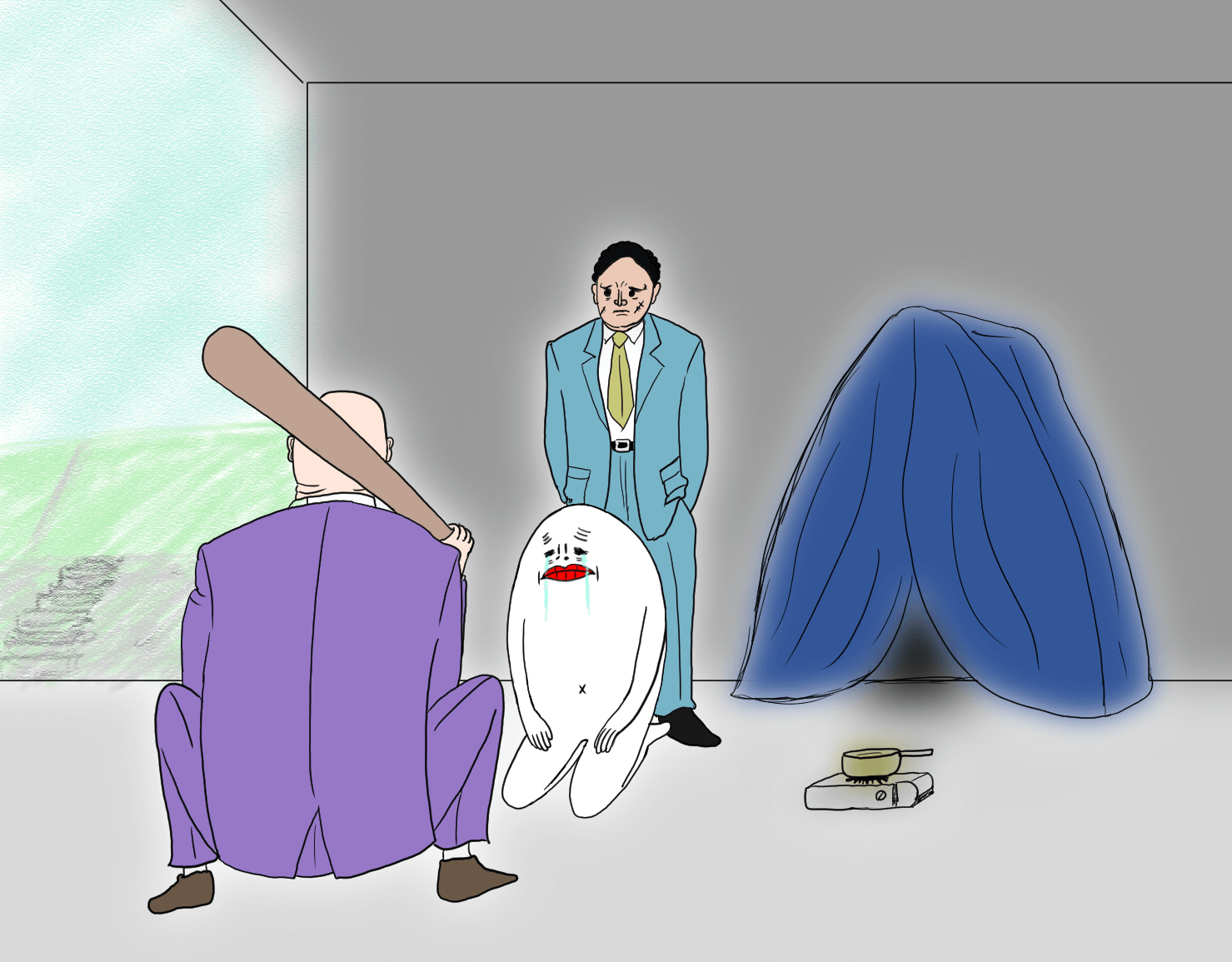

とにかく過激で、すごかった地上げ屋

バブル当時、あまりに不動産価格が上がっていたので、地主さんたちは自分たちの不動産を売ったり、建物を建て替えてもっと高く売ろうとしたがってたんだぺぺ。

ただそこに住んでいる人たちがいると、なかなか建物を作り直したり建て替えるのが難しいんだぺぺ。

そこで活躍していたのが「地主さんたちの代わりに、家を借りてる人たちと交渉して土地を買収する人や企業、通称「地上げ屋」」と呼ばれる職業の人達なんだぺぺ。

実際は、住んでる人に出ていってもらうが仕事みたいなものだったみたいだぺぺ。

当時怖いヤクザの人達も関わったりして、今でもあんまりいいイメージはないみたいだぺぺ。

朝昼晩に電話をかけ続ける

一日中騒音を起こし続ける

動物の死骸を送りつける

という嫌がらせをして住民に出ていってもらうのがよくあったんだぺぺ!

世田谷で立ち退きをさせるためと思われる放火事件まで起きて、色々大変だったみたいだぺぺ。

1998年に都内のお弁当屋さんが襲われ、弁当屋の店舗もめちゃくちゃに破壊されるという事件が起きたぺぺ。

調べてみると、これは建物のオーナーがビルを建て替えてお金を儲けるために、お弁当屋さんの店主に立ち退きを迫ったけど断られた・・・それで600万円で怖い人達を雇って、無理やり立ち退きさせようとしたみたいだぺぺ。

この事件のように、「地上げ屋さんに土地を売って、地上げ屋さんが嫌がらせをするだけではなく、土地を売ってお金を儲けるために、大家自身による強引な立ち退き」もよくあったことみたいぺぺ。

ペペラには家がないけど、とっても怖いぺぺ!

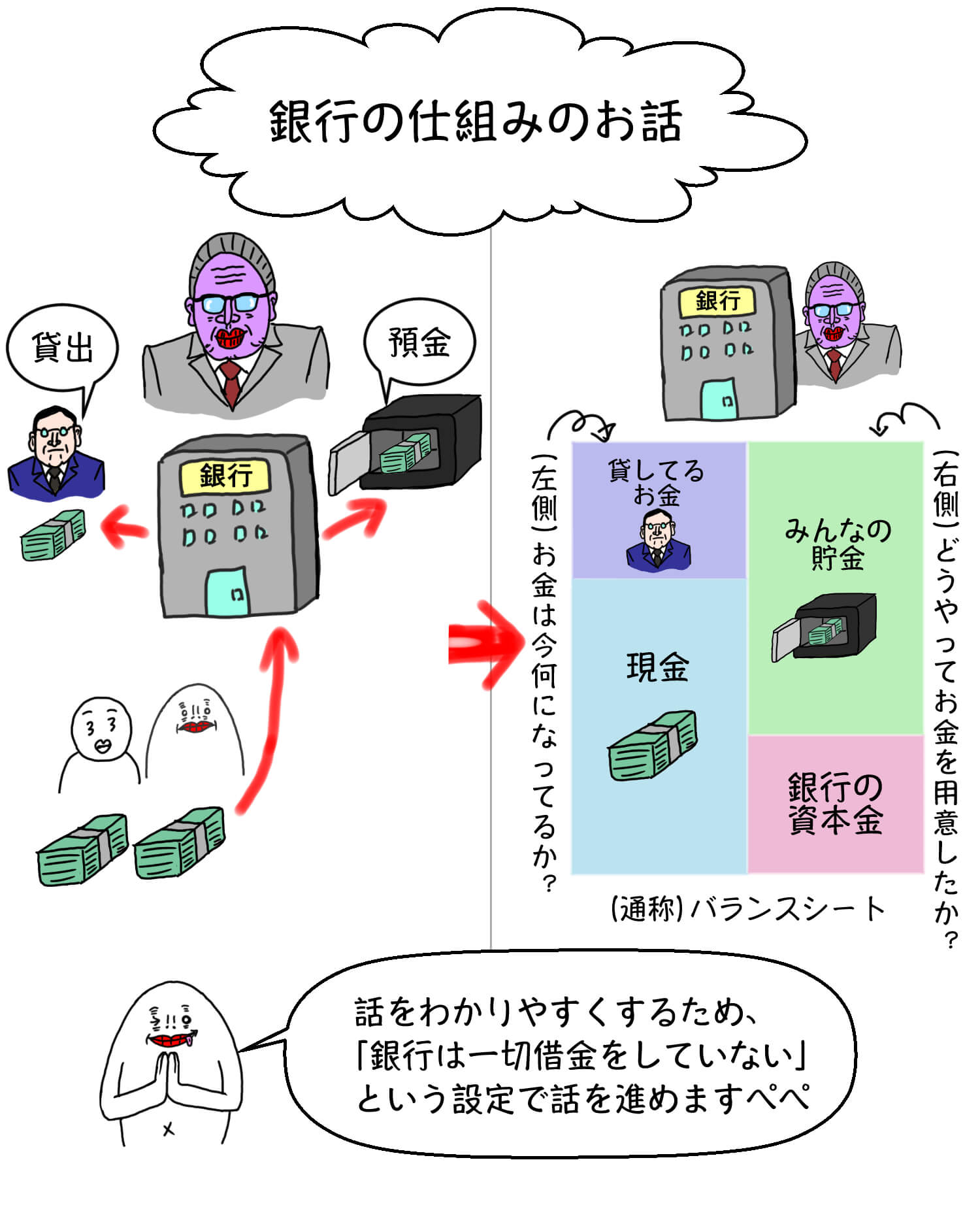

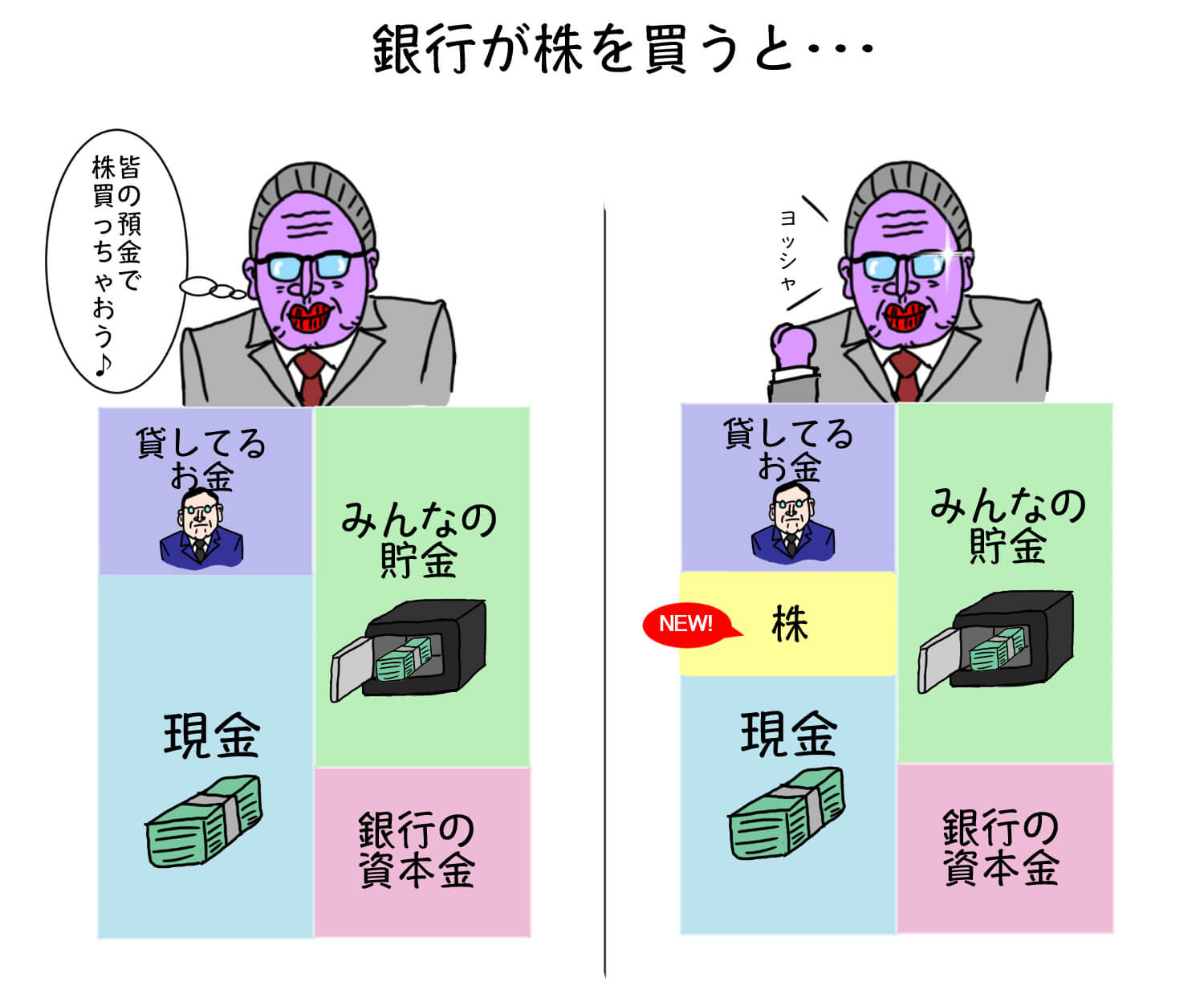

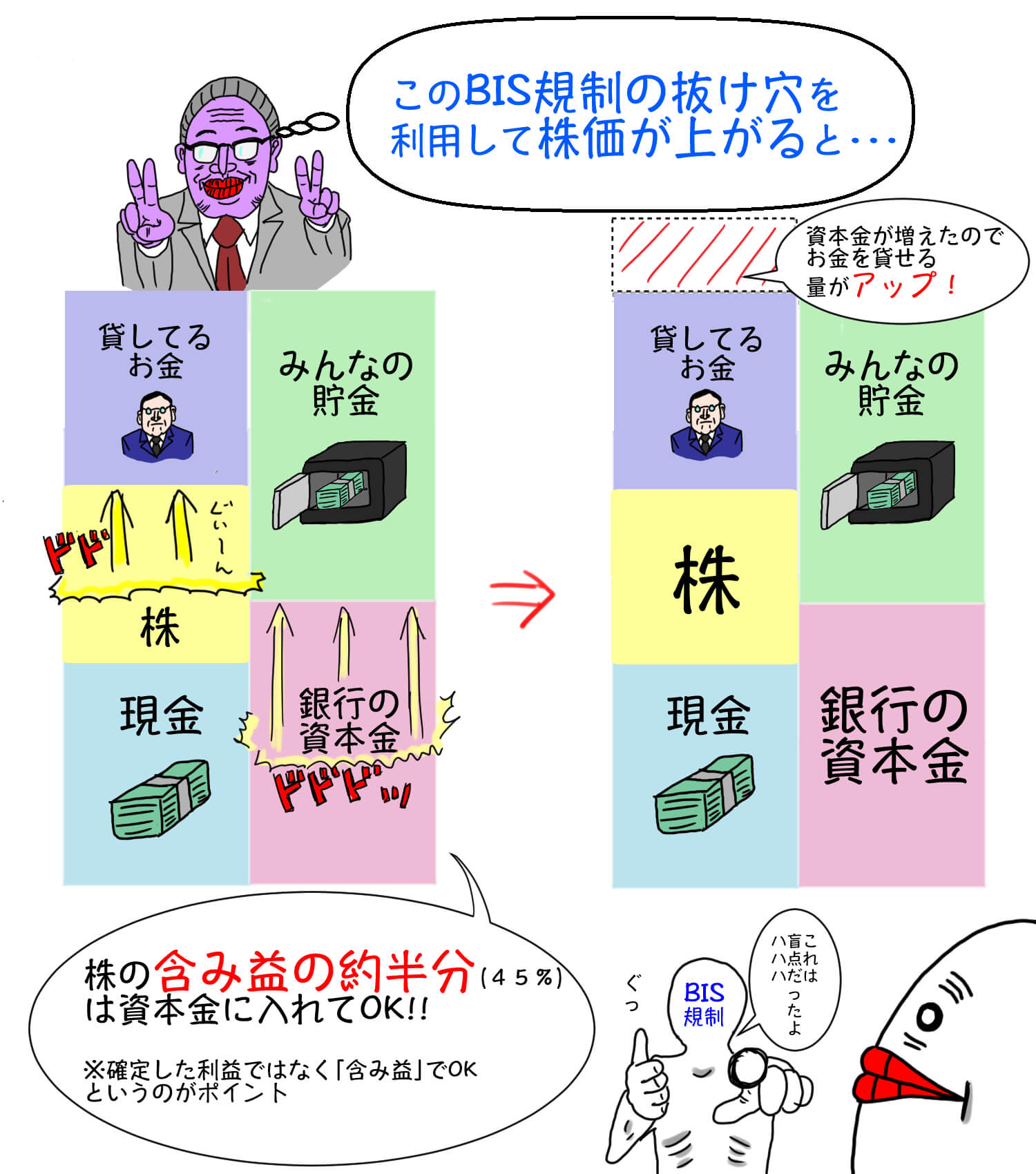

株価&不動産価格上昇スピードを上げた、BIS規制の抜け穴

このころ日本の銀行は、外国の銀行と比べて少ない資本金(銀行が持つ自分のお金)で営業することができていたペペ。

それで欧米の銀行が、

「資本金が少なくてもオーケーな日本の銀行がズルい!これじゃ自分たちが日本で営業するときや日本の銀行がこっちにきたときに不利じゃないか!」

ということで、日本の銀行の自己資本比率(銀行の資本金と借金&預金の割合)を欧米の水準まで高めるように要求したんだペペ。

そんなこんなでバブルが盛り上がり出した1987年、国際決済銀行(BIS)が定めた「バーゼル合意」という決まりに参加することになって、日本の銀行も海外の銀行と同じように自己資本8%*の積立(つみたて)を義務化(ぎむか)されたペペ。

*簡単にいうと、自分のお金が8万円しかなかったら、92万円までしか預金を集めたりお他の銀行から借り入れをしてはいけないということ

ただ日本の代表団の決死の努力で、「持ち株の含み益の一部を自己資本に算入できる」という日本だけの特例をさりげなく認めさせることに成功したんだペペ。

というのも当時、日本の銀行は株式持ち合いにより、取引先の株式を大量に保有していたペペ。

当時バブルが盛り上がり始めて株価は上昇していたぺぺ。

なので、この株価上昇分の一部を自己資本にできるよう必死に交渉して、それに成功したんだペペ。

ちょっと話が難しいので図解するペペ!

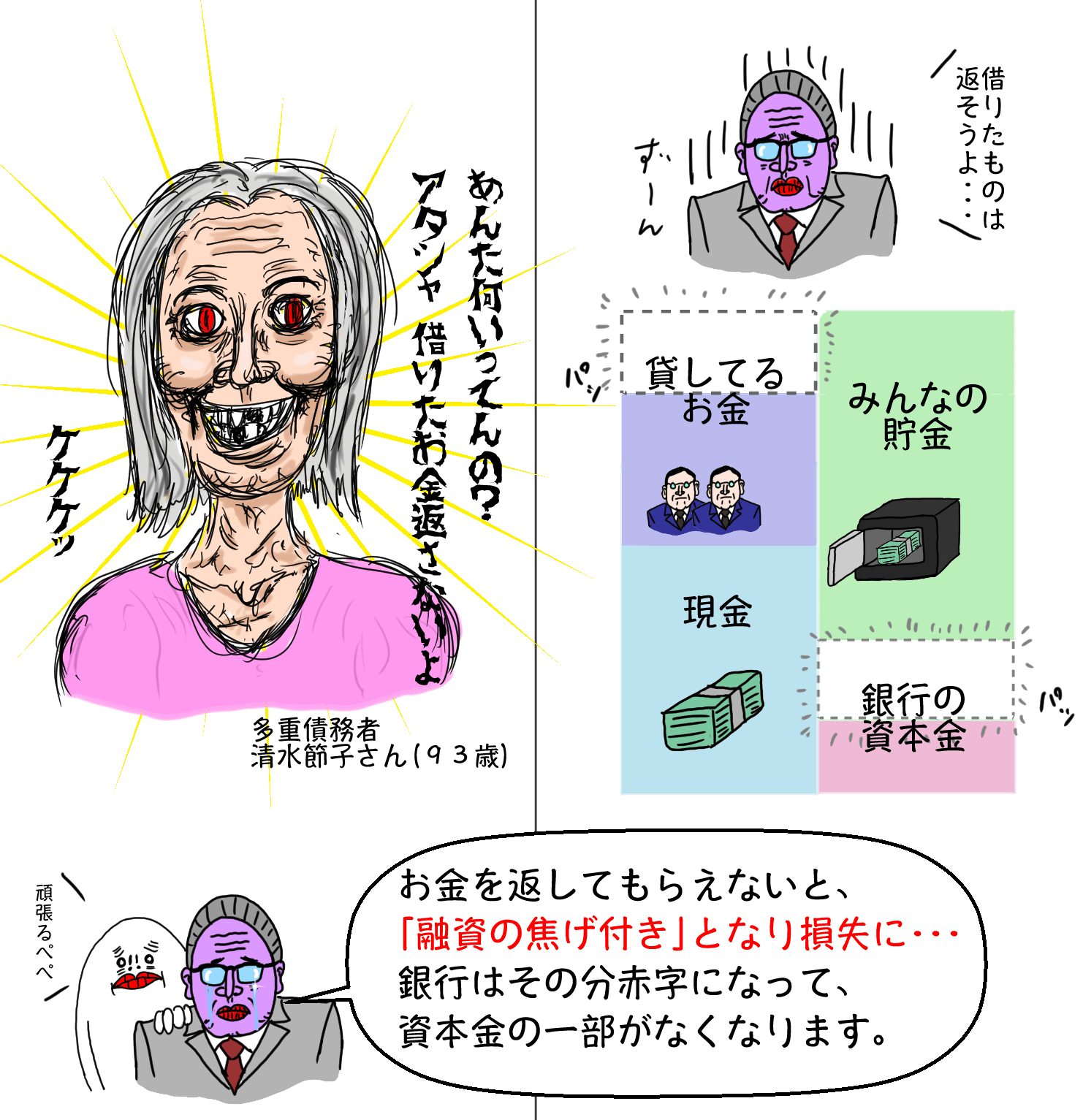

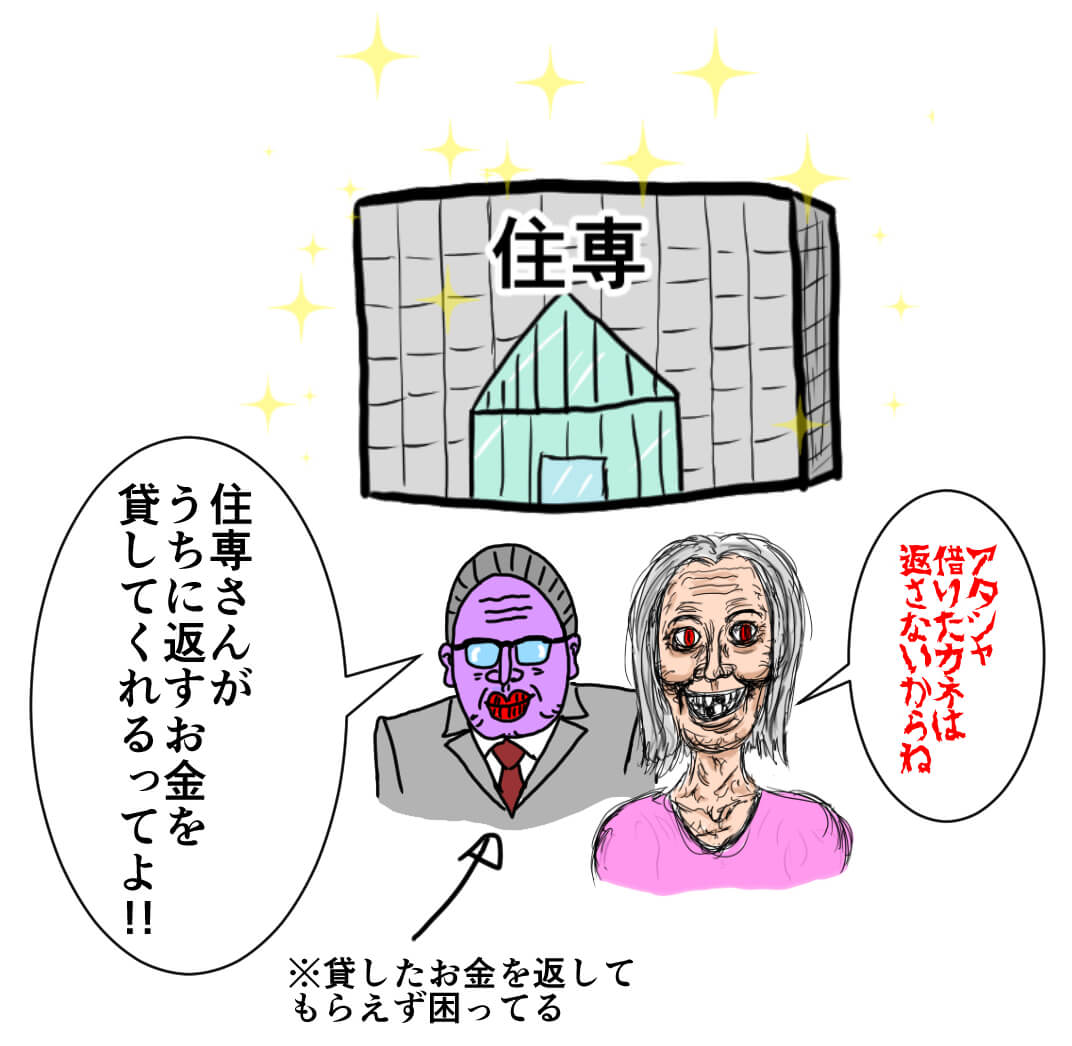

銀行は自分のお金(資本金)と、預金者から集めた貯金を、融資&その利息をもらうことで儲けていますぺぺ。

景気が良くなって、「お金をもっと使いたい!」という企業が増えると、銀行は融資の量を増やしますぺぺ。

預金者にも預金金利を支払わないといけないので、現金をそのまま金庫に預けていると損をします。

なので、銀行は企業にお金を貸して利息をもらうと、とっても幸せになりますぺぺ。

ただお金を借りた人の中には、お金を返さない人も出てきてしまいます。

おばあちゃんからお金を返してもらえなくなっても、みんなから預かっている預金は守らなければいけないですペペ。

なので銀行の自分のお財布から、「返してもらえなくなったお金を補填(ほてん)」しますペペ。

↓

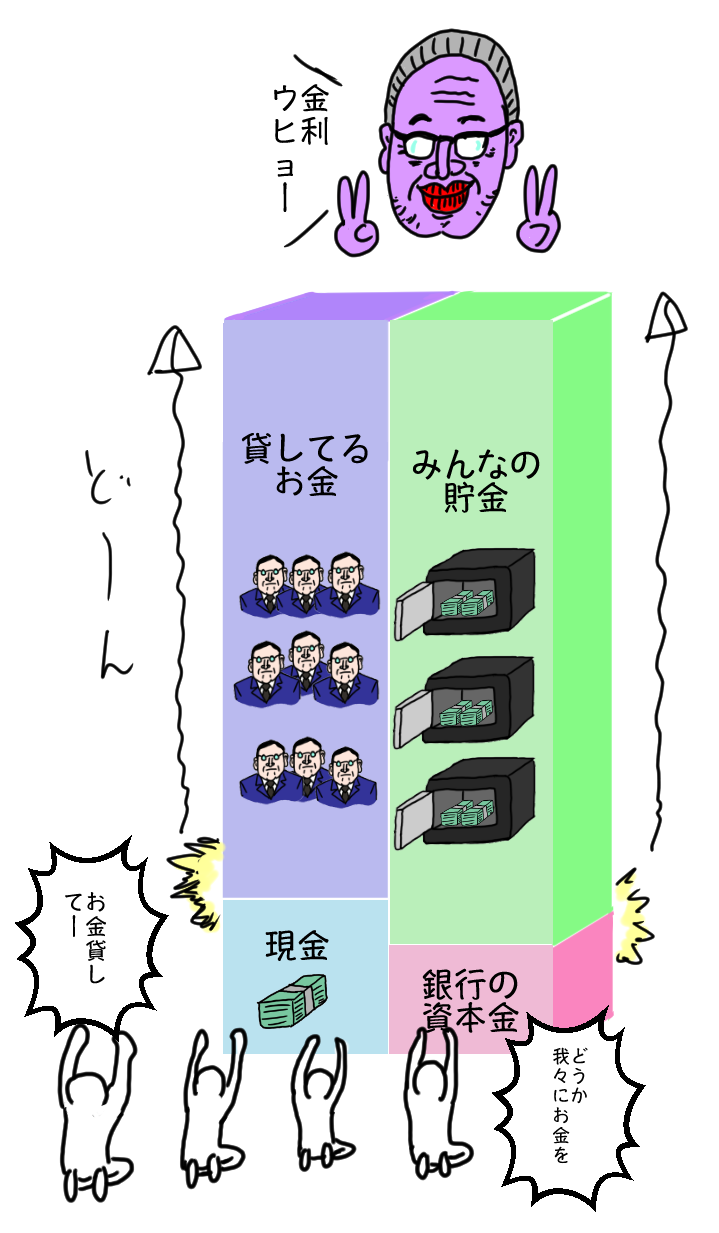

景気が良くて

みんながお金を貸して欲しいと言い出すと・・・

融資の量が増えて、金利収入も増えるため銀行は儲かりますペペ

↓

ただ・・・

お金を返さない人が増えると・・・

↓

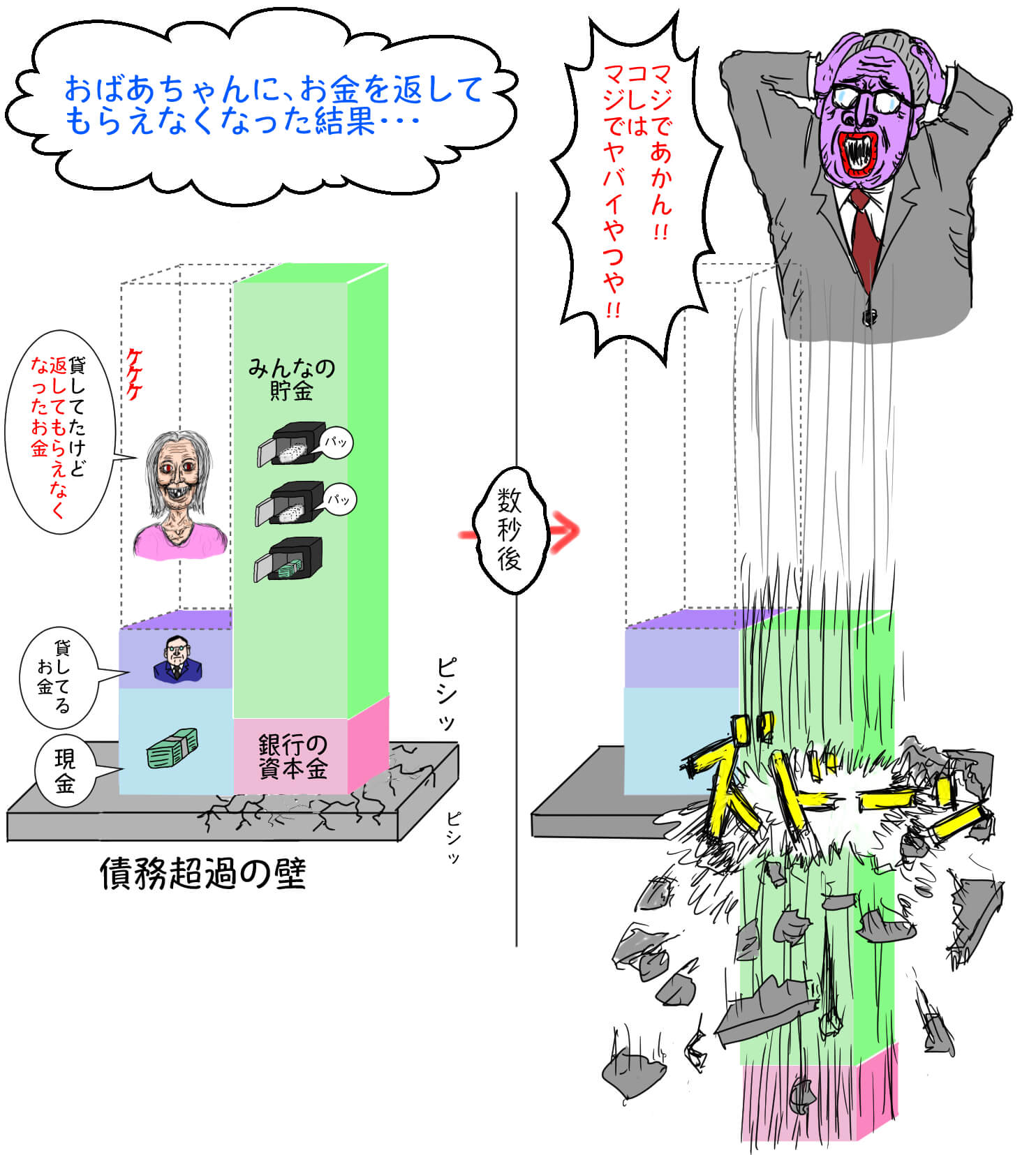

おばあちゃんに返してもらえなくなった金額>銀行の資本金

になると、銀行は破産しちゃいますペペ

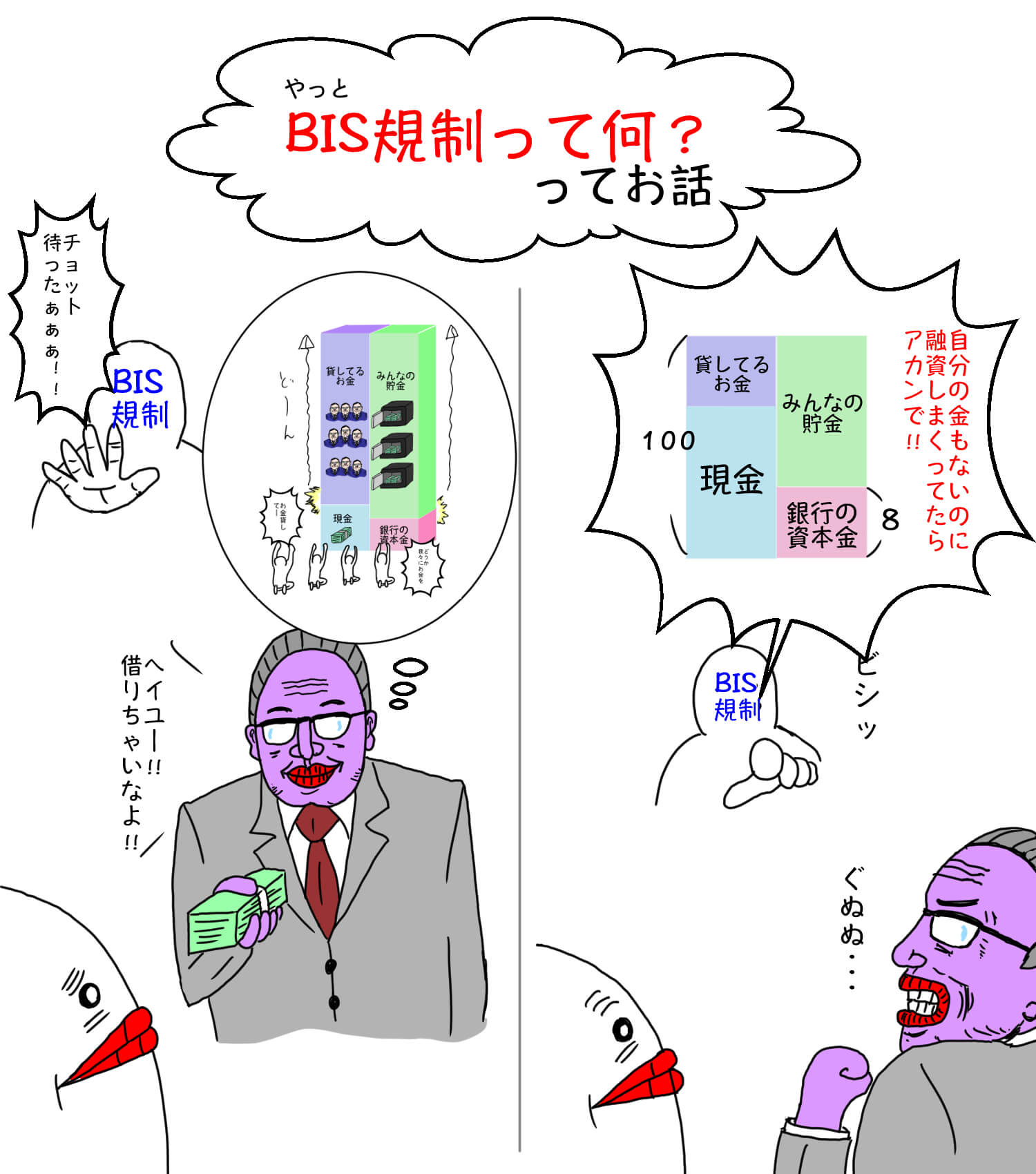

で、やっとここからバブルの原因のひとつとなった「BIS規制」(正確にはバーゼル合意)についてのおはなしだぺぺ!

*はなしをわかりやすくするため、一部単純化しておりますぺぺ

BIS規制というのは、

「銀行が自分のお金がないのに預金や借金をしてまで、人や企業にお金を貸しすぎないようにする」

「どの国の銀行も同じルールの下で頑張ることで、銀行が営業をしていく上で、国のあいだでどの銀行が有利か?をなくす」

という2つの目的で作られた規制なんだぺぺ。

「銀行がお金を人に貸しすぎて、そのほんの一部が返済されなかっただけで潰れてしまい、預金者や国が迷惑する」ということを防ぐための規制なんだぺぺ。

それで、貸すお金の量を増やすには、「銀行の資本金(銀行自身のお金)はこれだけないとだめですよ〜」って基準を決めたんだぺぺ。

これが「最大でも銀行の資本金の12.5倍(8%)*までしか、お金を預かったり融資をしてはいけません!」というバーゼル合意、通称BIS規制なんだぺぺ。

*8%→100%÷8%=12.5

ただいきなり言われても無理ですよ・・・・ということで、日本だけ特別に「持っている株の含み益の約半分*」を銀行の資本金に入れていいという条件にしてもらったんだぺぺ。

*細かく言うと「含み益の45%を自己資本の50%まで算入できる」という条件ぺぺ。「持っている株を誰かに売って利益確定をしていなくても」、持っている株の価格が上がればそれを資本金扱いにすることができたんだぺぺ。

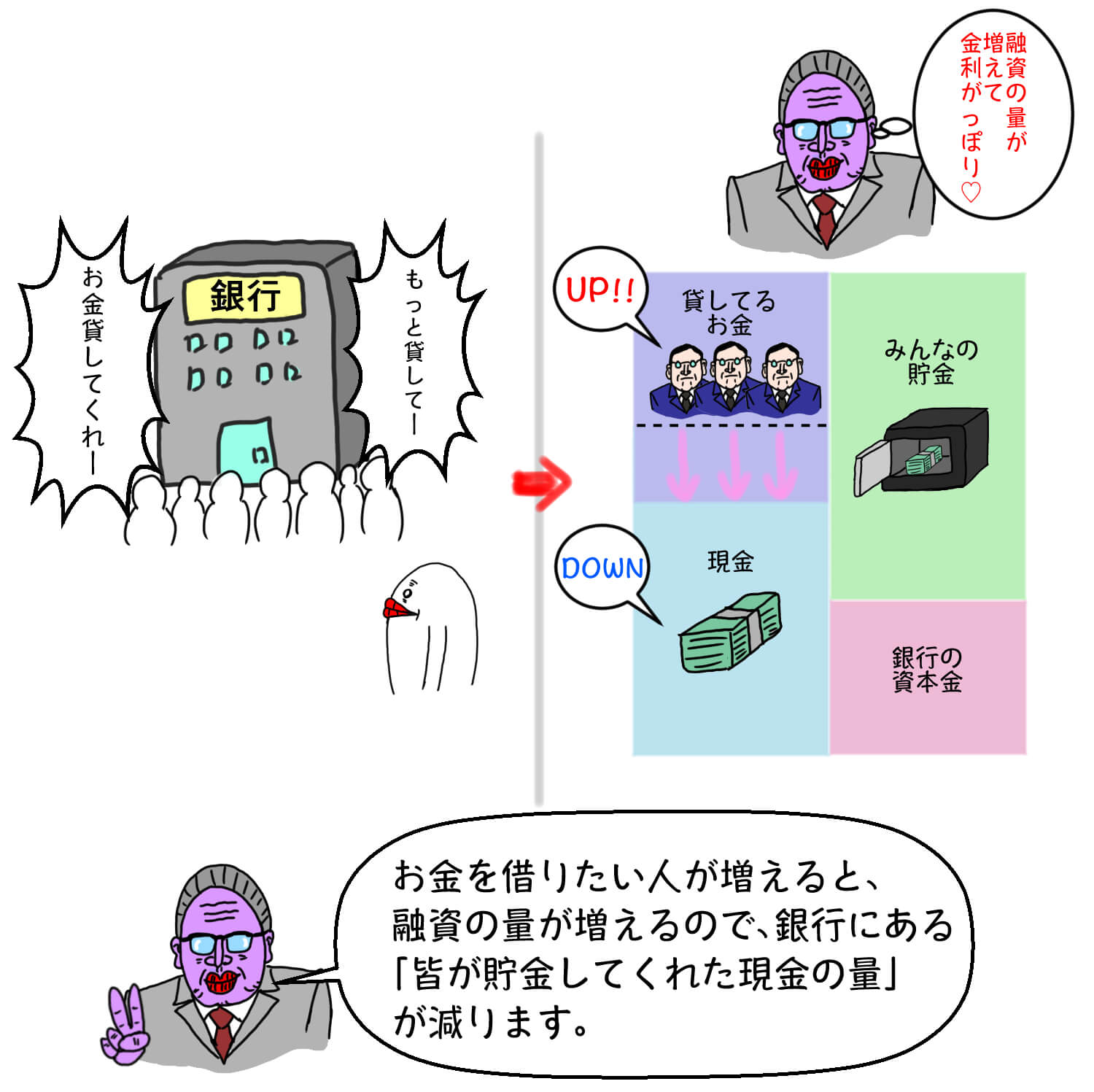

これがどういうことかというと・・・

銀行がみんなから預かっている預金や資本金で株を買う。

それで株価が上がると・・・

資本金が増えて(実際は利益を確定していないので増えていないけど)、融資できる量が増えるぺぺ。

もらえる金利も増えるので銀行はハッピーだぺぺ

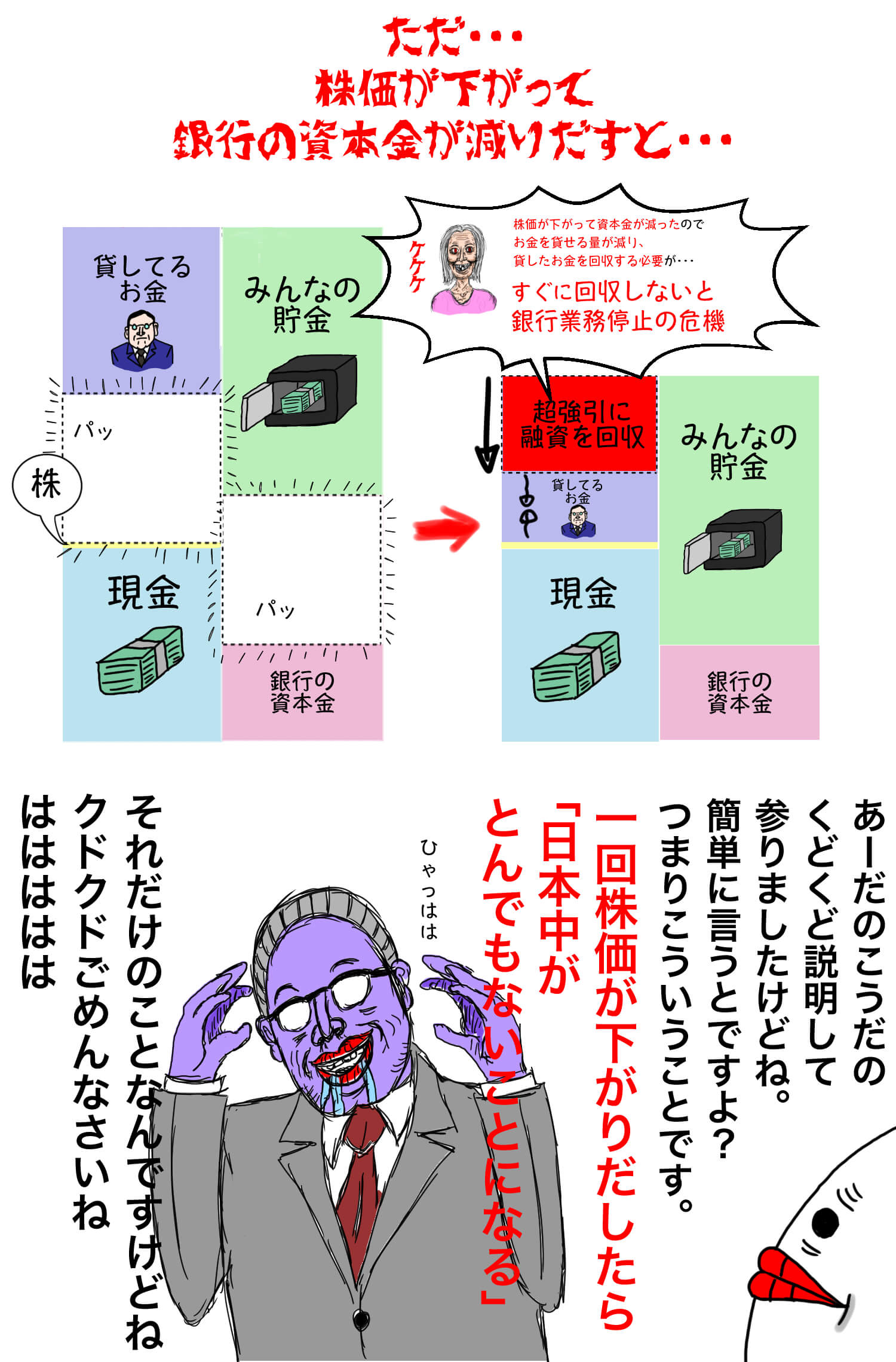

株価が下がると、増えていた資本金がその分減るので、融資できる量が減るぺぺ。

資本金が減った分、融資の量を減らさないといけないので、なんとしても貸しているお金をすぐに回収しないと銀行免許が取り上げられちゃうという事態に・・・

ちなみに、ペペラも意味不明なので安心して欲しいぺぺ。

そんなこんなで、銀行の資本金の量で貸し出せる融資量の限界が決まるようになったぺぺ。

- 含み益の45%を自己資本の50%まで算入できる⇨株価が上がれば、貸し出せる融資量を増やしても良い

- 不動産融資を増やせば、土地価格が上がり、担保価値が上がるため融資できる量が増える

- 株価や不動産価格が上がれば、銀行の自己資本が増えるので、さらに不動産を解体人や企業に貸し出しをさらに増やすことができる・・・

- お金を借りた人は、そのお金でさらに株や不動産を買って、それでまた価格が上がる・・・

・・・以下エンドレスループ

こ〜んな仕組みで「無限に株価や不動産価格が上がっていく仕組み」を、世界主要国の中央銀行が認める結果となっちゃったんだぺぺ。

これをきっかけに、本格的に株価や不動産価格が上がり出し、日本がバブルに突入してくことになったぺぺ。

【実録】バブル時代に起きた日本のブーム特集

ここからは、「実際日本のバブルがどれくらい凄かったのか?」がわかるエピソードをいくつか紹介していくぺぺ!

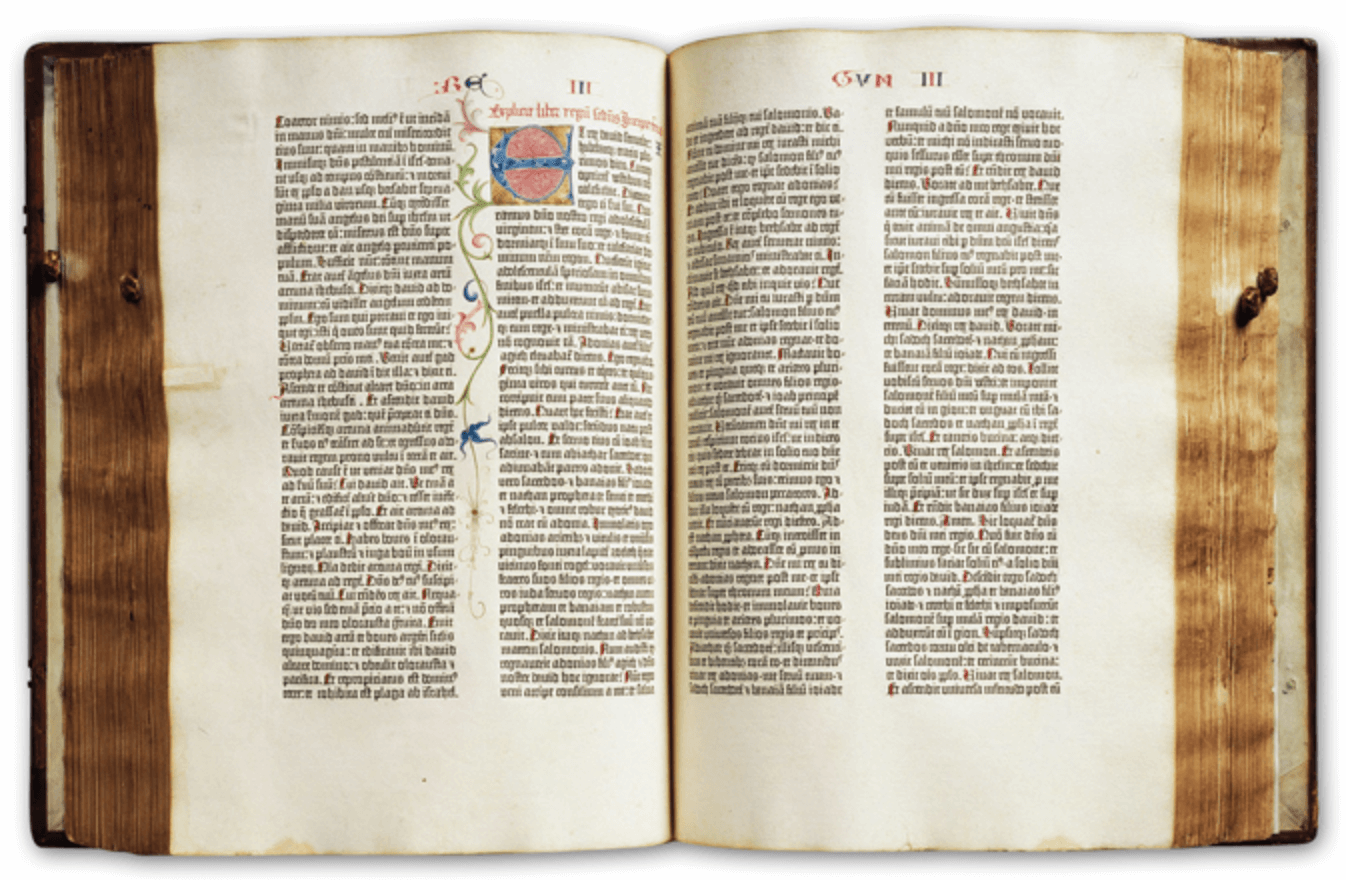

その1:世界の画家コレクターも驚いた。日本の絵画ブーム

世界最大手の美術品競売の運営として有名なサザビーズという会社は、美術品が欲しいという人をふやすために、世界中の裕福(ゆうふく)な資産家(しさんか)に向けて、豪華なチラシや、ぜいたくなパーティーをしてアピールをしてたぺぺ。

それだけではなく、競り落とした美術品を買うための融資、美術品の相場がわかるように「美術品市場指数」を開発して発表することまでしてたんだぺぺ。

こうした努力もあって、80年代には「美術品は投資価値がある」ということが、世界中であたりまえになりつつあったぺぺ。

1985年の「ドル安円高にします!」というプラザ合意で極端に円高になった結果、海外のものがほぼ半額になり、日本人による空前絶後の絵画ブームが始まったぺぺ!

1986年には、日本の美術品輸入総額がドルベースで前年の4倍になり、世界の美術品コレクターのあいだで急に日本人が存在感を表し始めたんだぺぺ。

ここから「日本人の美術品へのお金の使い方がどれだけ凄まじかったか?」のエピソードを一部紹介するぺぺ!

・安田海上火災がゴッホの「ひまわり」に4000万ドル弱を支払う(美術品の取引価格として、過去最高額の3倍以上の金額)

・640万ドルという当時の過去最高額でダイヤモンドを購入

・グーテンベルク聖書という西洋初の印刷された聖書を過去最高の590万ドルで購入

画像:http://keio150.jp/fukuzawa2009/works_list/osaka.html

画像:http://keio150.jp/fukuzawa2009/works_list/osaka.html

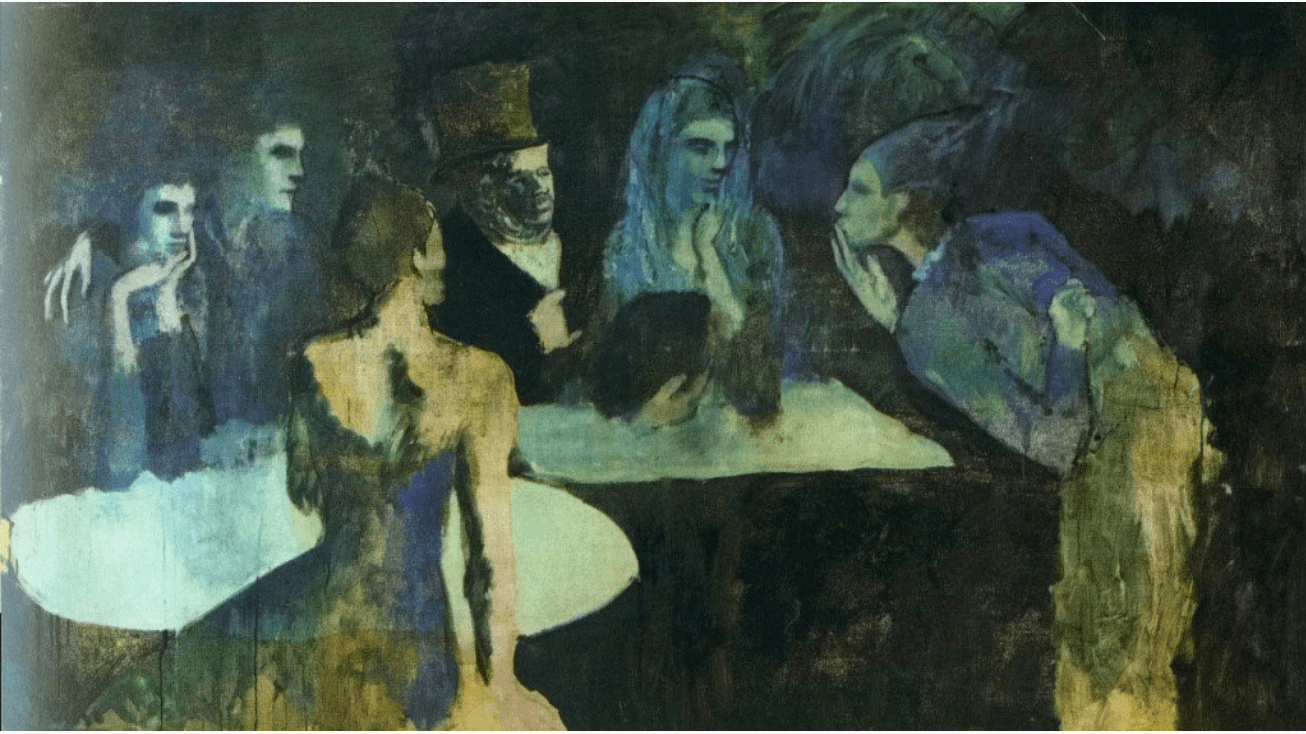

・ピカソが描いた未完成の作品「ピエレットの婚礼」を5140万ドルで落札

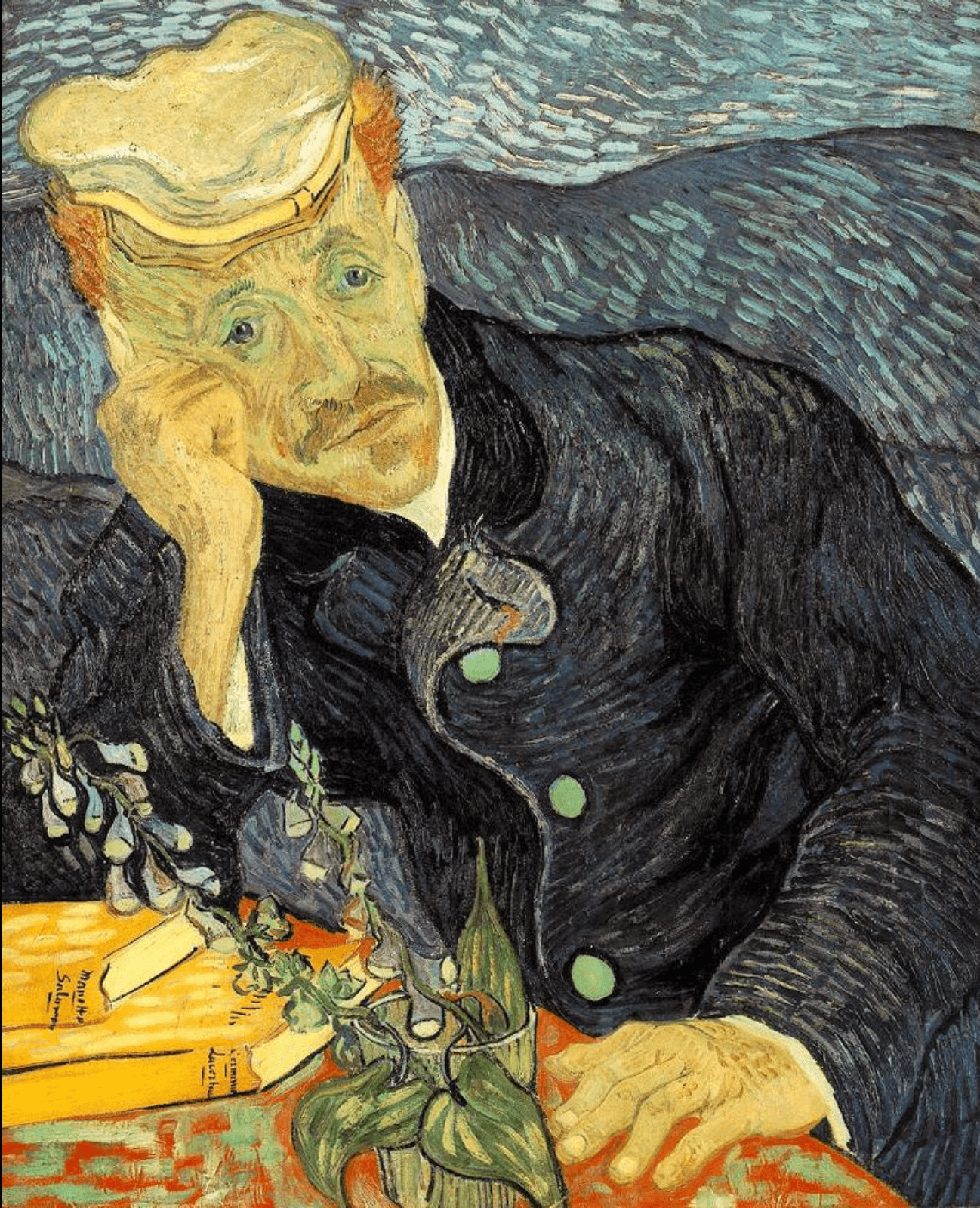

・大昭和製紙の名誉会長がゴッホの「医師ガシェの肖像」を8250万ドルで、ルノワールの「ムーラン・ド・ラ・ギャレット」を7800万ドルでそれぞれ購入

「医師ガシェの肖像」

「医師ガシェの肖像」

画像:https://ja.wikipedia.org/wiki/

「ムーラン・ド・ラ・ギャレット」

「ムーラン・ド・ラ・ギャレット」

画像:https://ja.wikipedia.org/wiki/

日本がバブルに盛り上がる80年代末、フランス印象派の絵画を15年前と比較したところ、ダウ工業平均株価*は2倍にもなっていないに、20倍以上に値上がりしたと推定されているんだぺぺ。

*ダウ工業平均株価:アメリカの株価推移を表す代表的な指数

このころピカソが流行っていて、特に日本人が美術品の価格を引き上げたことで、美術関係者の中でも「美術品の世界で過去になかった熱狂っぷり」と当時話題になっていたぺぺ!

購入した高価な絵画や美術品は、銀行から借り入れをして株式や不動産を購入するときの担保にも使われて、企業の財テクの立派な一部門となっていたんだぺぺ。

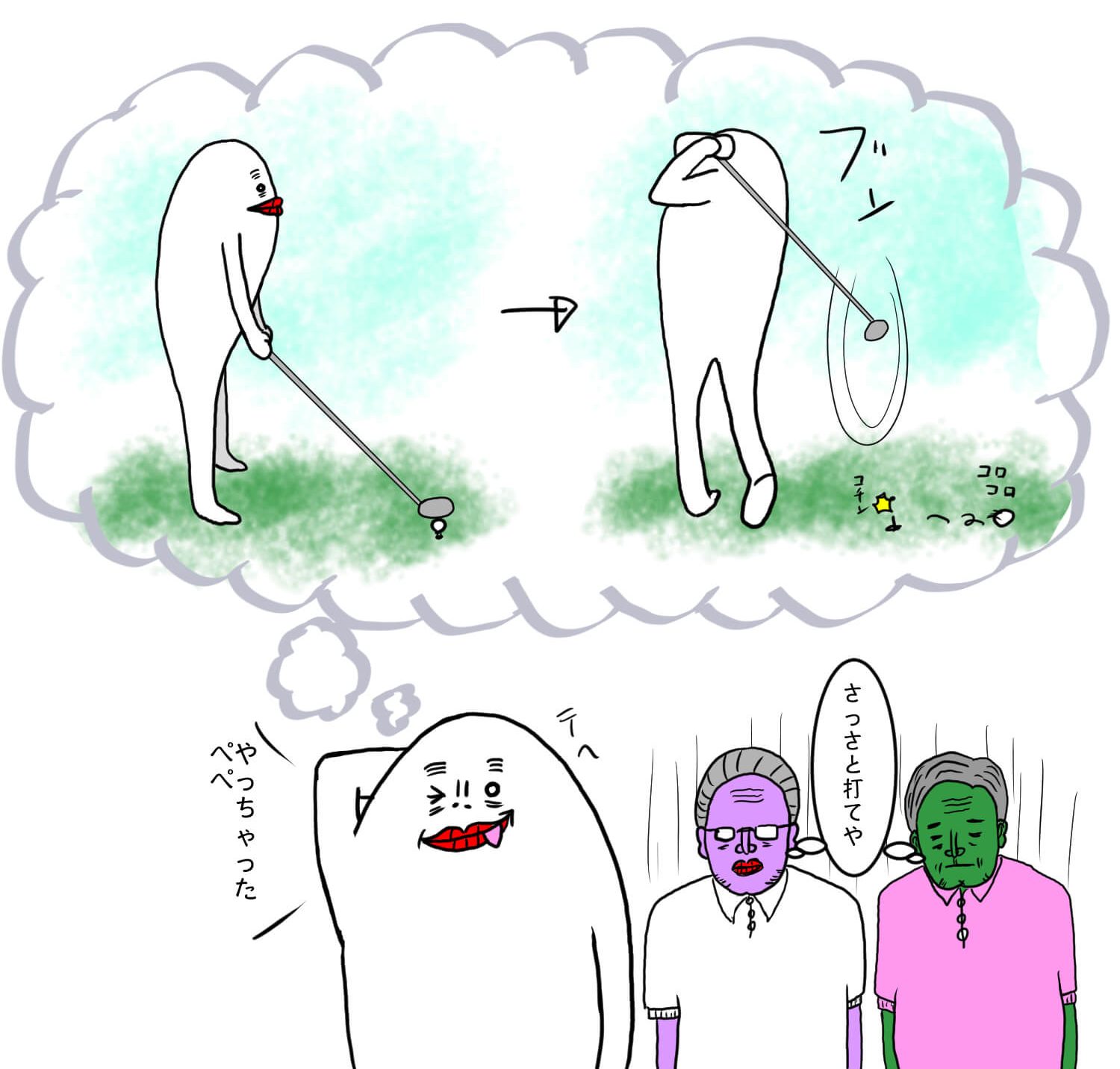

その2:狂乱。5倍に値上がりは当たり前!ゴルフ会員権

バブル時代、美術品と同じくらい盛り上がったのが、ゴルフの会員権なんだぺぺ。

もともと会員権はゴルフを利用する権利なんだけど、1980年代に土地の価格が上がるにつれて、「会員権=ゴルフ場の不動産を保有する権利」という見方から、投資対象として魅力的になったことから一気に売買が活発化したぺぺ。

ゴルフの会員権に人気が出始めたので、銀行は会員権を担保に新規ゴルフコースをつくる資金を融資するように。

1982年、日本経済新聞が全国約500のゴルフコースを対象に平均価格を算出、日経ゴルフ会意見指数を発表。

不動産は売ったり買ったりするのが大変で価格がわかりづらいことから、ゴルフ会員権指数を不動産市場の先行指標とする人もいたくらい流行ってたんだぺぺ。

82年1月の水準を100とするゴルフ会員権指数が、85年末には160に、プラザ合意で円高になった翌年86年にはそこから2倍に、90年春には1000弱と、たったの8年でゴルフ会員権の相場は10倍になってたんだペぺ!

1980年末にはなんと1000を超えるゴルフコースが建設されてたぺぺ。

その3:世界の投資家が驚いた!政府が売り出したNTT株価

実はバブルの初期、大蔵省にとって株価を高くすることはとっても大事なことだったんだぺぺ。

2015年にゆうちょグループが上場(政府が100%保有していたのを一般投資家に売りに出した)した時のように、政府が運営&保有していたNTTの株を民間に販売する予定だったからなんだぺぺ。

というのも、景気を良くするために国がお金を使いすぎて来た反動で、国の借金を少しでも返そうと大蔵省は必死になってたんだぺぺ。

1986年8月、日経平均が18000円を超えるのとほぼ同時に、NTTを上場させて民間に売り始めたぺぺ。

10月に第一回分として、合計20万株を売りに出すと発表。

政府は売り出し価格を発表していなかったにも関わらず、2ヶ月の間になんと日本国民の12人に一人、1000万人近くが応募。

抽選により株式を割り当てて、87年2月にNTTは東京証券取引所で上場したぺぺ。

上場時のNTT株価は120万円だったのが、上場後たった二日で25%値上がりしたぺぺ。

同じ月に、パリで行われた「これ以上の円高ドル安は容認しない」という国際的な合意がされた「ルーブル合意」のあと、景気対策のために(銀行や企業がお金を借りる金利の基準だった)公定歩合をさらに下げて戦後最低の2.5%まで引き下げた*ぺぺ。

※一般的に金利が下がると、企業の借金の金利が下がったり、お金が借りやすくなることから企業の業績が上がるという期待から、株価は上がることが多いぺぺ。

株式市場はこれに反応、数週間の間にNTT株は320万円に。株価収益率は200倍、つまりNTTの1年間分の利益の200年分の価格がついたんだぺぺ!

*2016年11月9日時点でのトヨタ自動車は株価収益率8.33。つまりトヨタの利益8.3年分の価格。

*ちょっとマニアックな話

株価収益率というのは、「企業が稼ぎ出した1年間の利益の何倍の価格がついているか?」という、株価がどれくらい高いのか安いのかを見る指標ですぺぺ。

株式会社ペペラが一年間で1万円利益の出る会社で、株価が20万円なら、「20年分の利益の価格がついていて、株価収益率は20倍」という見方をしますぺぺ。

NTTの時価総額は50兆円を超えて、NTT1社の時価総額だけでなんと「ドイツの株式市場」と「香港株式市場」の合計を上回る水準になったんだぺぺ!

87年11月のNTT株2回目の放出の時、ジャパンエコノミックジャーナルという海外の雑誌では、こんなふうに書かれてたみたいぺぺ。

「NTT株の人気を支えているのは、政府が売り出した株だから、政府が国民に損をさせるはずがないという見方である。

・・・個人投資家はNTT株を買うとき、日本そのものを買うのだと考えている。だから、何の心配もなく買っている。」

ジャパンエコノミックジャーナル誌 日経BP「バブルの歴史」p467より引用

87年10月にブラックマンデーという世界的な株式市場暴落の時、日本だけはいち早く株価が戻ったぺぺ。

これをきっかけに、株式市場全体を政府が守るということが、日本で広く信じられるようになったと分析してる人もいるぺぺ。

海外投資家も驚いた日本の株式ブームと株価の高さ

NTT株が売りに出される時期から、企業の財テクによる利益水増し効果以上のペースで急激に株価は伸びていったぺぺ。

一部の会社は歴史上例を見ないほど割高になっていたぺぺ。

- 繊維関係の企業の株価→103年分の利益。

- 船で物を運んだりする海運企業の株価→176年分の利益。

- 漁業、林業企業は390年分の利益

- 日本航空はなんと「400年」分の利益の株価

日本の株価は欧米の常識ではありえない株価水準になったので、海外投資家は80年代半ば以降持株を徐々に減らしていたぺぺ。

海外投資家とは対照的に、日本国内投資家の間では「日本の会計基準では利益が過小評価されている」「株式持ち合いで株価収益率が高めになっている」という理由から、株価は妥当で当然の水準であるとかんがえられていたんだぺぺ。

何をやっても株価が上がる状態で、株式分割をするだけでも株価が上昇する状態であったみたいだぺぺ。

世界的にも稀だった「株式持ち合い」による株価の維持

戦後日本は、「各企業が自分たちの考えで頑張る」というのではなく、「通産省や大蔵省などを初めとする官僚による管理」のもと経済成長をしてきたぺぺ。

どの企業に特権的な地位を与えて、どの業界を外国企業からの守るか?を官僚がすべて決定&管理してたぺぺ。

日本の官僚による、「外国からの輸入品の制限」のおかげで、日本の企業は「海外で売るよりも高い価格で日本人に商品を売る」ことで成長してきたぺぺ。

その流れで株式の持ち合いは1970年初め、外国企業による買収を防ぐために活発になり、バブルが盛り上がりはじめていた1980年台後半には、なんと発行済株式数の約70%が持ち合い株になっていたぺぺ。

この株式持ち合いは、日経平均株価が1000円下落すると、銀行の保有株式の時価は3兆円減少し、損失を被るというすごい規模だったぺぺ。*p104

当時の日本では、こんなふうに株をお互いに持ち合ってそれを決して売らず、株を売る人の数が少なかったぺぺ。

これが当時日本の株価が下がりにくく、株価が上がっていった原因の一つだったという分析がされているぺぺ。

株価上昇を支え続けた不動産ブーム

株価上昇のエンジンになっていたのが、なんといっても異常なほどの不動産ブームなんだぺぺ。

1985年~1990年のたった5年間の間に、銀行の貸出残高は96兆円増加。

このうちの半分は本業とは別で不動産投資で儲けようとしていた中小企業向けの貸し出しだったぺぺ。

メガバンクと違って、当時規制の緩かったノンバンク(預金を預かっていない銀行)の不動産融資残高も85年の22兆円だったのが、4年後の89年末にはなんと約4倍の80兆円に増加。

日本中の銀行が不動産購入のために融資してたぺぺ!

銀行はそれまで担保不動産の評価額までしか融資はしてこなかったのが、この時期は不動産評価額の2倍まで融資することもあったぺぺ。

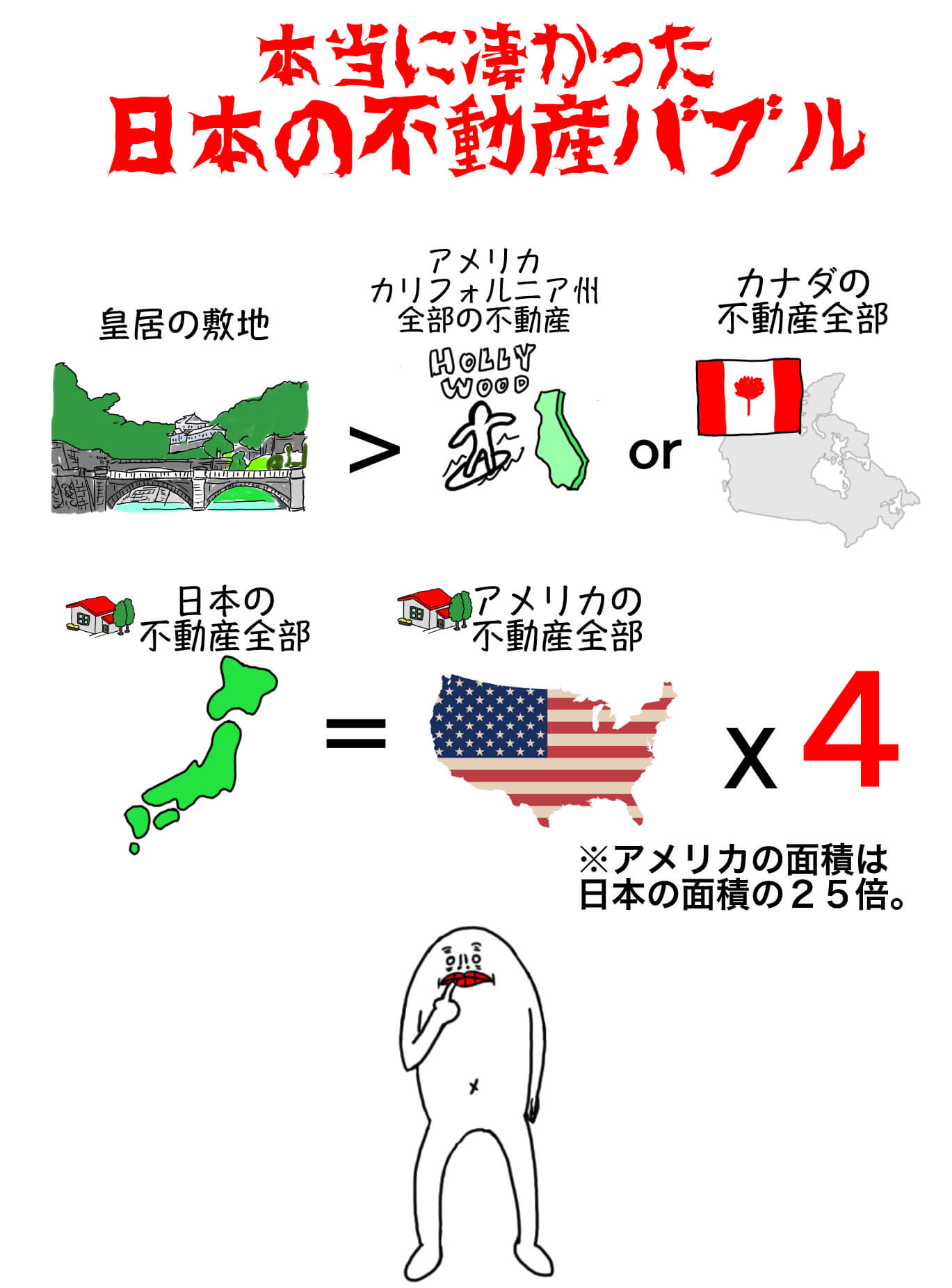

お金を不動産向けに貸しまくっていた銀行のおかげもあって、1990年には日本の不動産評価額は総額2000兆円を超え、なんと日本の25倍の面積があるアメリカ全体の4倍になったぺぺ。

バブルピーク時、なんと「東京の皇居の敷地」だけで「カリフォルニア州やカナダ全体の不動産」より評価額が高いと推定されてたぺぺ。

地価が上がっていることと、東京のオフィスビルの空室率が低かったこともあって、都心部や地方都市でビル建設ラッシュが起こったぺぺ。

この頃には株を売買する判断は「企業が持つお金を儲ける力」ではなく、「企業が持つ不動産」に関心が集まり、保有する不動産を手掛かりに売買されてたぺぺ。

1988年には、企業の持つ不動産の含み益が日本全体で430兆円に達していると推定されていたぺぺ。

東京電力の株は、広大な土地や不動産を保有していたことに注目され、1986年の「東京電力1社の時価総額の増加」が、「香港証券取引所に上場する全企業の時価総額」を上回るくらい人気だったぺぺ。

同じように、保有する不動産の含み益が莫大なことで有名だった航空会社の全日空の株は一時、株価収益率1200倍(一年間の利益の1200倍の株価)近くまで買われてたぺぺ!

この頃、大手企業から中小企業まで保有する不動産のうち3/4近くが、事業とは関係なしに、単純に値上がり益のために保有されていたと言われているぺぺ。

黄金時代!ついにアメリカを抜いて、ジャパン・アス・ナンバーワンに

1987年、ついに日本はGNP(国内と海外にいる日本国民が生み出した付加価値の合計を表す経済指標)でアメリカを追い抜いて豊かさで世界第一位の経済大国アメリカと並ぶことになったぺぺ。

日本の銀行は総資産と株式時価総額で世界の上位を独占。

日本企業の海外でのお金の使い方もすごかったぺぺ!

1986年、三井不動産がマンハッタンのエクソンビルを記録破りの6億1000万ドルで購入。

その時三井不動産の社長が、ギネスブックに自分の名前を載せてもらおうと、エクソンの言い値に2億6000万ドル上乗せしたとも新聞で報じられていたぺぺ。

三菱地所はニューヨークのロックフェラーセンタービルを10億ドル以上(当時のレートで約2200億円)で買収。

ソニーがハリウッドのコロンビアピクチャーズを34億ドルで買収

・・・etc

などなど、アメリカを象徴とする有名な資産を次々に巨額で買収、アメリカからはジャパンマネーとして恐れられていたぺぺ。

第二次世界大戦が終わって40年経った現在、日本が再び史上稀に見る巧みな経済攻勢によって、アメリカ産業界を破壊しようとしている

~ニューヨークタイムズ紙~

日経BP「バブルの歴史」p454より引用

こんなふうに、新聞などでも日本を警戒する声が上がってくるようになってたぺぺ。

「アメリカ経済は(日本による)真珠湾攻撃にさらされている」なんてこともひんぱんに言われるようになって、「ジャパン・アズ・ナンバーワン」という本がアメリカでも日本でもベストセラーになったぺぺ。

1980年台後半にはあまりの日本の勢いから、日本は「債権大国」「資産大国」「金融大国」になったとまで、海外から言われるようになっていたぺぺ。

野村証券は日経平均株価が1995年に8万円に達すると予想。

さらに当時の内閣総理大臣だった中曽根首相は、

「日本経済が成功し、アメリカ経済が後退している理由は、日本が単一民族社会であることに対して、アメリカは様々な人種の寄せ集めであるからだ」

という発言が飛び出すほどになっていたぺぺ。

株価上昇の裏に隠れていた、大蔵省の汚職と株価操作

1987年10月に起こったブラックマンデーと呼ばれる世界的な株価暴落で、一番下げが浅かったのが日本市場だったぺぺ。

アメリカのダウ工業平均株価が31%下げたのに対し、なんと日経平均だけは19%の下げですんでたんだぺぺ。

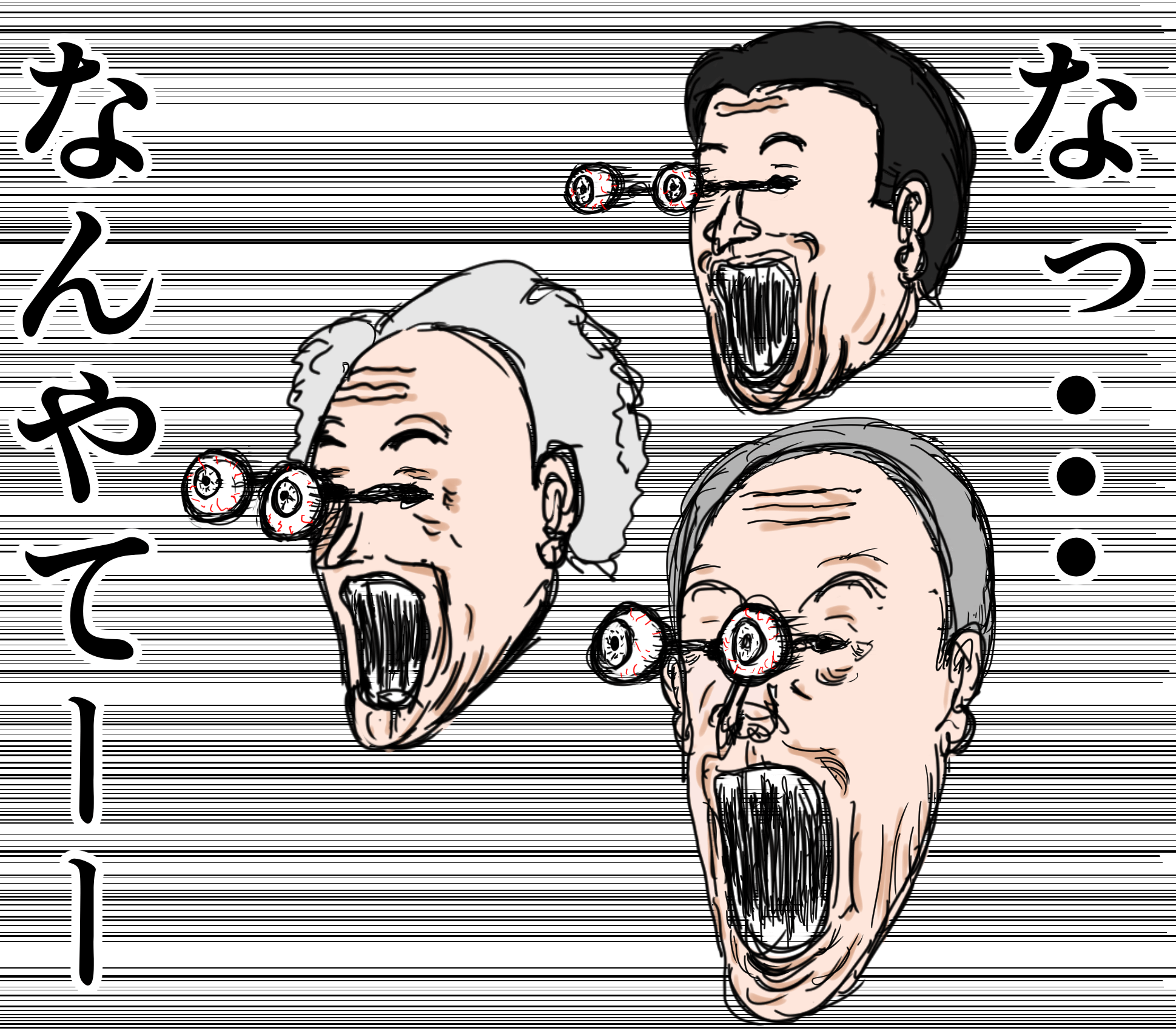

というのもブラックマンデーの翌日、大蔵省は当時の4大証券会社、野村証券、ヤマト証券、山一証券、日興証券のそれぞれの代表を呼びつけて、「NTT株の相場を支え、日経平均株価を21000円以上に維持するように」と要請したからなんだぺぺ。

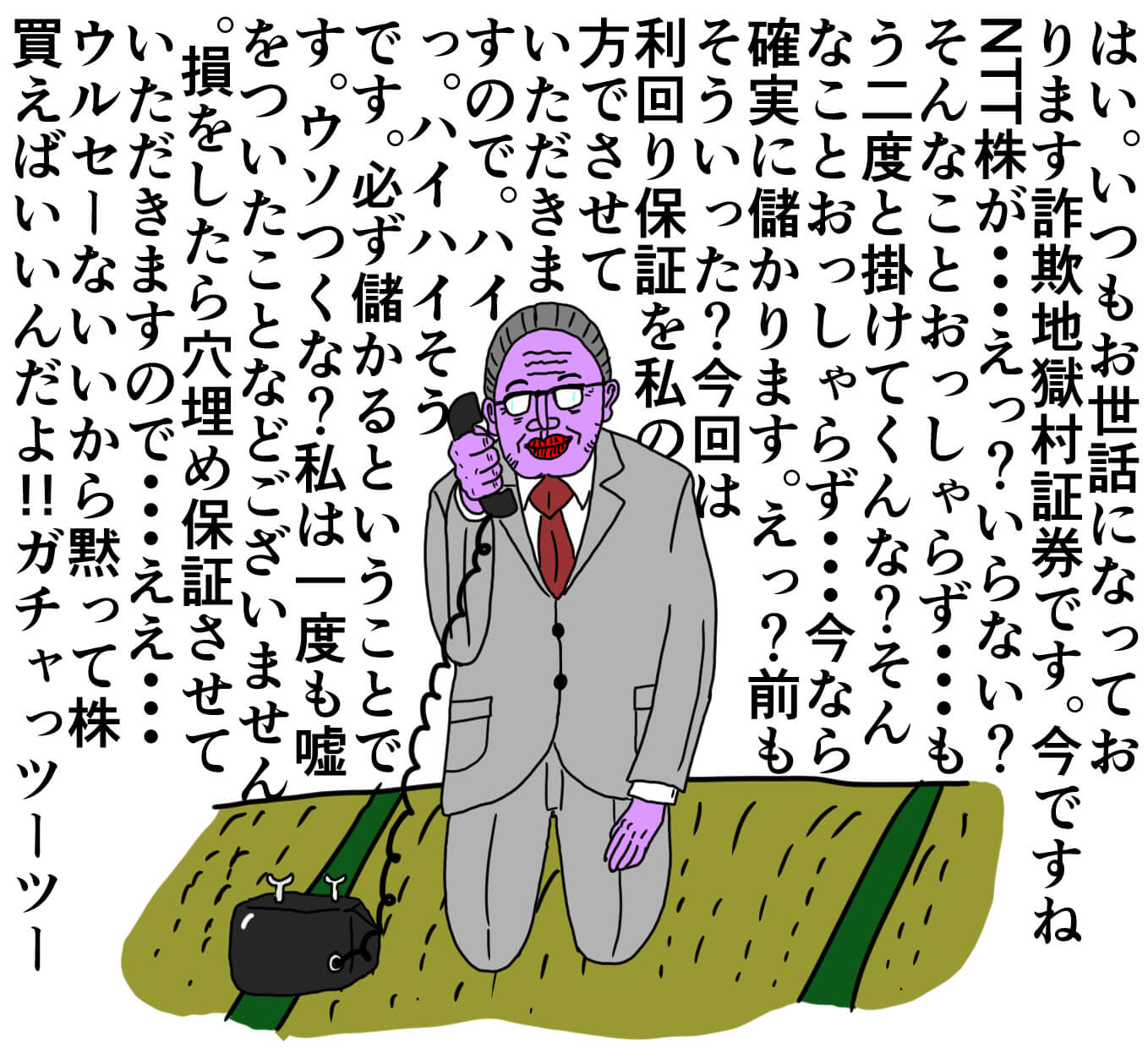

この大蔵省の要請に応えるために、証券会社はペペラみたいな素人のお客さんに電話をかけて株の買うようにあおったぺぺ。

その中でもいっぱい手数料を払ってくれる大口のお客さんには、前にも増して最低利回りと損失補償(そんしつほしょう)を約束して株を買うように説得してたんだぺぺ。

大蔵省は、証券会社に加えて投資信託にも「株を買い支えないなら年末の投信募集を許可しない」と圧力をかけて、投資信託にも株の買い支えに参加させたぺぺ。

というのも、その1ヶ月後に政府によるNTT株の第2回目の売り出しが迫っていたんだぺぺ。そのときに株価が低いと困るので、特に機関投資家にNTT株の売りを自粛するようにも圧力をかけていたぺぺ。

その努力が実って、大蔵省はNTT株を一株255万円で売り出すことに成功、5兆円の収入を得たぺぺ。

88年1月、大蔵省は日本企業や銀行が株価下落で損失が表面化することを恐れて、予定していた会計基準の変更を実質1年遅らせることで、企業の株価維持に最大限努力したぺぺ。*

*会計基準の変更【ちょっとマニアックな話】

大蔵省は、会計基準を、株や不動産を「買ったときの値段と時価を比べて低い方の価格を評価額にする」という「低価法」に変更する予定だったぺぺ。

だけどこのブラックマンデーでの暴落を見て、低価法の導入を1ヶ月遅らせることで、株価が大きく下がった87年度は、企業が株価下落による評価損を決算に計上しなくても済むようにしたぺぺ。

さらに大蔵省は生命保険会社による株の買い支えを促すため、「企業の株や不動産の売買で出た利益に対する税金を安くします」という「特金」の枠を広げて、日本中が株を買い支えるように、あの手この手でがんばったんだぺぺ。

そんなこんなで、世界的な株価暴落のわずか数ヶ月後には、日経平均は暴落前の水準を取り戻した上に、なんと新高値をつけるようになったぺぺ。

この大蔵省の株価維持工作、当時は世界同時不況回避を防いだ立役者したとして、海外から高い評価を得ていたんだぺぺ!

ただこのせいで「大蔵省は決して株価を下落させない」「大蔵省は投資家に損はさせない」と投資家に思わせることになり、株価上昇神話を生むことになったぺぺ。

そんなこんなで88年以降、株価の上昇スピードはより異常なものになっていったぺぺ。

87年10月に起きたブラックマンデーの後、ある証券会社の社長は、こんな風に言っていたぺぺ。

日本が相場暴落を乗り越えられたのは、「日本がコンセンサス社会で、一つの方向に動くのを好むからだ」*1と答え、大蔵省の官僚は非公式の場で、「株式市場は為替市場よりも相場操縦が簡単だ」*2と自慢していたぺぺ。

*1日経BP「バブルの歴史」p476より引用 *2日経BP「バブルの歴史」p474より引用

ダーイースタンエコノミックレビューという海外の雑誌では、当時東京証券取引所の事を次のように書いていたみたいぺぺ。

「東京証券取引所は。世界で最も冷笑的で、投機的で、相場を操縦(そうじゅう)しやすい市場である」

*日経BP「バブルの歴史」p477より引用

世界的に有名なファンドを運営していた有名な投資家ピーター・リンチは日本市場についてこのようなコメントをしているぺぺ。

86年に私が初めて日本を訪れた時に、日本市場は操作されているという印象を受けた。

中略

その後のある有名な日本の証券マンとのミーティングでは、日本の株価がどの程度操作されているのか、についてヒントを得た。

その銘柄の名前を私は覚えていないが、彼はある注目銘柄について説明してくれた。

頻繁に数字を述べていたが、私にはそれが売上高なのか利益の数字なのか理解できなかった。その点を質問した所、なんと彼は一年後の株価の話をしていたのであった。

一年後に調べてみたら、彼はまさしく正しかった。

ダイヤモンド社「ピーター・リンチの株式投資の法則」p92より引用

株式市場が20%以上上昇していたにもかかわらず、投資信託などは平均利回りが4%にも満たなかったからなんだぺぺ。

株価は驚くほど上昇したけど、個人投資家の多くは証券会社の手数料稼ぎの道具にされてたぺぺ。

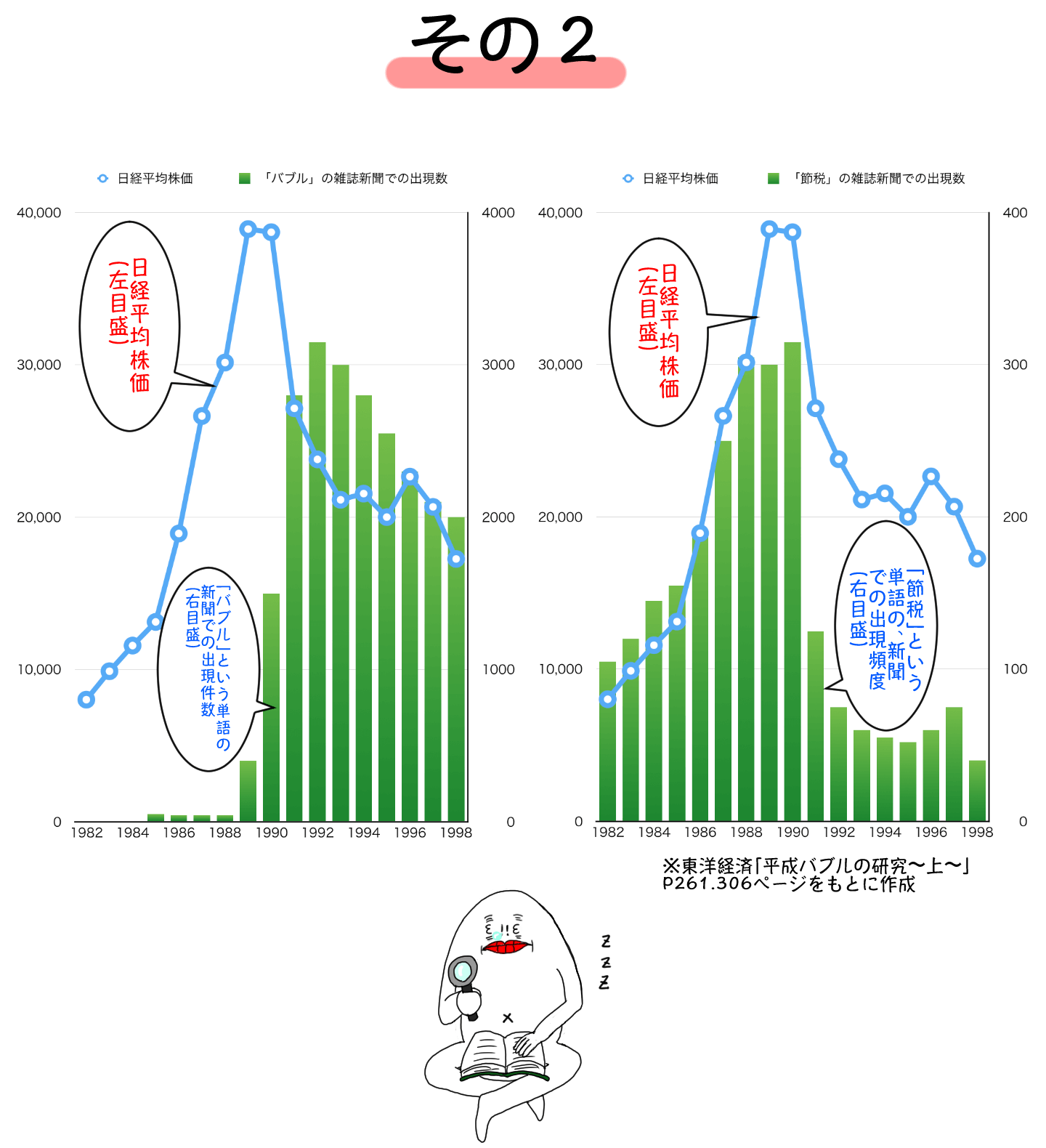

【ちょっと休憩】バブル時代に新聞雑誌で流行った言葉を見てみよう

ここから本編へ戻ります

政治とお金のスキャンダル。汚職にまみれたバブル時代

一般的に政治家は、議席を維持するために、若手議員でも年間4000万~1億円。中堅代議士以上になると少なくとも1億円から2億円はかかってくると言われているみたいぺぺ。

1989年当時、日本で国会議員として1議席維持するのには、4億円はかかるとイギリスでは分析されていたぺぺ。

政治家さんたちにとってお金はとっても大事なものなんだぺぺ。選挙で自分への投票を集めるのにも、派閥を作るにも何をするにもとにかくお金がかかるぺぺ。

そんなこんなで政治家さんたちのほとんどが、お金が喉から手が出るほど欲しいんだぺぺ。

お金がないと結局ペペラみたいに無職になってしまうからなんだぺぺ・・・

バブル時代は特に政治家さん達がお金のことで汚職にまみれていたぺぺ。

政治家さん達がいかに株式市場に深く関わっているかが暴かれたのが、1988年に発覚したリクルート・コスモスの未公開株を巡るスキャンダルだったぺぺ。

リクルートの創業者、江副 浩正(えぞえ ひろまさ)さんが、政界への影響力を持つために、政治家や官僚などに広くリクルートの不動産子会社の株をばらまいていたんだぺぺ。

このスキャンダルは戦後最大のスキャンダルで、閣僚(かくりょう)、代議士(だいぎし)、事務次官(じむじかん)、NTT元会長、リクルート関係者12人が訴えられて有罪判決を受けたぺぺ。

総理を歴任した中曽根さん、後に内閣総理大臣になる竹下登さん&宮澤さんをはじめ、外務大臣や内閣官房長官を任されてきた大物政治家の安倍晋太郎さん(現安倍晋三内閣総理大臣の父)、日本経済新聞社社長なども株を譲渡されていたことが発覚。

事件発覚から1年もたたず、当時大蔵大臣だった宮澤喜一さんと法務大臣は辞任。

当時内閣総理大臣だった竹下登さんは、リクルートコスモス株や政治献金などを含め、計1億5000万円受け取っていたことを認めて、首相の代理人で会った青木秘書は自殺する事態に・・・

この事件をキッカケに、日本中が政治不信になっちゃったんだぺぺ。

政治汚職に揺れる中・・・日本銀行に鬼到来

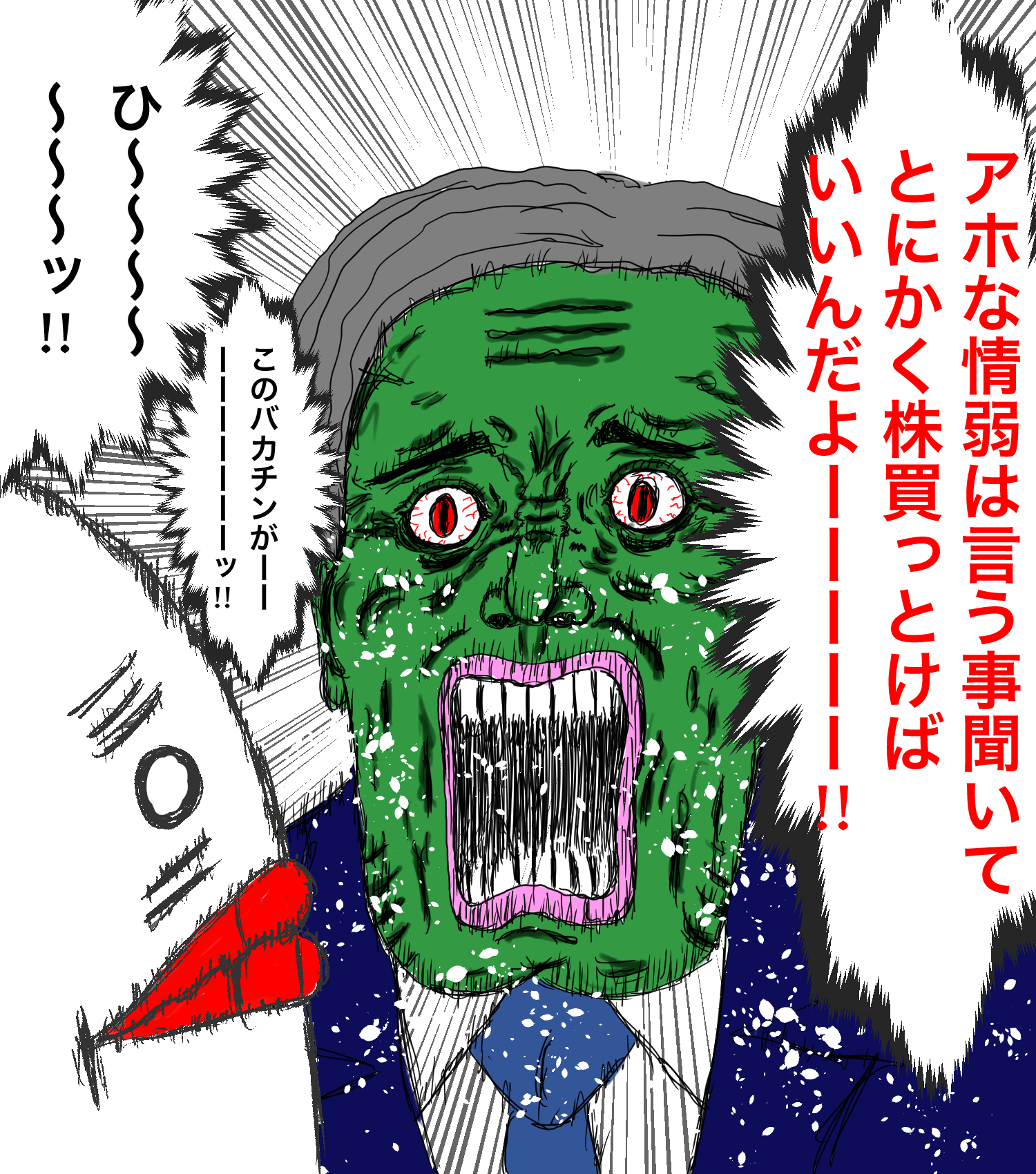

世紀の大スキャンダルで日本中が政治不信になっていく中、1989年の終わりに近づくと、日経平均株価はついに4万円の大台に近づいていったぺぺ。

年初来で27%、80年代初めと比較すると5倍近く上昇していた計算になるぺぺ。

当時の配当利回りはわずか0.38%、株価収益率は87年のピーク時の90倍からは下がったが、それでも80倍の水準だったぺぺ。

株を買うための借金である信用取引残高は約9兆円と、バブルが始まる前の80年と比べるとなんと8倍にまでふくれ上がっていたぺぺ。

日本中が株価上昇に浮かれていた頃・・・

1989年、大蔵省の操り人形と称されてきた澄田日銀総裁が退任。

「株に手を出したことがない」と周りに自慢していた日銀生え抜きの三重野(みえの)さんという人が日銀総裁に就任したぺぺ。

当時日銀は大蔵省の言いなりで、日銀総裁を大蔵省の人から選ぶのが普通だったぺぺ。

そんな背景から、日銀でずっと働いてきた三重野さんが総裁に選ばれるのはすごい珍しいことだったぺぺ。

この三重野日銀総裁・・・実は「バブルが日本経済に悪影響を与えている」と、ずっと一人で言い続けてた人なんだぺぺ。

というのも、土地の価格があまりに高くなりすぎて、普通のサラリーマンではとてもじゃないけど家を買うことが無理な状態になっていたからなんだぺぺ。

三重野さんは日銀総裁になると早速バブルをしずめようと・・・

今まで「金利をわざと低くすることでみんなが借金をしやすくして、(借金をして)株を買ったり不動産を買ったりしている人を応援する方針」を180度変えて、89年5月と12月、日銀は2回も金利を上げたぺぺ。

金利を上げて借金の利息を増やすことで、株や不動産を借金してまで買ってる人の目を覚まそうとしたんだぺぺ。

ただ、金利を上げた直後は何の効果もなく、みんな株に夢中のままだったぺぺ・・・

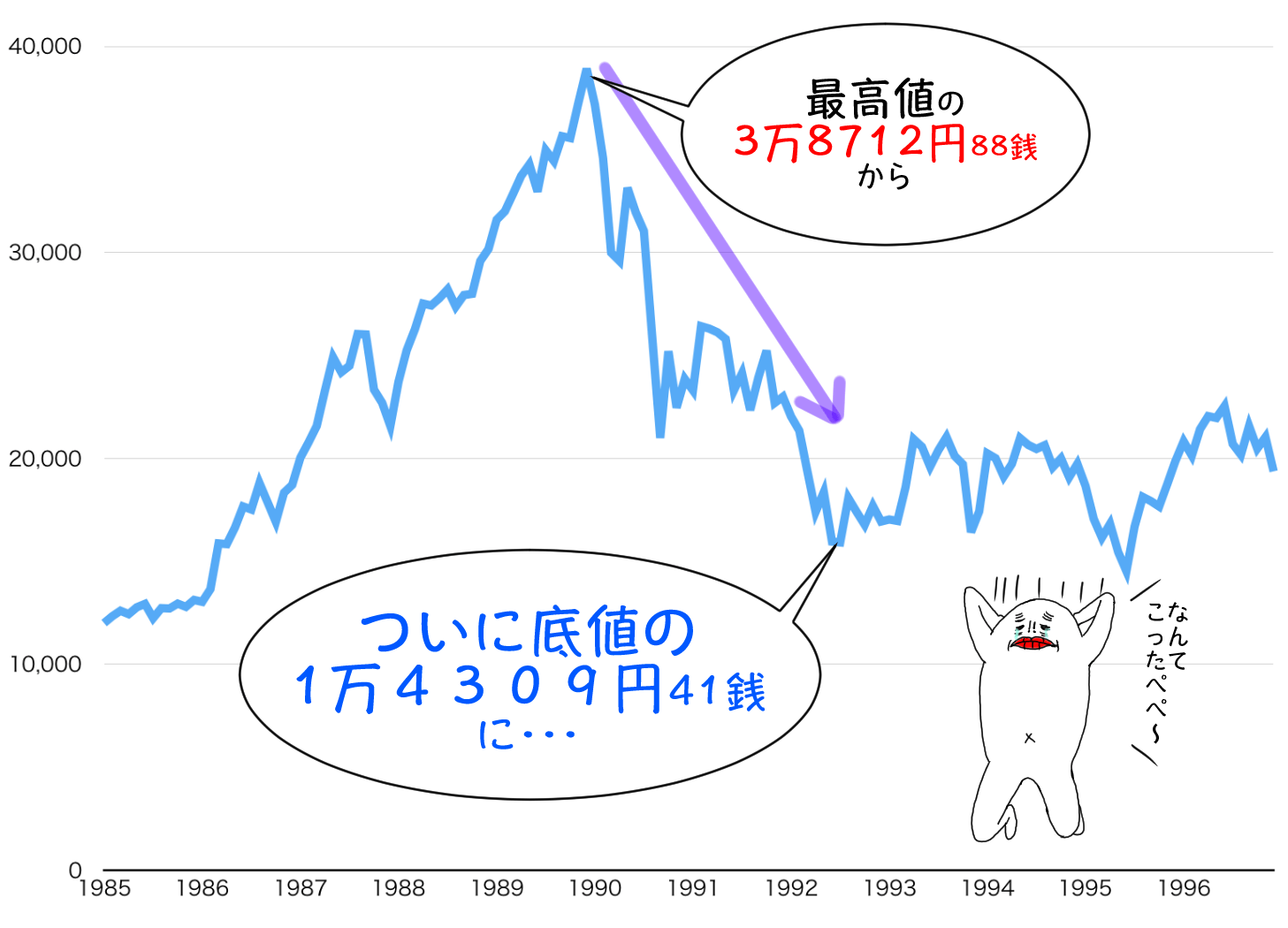

日経平均はその年の年末、史上最高値38,915円87銭に達したぺぺ。

ただ年が明けた90年1月末になると、日経平均株価は最高値から2000円下落・・・

ついに雲行きが怪しくなってきたんだぺぺ・・・

大蔵省のバブル潰し。「銀行の不動産向け融資を減らす」という規制で地獄に・・・

1990年3月、当時大蔵省銀行局長を務めていた土田 正顕(つちだ まさあき)さんが、土地の価格を落ち着けるために、「企業にお金を貸す以上に不動産で儲けるためのお金を貸してはいけない」という内容の「総量規制(そうりょうきせい)*」と呼ばれる決まりを作ったんだぺぺ。

*具体的に言うと「不動産向け融資の伸び率<総貸出の伸び率にしなければいけない」という内容だぺぺ。

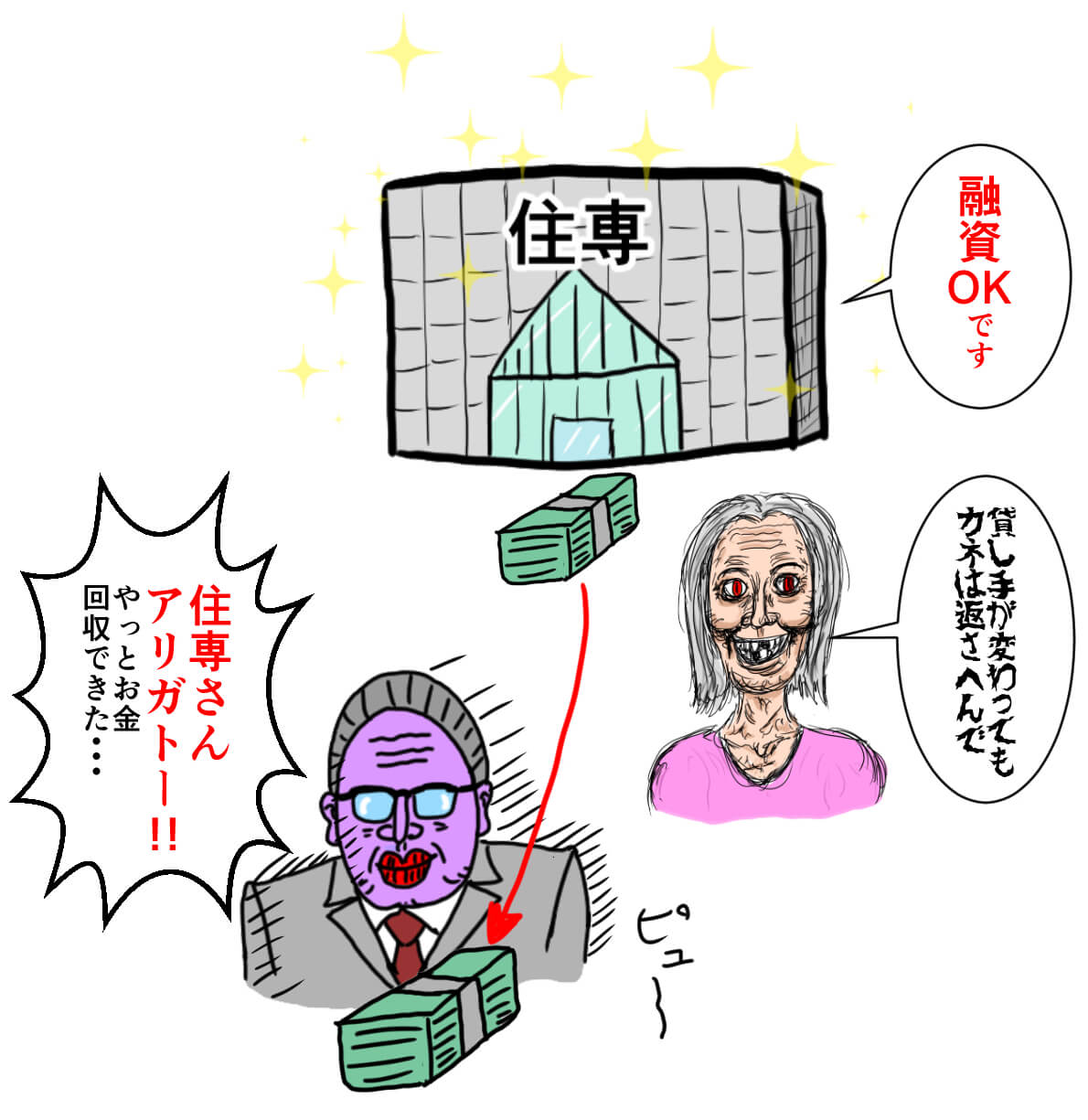

「これ以上不動産で儲けたいという企業への融資はしてはいけない」という総量規制という決まりのせいで、銀行はとっても困ったんだぺぺ。

というのもお金の貸さないと、金利収入が増えないからなんだぺぺ。

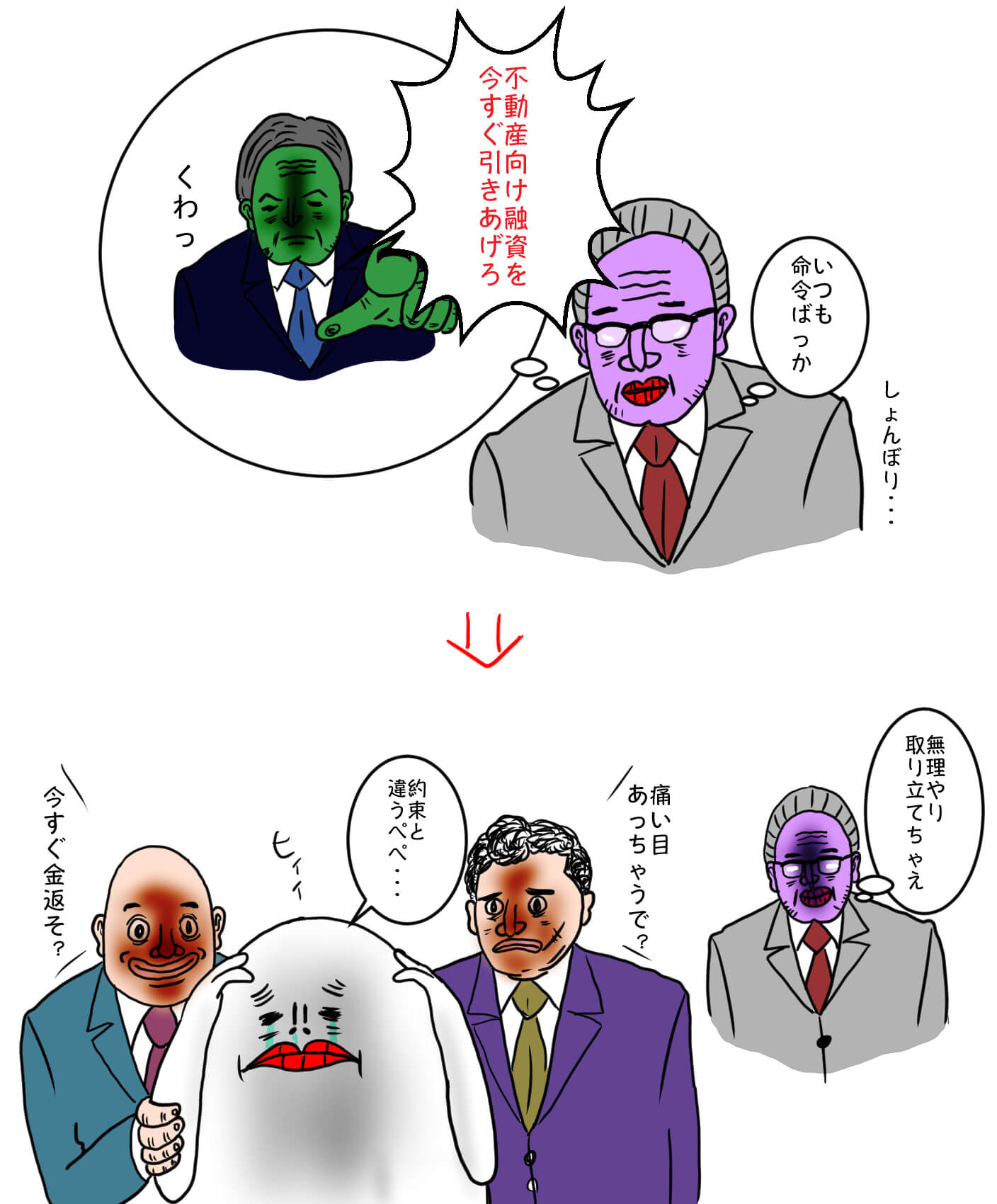

ただ大蔵省の総量規制には、実は抜け穴があったぺぺ。

というのも、(銀行はダメだけど)住宅向けにお金を貸す専門の「住宅金融専門会社」略して「住専」であれば、総量規制の対象外。つまり、住専だけはいくら不動産にいくらお金を貸しても大丈夫だという抜け穴を(わざとかはわからないけど)残しておいたんだぺぺ。

不動産にお金をこれ以上お金を貸かせなくなって困った銀行は、住専に自分たちの不動産融資をそのまま肩代わりさせたんだぺぺ。

ちょっとわかりづらいので、ここから図解コーナーだぺぺ!

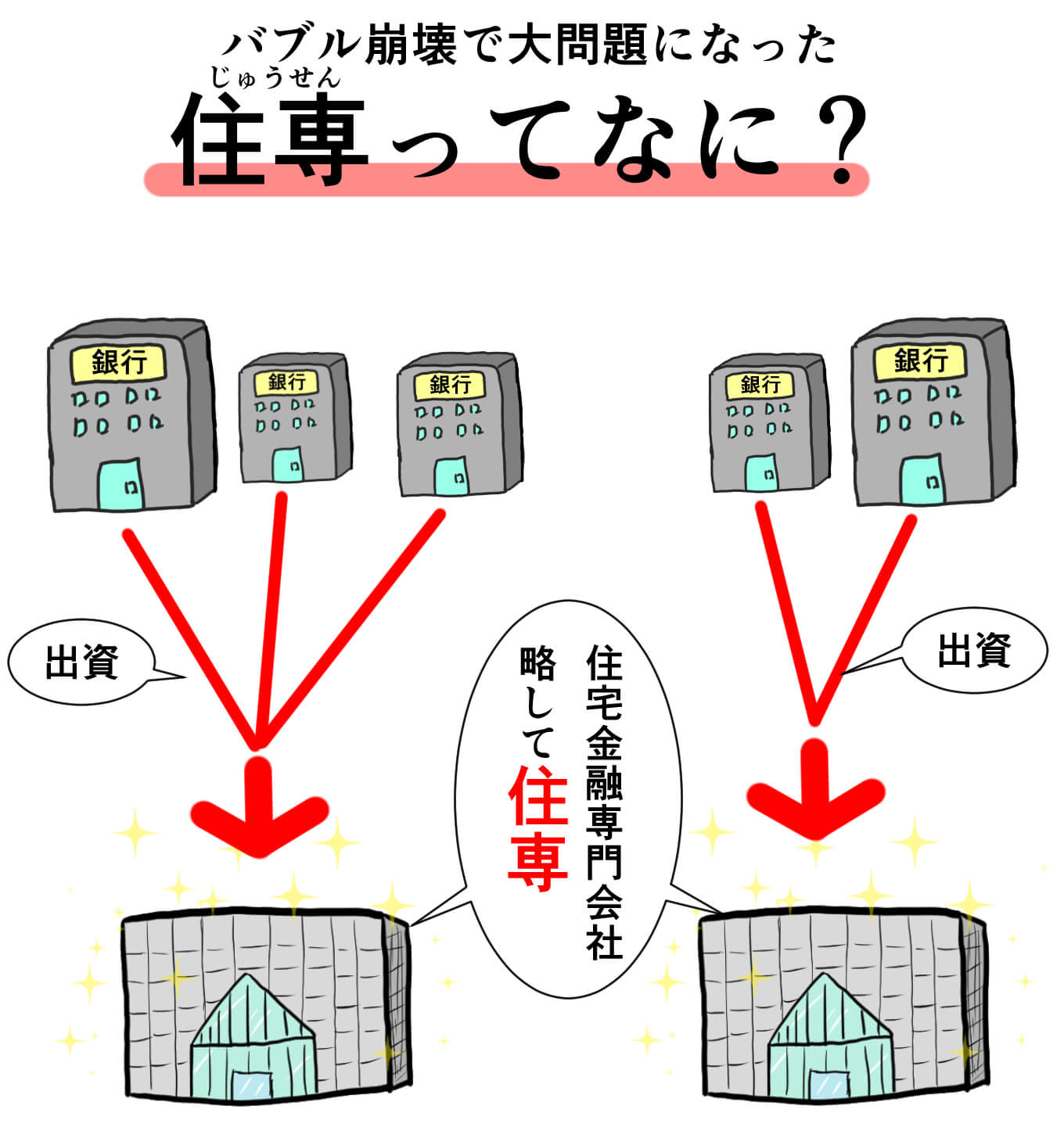

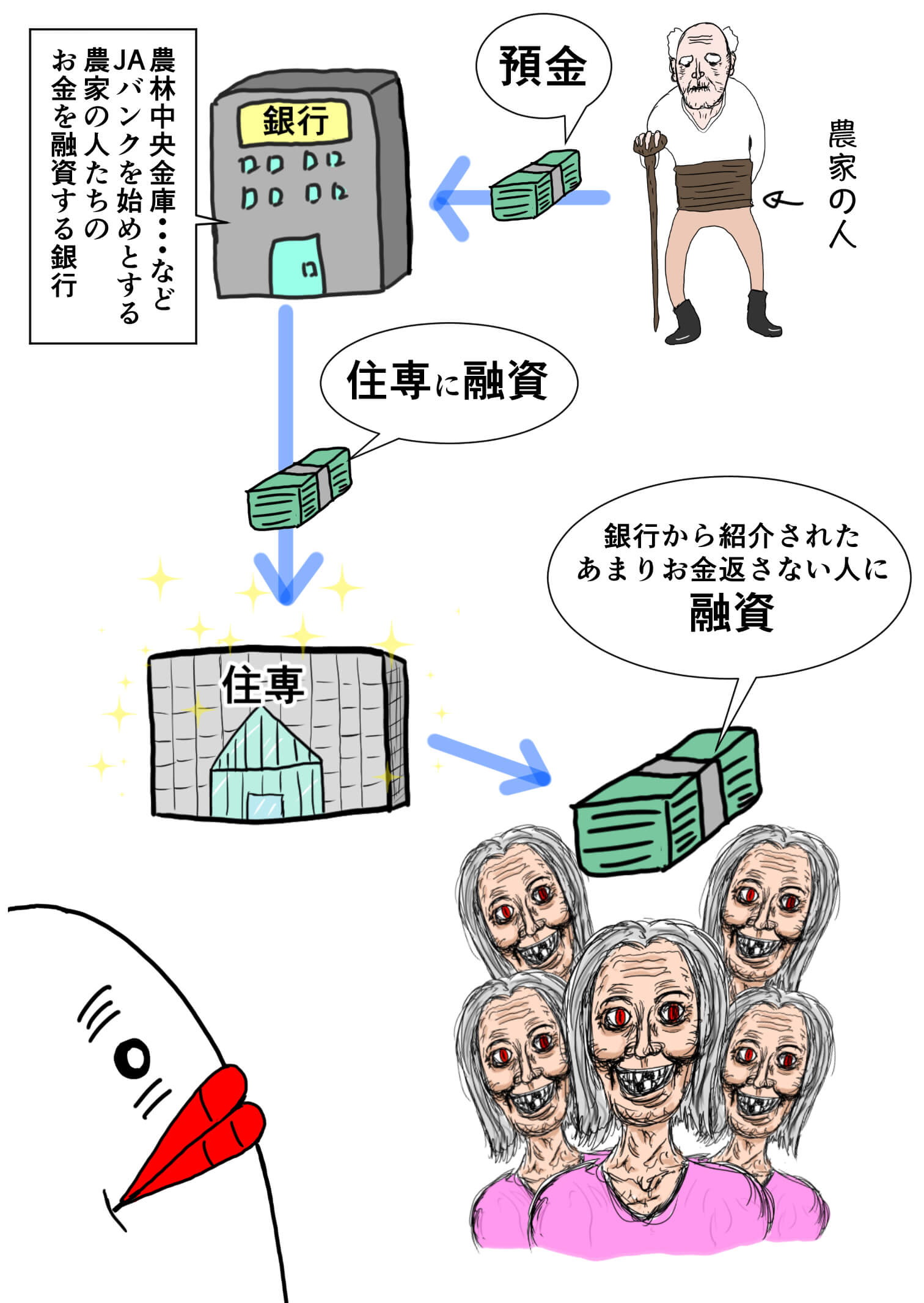

住専って何?

住宅金融専門会社、略して「住専」は、もともと1970年代に大蔵省が「日本の国民の住宅ローンを融資する」ことを目的に設立した金融機関なんだぺぺ。

「誰に貸して誰に貸さないか?」を判断する貸付ノウハウがないといけないので、大蔵省を先頭に大手銀行がそれぞれ共同出資&協力して設立したぺぺ。

三和銀行が出資した「日本住宅金融」、第一勧銀と富士銀行による共同出資で作られた「住宅ローンサービス」、興銀や日債銀による「第一住宅金融」、農協中央金庫と農協系の「JAバンク」、及び銀行7社による「協同住宅ローン」・・・などなど、日本の銀行がそれぞれ集まって合計8社の住専が設立されたぺぺ。

と、こんな感じで、「銀行が貸していた不動産融資」を移したり、「銀行ではあまりお金を貸したくないけど、貸さないと色々まずい・・・」というお客さん(主にヤクザや暴力団)を住専に紹介したんだぺぺ。

ヤクザや暴力団をはじめ、実際にお金を返せないとわかっている融資の焦げ付いたお客さんを住専にすべて押し付けることで、銀行はうまく総量規制に(おもてむきは)対応していたぺぺ。

ただ、住専がお金を貸している人は、銀行ではお金を貸せなかった人がかなり多かったということが、後々大きな問題になってしまうぺぺ・・・・

ついに暴落する日本

日銀の三重野総裁が金利を上げる・・・

大蔵省が総量規制で不動産向けの融資を抑制・・・

これだけやっても90年前半までは、不思議と不動産価格が下がらなかったぺぺ。

そこで三重野日銀総裁は、「不動産価格を20%下落させたい」と公言。そこからさらに5回にわたって金利を上げて不動産価格を下げようとしたぺぺ。

その結果、90年8月には(銀行融資の金利の元になる数字である)公定歩合(こうていぶあい)は6%に・・・。

銀行預金の金利も、普通預金で2%、定期預金は88年に3.3%だったのが一気に6%まで上がったんだぺぺ。

(1番低い金利でお金を借りることのできる政府の借金の金利である)日本の長期国債利回りはなんと7%を超えたぺぺ!

その時、株の平均配当利回りはたったの0.5%*。

*その価格で株を買って一年間株を持っていると、その時の株価の0.5%分の配当もらえるという意味

「普通に貯金していれば最低でも2%、定期預金すれば何もしなくても6%もらえるのに、なんで株を買わないといけないの?」

と思う人がドンドン出てきてしまったぺぺ・・・

株式市場はここから一気に崩れだしてしまったぺぺ・・・

株価を維持しようと必死だった大蔵省

突然株価が下がりだしたのを見て、証券会社は信用取引の委託証拠金率*を70%から50%に引き下げたぺぺ。

*お金を株を買いたい人にどれだけ貸すか?の割合。信用取引といって、株は証券会社から借金をして自分の持っているお金以上に買ったり売ったりすることができるぺぺ。

委託証拠金率70%なら100万円で約142万円(42万円は証券会社が貸す)委託証拠金率50%なら100万円あれば200万円まで株を買うことができるぺぺ。

数日後には日経平均はさらに1200円下落。

大蔵省の圧力で、株価が回復するまで証券会社は、株式の発行だけではなく、転換社債、ワラント債など「株価を下げる要因になる証券の発行」を停止すると発表したぺぺ。

にも関わらず、その直後日経平均は2年ぶりに3万円台を割り込み2万円台に・・・

ついに東京証券取引所の時価総額がニューヨーク証券取引所を下回ったぺぺ。

90年9月、日経平均がついに2万円を割り込む。すると・・

大蔵省は証券会社に自己勘定、つまり証券会社自身のお金で株を買い支えるように圧力をかけたぺぺ。

証券会社は委託証拠金率をさらに30%に引き下げてもっとお客さんが借り入れして株を買いやすくしたぺぺ

大蔵省は生命保険会社に株式の売却を停止するように必死に声をかけると同時に、公的年金と郵便貯金のお金を使って株を買ったりと、あの手この手で株価を維持しようとしていたんだぺぺ

株価と不動産価格が大きく下がると・・・

バブルの崩壊が誰の目にも見て明らかになってくると、日本企業はバブル絶頂期に法外な値段で買い漁った「ロックフェラーセンター」をはじめとする海外資産を損失覚悟で安値でたたき売り始めたぺぺ。

景気が悪化しはじめて、バブル時代に低金利で借り入れて行った、必要以上の設備投資の借金返済に追われて、日本企業は苦しむようになっちゃったぺぺ。

バブル時代に凄い含み益を抱え、銀行の資本金を水増ししていた株式持ち合いは、90年になってから一気に含み損に変わったぺぺ。

株式の含み益の一部を銀行の自己資本に組み入れるというBIS規制が逆噴射。

資本金が大幅に減ったことで、銀行は「融資を急いで減らすか?」「国際営業の免許を取られるか?」の選択を迫られることになったぺぺ。

「資本金の12.5倍が融資できる上限である」という「BIS規制」のせいで、資本金が減ることで融資できる量が減ることで、貸しているお金を今すぐ返してもらう必要が出てきたからなんだぺぺ。

1992年、ついに日経平均が1万4309円と底値へ。

大蔵省は、機関投資家に株式売却を思い止めさせるために、企業が株式による含み損が表面化しないように会計法を変更したぺぺ。

※銀行に低価法による株式の含み損の形状を1年先送りし、事業法人には株式の時価での評価変えを義務付けないことが定められた。

株価が大きく下がったことに加えて、1992年末には東京中心部の不動産価格は、バブル絶頂期のピーク時の価格から60%下落・・・

銀行からお金を借りて不動産で儲けようとしていた人たちの中から、お金を返せなくなって破産する人や企業が続出・・・

どの銀行も不動産を担保に巨額の融資をしていたので、不動産下落とともに銀行の不良債権問題(返してもらえなくなったお金をどうするのか?という問題)が表面化しだしたぺぺ。

こうして

- 株価下落によって自己資本が大幅に減少し、それに応じて融資を縮小する必要が出てきたこと

- 不動産価格下落で、大量に貸しこんでいた不動産向け融資が回収できなくなったこと

- 大蔵省による総量規制ですぐに不動産向け融資を減らさなければいけなかったこと

のトリプルパンチで金融業界は大ピンチに陥ったぺぺ!

その結果、銀行による担保の追加や貸し剥がしが横行。

銀行が融資をすると約束していた企業も突然お金を借りれなくなって、従業員に給料を払えなくなってそのまま倒産する企業がいっぱい出てきたぺぺ。

さらに突然お金を返せと超強引な手を使ってお金を返済させられる通称「貸し剥がし」がいっぱい起こったぺぺ。

「返済するのは来年の約束なのに・・・」

という企業も、その場で全額返済することを強制されて、担保に入れていた工場や不動産などを銀行に無理やり取り上げられてしまう企業が続出・・・

この「貸し剥がし」で、たくさんの中小企業が倒産に追い込まれたぺぺ。

不動産や株を売っても借入金を返済できない企業はそのまま破産&倒産。

不動産価格があまりに値下がりしていたので、ほとんどの企業は不動産を売っても銀行からの借入金を返すことができなかったぺぺ。

こうして金融機関は無理やり貸し剥がしをしながら、巨額の不良債権(返してもらえない借金)を抱えることになったぺぺ。

借入金の返済を求められた企業は、返済を迫られたのがあまりに急だったので、無理やり株式や不動産を売って借入金を返済するしかなかったぺぺ。

日本中が株や不動産を担保にお金を借りて、不動産や株を買っていたので値上がりしていた

しかし、銀行が大蔵省による規制をきっかけに借金返済を迫ったので、その借金を返すために皆が一斉に株や不動産を売りに出した・・・

こんなふうにますます株や不動産の価格は下がり続けてしまったぺぺ・・・

金融機関は、不良債権額を小さく見せるために(「飛ばし」と呼ばれる方法などで)不正な会計操作や粉飾決算を行うことで、損したのをバレないようにしたぺぺ。

営業免許がかかっていたので、株価下落で発生した株の含み損や不良債権表面化による資本金の減少を最小限にしようと必死だったんだぺぺ。

崩壊する日本の金融機関

あの手この手でごまかしながらも1995年8月、ついに日本で戦後初の預金している人が銀行から一気にお金を引き落としに殺到するという「取り付け騒ぎ」*が起こったぺぺ。

というのも銀行が破綻すると預金がしばらく引き出せなくなっちゃうからなんだぺぺ。

*当時から「預金保護制度(ペイオフ)」と呼ばれる「金融機関が破綻しても預金は1000万円までは保護される」という制度があったぺぺ。

さらに経営不振に陥っていた東京のコスモ信用組合という金融機関で、600億円の預金が短時間で引き上げられたぺぺ。

続いて大阪で大手の信用組合が破綻。さらに神戸で第二地銀の兵庫銀行が戦後初めての上場銀行として破綻。

そしてついに1995年末、金融機関が暴力団や自分たちじゃお金を貸せないようなお客さんを紹介していた住専(住宅金融専門各社)が破綻。

住専8社中7社に立入検査をしたところ、なんと6兆4,000億円の損失が発覚!

これは実質、「融資総額の半分がお金を返してもらえず不良債権として焦げ付き&貸し倒れていた」計算なんだぺぺ。

翌年96年・・・

不安になる人がさらに増えて取り付け騒ぎがもっと起こると、銀行が全部つぶれてしまう・・・

こんな不安に対処するために、政府は「今のペイオフの1000万円という上限を止めて、預金は政府が全額保証する」という制度に一時的に変更。

*ちなみに上限の1000万円というのは、郵便局に貯金できる限度額が1000万円に合わせるというのが理由みたいぺぺ。(今のゆうちょ銀行の預かり入れの限度額は1300万)

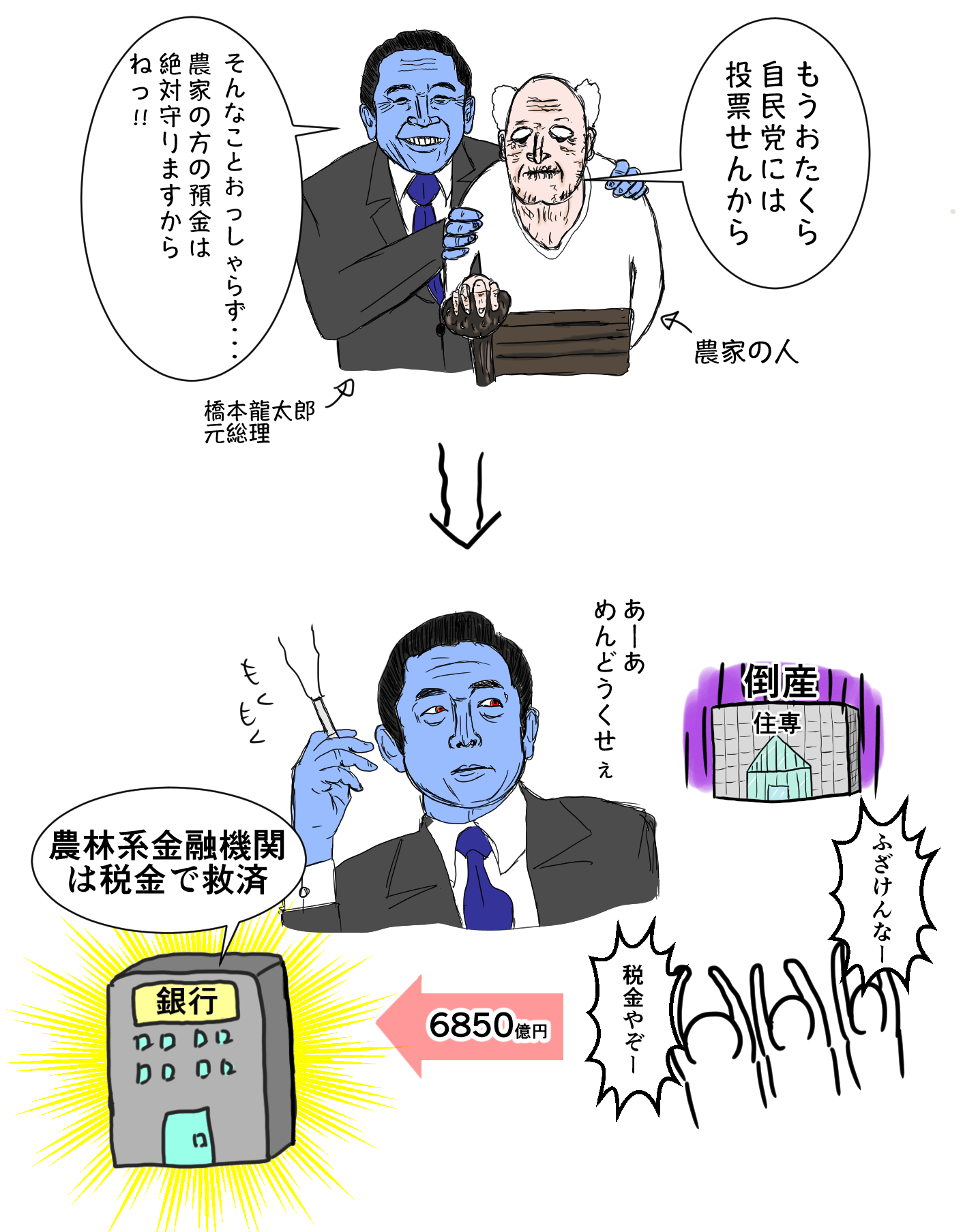

さらに政府が6850億円の税金を住専に投入、救済することを決定したぺぺ。

この時、「民間の金融機関はそのまま破綻していったのに、なんで住専を税金で助けるの?」とみんな疑問に思ったぺぺ。

これには理由があるんだぺぺ!というのも・・・

もともと住専は各銀行がそれぞれ出資して設立したものぺぺ。その中でJAバンクや農林中央金庫と呼ばれる、農家の人たちのお金を預かっている銀行が住専にかなりの量のお金を貸しこんでいたんだぺぺ。

住専はそのお金を、怖い人やお金を返せない人達なんかにお金を貸していたんだぺぺ。

そんなこんなで、「住専が破綻すると、住専にお金を貸していた銀行もお金を返してもらえずに破綻してしまう」という状況になってしまったぺぺ。

すると・・・

JAバンクや農林中央金庫などに貯金をしている農家の人たちが、と〜っても困ったことになるぺぺ!

農家の人達は自民党にたくさん投票している団体なので、自民党からすると農家の人達を助けないと選挙で負けちゃうぺぺ・・・

なので、絶対助けないと困っちゃうんだぺぺ。

こうして当時首相であった橋本龍太郎さんは住専を助ける決断をしたぺぺ。

その時、日本中から

「住専に資金を貸し付けていた自民党政権の選挙基盤である農協を救済するためである上に、住専の損失の大半は暴力団絡みの不動産融資からくるものだった。」

と日本中から批判されちゃったぺぺ。

ただ、こうして住専を救って日本中から非難(ひなん)されたことが、大手金融機関や生命保険会社、特に借金の多かったゼネコンとよばれる建設業界の不良債権問題を先送りすることになったと言われているぺぺ。

住専が破綻した翌年の1996年11月、地方銀行である阪和銀行が破綻。

政府は救済せずにそのまま破綻させることを決定。

さらに一年後の1997年11月、今度は証券会社である三洋証券が上場証券会社として戦後初めて倒産。

不動産向け融資を行っていた小会社の債務保証をしており、そのあおりを受けて潰れてしまったぺぺ。

続けて規模の大きかった北海道拓殖銀行が破綻。

破綻直前まで配当も行っていて、自己資本も3000億円あったが、なぜか突然の破綻・・・

破綻後に調べてみると、なんと1兆2000億円の債務超過であることが発覚。

公開されていた情報と実際とでは、なんと1兆5000億円もの純資産の違いがあったみたいぺぺ。

さらに同じ月、4大証券の一つだった山一證券が、アメリカの格付け機関のムーディーズに損失を海外に飛ばしているとの噂から格下げ・・・

このせいで金融機関が山一證券にお金を貸さなくなっちゃったぺぺ。

こうして営業することができなくなって、創業からちょうど100年目で自主廃業を発表、事実上の破綻。

調べてみると、2700億円の損失を隠していたことが発覚。負債総額は3兆2000億円と推定され、日本企業として過去最大の経営破綻となったぺぺ。

山一證券をはじめ破綻した銀行や証券会社は、「大蔵省や日銀の検査をしっかり受けていたしっかりとした金融機関である」とされていたぺぺ。

その巨大金融機関が、損失隠しや不正会計をしていて、さらに破綻していく・・・

こんな状況の中、「会計監査法人よる監査を受けて公表した財務諸表でも、全く信頼できない」という事態になったために、一気に信用不安になっちゃったぺぺ。

金融機関がつぎつぎに破綻していくにつれて、政治家だけではなく、日本の金融機関や官僚が、実はバブル時代に悪いことをしていたということが、一気にバレはじめたんだぺぺ。

・大蔵省と大手金融機関が癒着(ゆちゃく)していたことが発覚。ちょっとエッチな夜の接待を始めとする、凄い接待を繰り返していた大蔵省接待汚職事件(おおくらしょうせったいおしょくじけん)

・野村証券と日興証券による、利回り保証をして会社の資金を運用する営業特金の損失補てんスキャンダル(大蔵省が黙認していたもの)

・大和証券とコスモ証券が、損失補てんによる損失がバレないように不正会計していたことが発覚し、両社の社長が辞任

・違法だったものの大蔵省の黙認を受けていたこともこの時期に発覚、野村證券社長が辞任。

・富士銀行で総額2600億円の定期預金証書偽造が発覚。

・・・etc

と連日、数え切れないくらい雑誌や新聞で汚職や不祥事がニュースになってたみたいぺぺ。

有名個人投資家の多発する破産

バブル時代は「あちこちで万札が飛び交っていた」「飲食店やタクシーではお釣りをもらわないのが普通」という話があちこちから出てくるほど、日本中が盛り上がっていたぺぺ。

そんな中、数多くの実業家や個人投資家が彗星(すいせい)のごとく現れて、注目を集めていたぺぺ。

バブルが崩壊し、金融機関や中小企業が次々に破綻していく・・・

そんな中、花火のようにド派手に散っていった個人投資家や実業家たち&事件のほんの一部を簡単に紹介していくぺぺ!

尾上縫(おのうえぬい):累計借入金額1兆1975億円!負債総額4300億円を抱え破産

日本最大の個人投資家として名が知られていた料亭経営者、尾上縫(おのうえぬい)さん。

数多くの証券会社の営業マンが連日通いつめた伝説の個人投資家。バブル絶頂期には2270億円を金融機関から借り入れ、400億円近い定期預金持ってたぺぺ。

借金の量がとにかく桁違いで、90年には銀行からの借金の金利支払いだけで1日あたり1億7173万円だったと言われているぺぺ!

バブル崩壊で株で大きく損失を出し、その穴埋めをするために金融機関からお金をだまし取るようになったぺぺ。

3420億円の偽造預金証書を大阪の信用組合の幹部から受け取り、それを担保に日本興業銀行から融資を受けていたことが発覚。

最終的に4300億円の負債を抱えて破産&逮捕のWパンチだぺぺ。

これに関連して、尾上縫に資金を提供していた日本興業銀行の会長が辞任する騒ぎに。

会社を乗っ取り恐喝(きょうかつ)。株価操作となんでもやった「光進」

日本株式市場で仕手筋集団として有名だった「光進」。

いちばん有名な事件が、蛇の目ミシン恐喝事件と呼ばれる、会社乗っ取り&恐喝事件だぺぺ。

蛇の目ミシン工業という企業の大株主となり、自分の借金を、乗っ取った蛇の目ミシンとその子会社に債務保証をさせることで、合計936億円の損害を与えた事が発覚。蛇の目ミシン恐喝事件として起訴される。

露骨な株価操作も発覚し、執行猶予付きの有罪判決を受けたぺぺ。

最終的に「光進」のトップだった小谷光浩さんは、1200億円の負債をかかえ破産。

その時「光進」に特にお金を貸して利益を上げていた銀行として、三井信託銀行にも悪い意味で注目が集まったぺぺ。

ゴルフ会員権の暴落&普通のゴルフコース会員権で384億円

バブルが崩壊すると、これ以上ないほど盛り上がっていたゴルフ会員権の価格も暴落。

ゴルフ会員権指数はピーク時から半分近くに下落してたぺぺ。

さらに、会員権自体の売買が急激に減ったので、ゴルフ会員権の売買仲介業者の多くが倒産。

ゴルフの会員権を手に入れるには、入会金に加えて、預託金(よたくきん)という「とりあえず今預かるけど、(一定期間後なら)会員から退会したい時に返します」というお金を払う必要があったぺぺ。

ゴルフ会員権は預託金込みで売買されていたぺぺ。ゴルフの会員権が仮にいらなくなった時、わざわざ退会して預託金を返してもらうよりも、転売すれば高値で売って儲かったからなんだぺぺ。

こんな背景からゴルフ場運営会社は、会員の脱退で預託金を返すこともほとんどなかったぺぺ。

ただ、「バブルが崩壊、ゴルフ会員権の価格も暴落・・・株でも損して、銀行からは今すぐ金を返せと言われている・・・」

そんなこんなでゴルフ会員権を持つ人達が一斉に、「会員を脱退するから預託金を返してくれ」って言い始めたんだぺぺ。

この預託金還付請求の総額はなんと10兆円以上・・・。

これを返すことができず、ゴルフコースの開発業者は次々と倒産・・・

というのも、ほとんどの業者が、会員から預かった預託金を株や不動産につぎ込んで損していて、預託金は残っていなかったからなんだぺぺ。

ゴルフ場破綻ニュースが次々に出てくる中、茨木カントリークラブというゴルフ場が2000人と限定していた会員権を6万人に販売していたことが発覚。

さらに、経済ヤクザとして有名だった暴力団「稲川会」の会長、石井進(いしいすすむ)さんが「岩間カントリークラブの会員資格保証預り証」を担保に384億円融資を受けていた事も発覚。

岩間カントリークラブは会員制ではない普通のゴルフコースだったぺぺ。

破産する絵画投機家たち

バブル時代、世界に飛び出して積極的に名画や美術品を買い占めた日本の美術品コレクターも、株価が下がりだした90年に入ってから次々に破産していったぺぺ。

ルノワールというフランスの印象派の画家作品の買い占めを図った、特に当時有名だった沢田正彦さんは、92年に関連会社7社で1750億円の負債を抱えて破産。

アスカインターナショナルという当時有名だった画廊であった94年に閉鎖・・・

一時は総額300億円にのぼると評価された絵画コレクションは銀行などの債権者に全部持って行かれてしまったぺぺ。

銀行と上場企業が私物化された「イトマン事件」

当時上場していた大阪のイトマンという繊維会社(せんいかいしゃ)が、絵画の偽造鑑定書(ぎぞうかんていしょ)、違法な株式の買い支え、暴力団絡みの事件の不動産取引など、数多くの不祥事を引き起こしたイトマン事件。

オイルショックで会社が傾いたのことをきっかけに、当時イトマンにお金を貸していた住友銀行の役員だった河村良彦さんを、イトマンに社長として送り込んだんだぺぺ。

河村さんは住友銀行の社長とも仲良しで、住友銀行から1兆2000億円ものお金をイトマンによる不動産投資のために借りていたぺぺ。

こうして借りてきたお金で、当時流行っていた絵画や美術品の売買に手を出すようになった上に、地上げ屋やゴルフ開発にまで手を広げるようになったぺぺ。

その過程(かてい)で、合計3000億円ものお金が暴力団の懐に入っていったことが発覚。

さらに売買していた絵画や美術品を相場の2,3倍の価格でも平気で購入することで、とんでもない金額をイトマンに損させたことも明るみに・・・

1991年、河村さんを含む数名が特別背任罪で起訴されて、有罪判決を受けたぺぺ。

イトマン事件に深く関わり巨額の融資をすることで、当時最高収益をあげていた住友銀行も日本中から避難(ひなん)を浴びたぺぺ。

連鎖する破綻、度重なる汚職の果てに・・・

相次ぐ金融機関の破綻・・・

発覚する政治と官僚の汚職

下落し続ける株と不動産価格・・・

貸し剥がしと景気悪化により増える中小企業の倒産・・・

大蔵省が統計として公表していた金融機関の不良債権額を信じる人は少なく、その後もズルズルと長い時間をかけて株価も地価も下がり続けたぺぺ。

日本の銀行部門は1992年~1999年までの累計で、65.7兆円、GDP比で13%もの貸し倒れ損失を被ったとされているぺぺ。

1998年、大蔵省は金融監督庁の設置とともに民間金融機関に対する検査監督権限を、さらに2000年、行政改革により金融制度の調査・企画・立案権限を失うことになったぺぺ。

2001年、強過ぎる大蔵省の力を削ぐために行われたと言われる中央省庁再編(ちゅうおうしょうちょうさいへん)で、大蔵省は財務省に改称。

かつて大蔵省が持っていた大きな権力は、金融庁と財務省に2分されることになったぺぺ。

1992年10月26日付けのフィナンシャル・タイムズ紙で通産省高官は、バブル経済になってしまった原因を聞かれて、当時こう答えているぺぺ。

「日本人は自信過剰になり、強気になりすぎていた。自身を持ちすぎないようにすることを学ばなければならない。日本人は規律正しいが、バブルの時期には成功に酔って規律を忘れていた」

日経BP「バブルの歴史」p499より引用

大蔵省と日銀は1992年

大手銀行の不良債権額を8兆円と公表したが、

株価や地価が反発するとの甘い期待から

根本的な問題解決を先送りにする。

株の買い支えや財政出動による経済刺激策を行うが、

株と不動産価格が回復することはなく、

銀行の不良債権は深刻化する。

98年10月

日経平均株価が1万3000円を割り込むころ、

持ち株の含み損が日本の主要19行の合計で

5兆円に達したと推定された。

90年代末には

大都市の商業地価はバブルピーク時と比べて7割以上下落。

98年に日本長期信用銀行と日本債券信用銀行が国有化。

99年春に主要銀行に対し公的資本が注入され、

バブルピーク時からおよそ10年後、

やっと金融機関は落ち着きを取り戻した。

その後日本は

世界経済が成長を続ける中、

「失われた20年」と呼ばれる

デフレ時代を過ごすことになる。

第二次安倍内閣が発足、

日銀は歴史上ない大規模な金融緩和政策に踏み切る

しかし、

株、不動産価格はバブル時代に遠く及んでいない。

次回は、人類歴史市場最大級と呼ばれるバブルのお話ですぺぺ。

◀ 【第0話】とっても賢いアリとバッタの「信じられない集団行動」

◀ 【第1話】世界3大バブルの1つ「ミシシッピバブル」をわかりやすく解説

◀ 【第2話】南海泡沫事件:バブルの語源となった世界3大バブルの一つをわかりやすく解説

◀ 【第3話】チューリップバブル:最古の金融バブルの凄さをわかりやすく解説

▷ ペペラLINEスタンプで乗り切ろう!〜人生12の危機編〜